目次

- 1. 暦年課税分の贈与税額控除

- 2. 配偶者の税額軽減

- 3. 未成年者控除

- 4. 障害者控除

- 5. 相次相続控除

- 6. 外国税額控除

- 7. 相続時精算課税分の贈与税の税額控除

- 8. 医療法人持分税額控除

- 9. 小規模宅地等の特例

- 10. 特定計画山林の特例

- 11. 小規模宅地等の特例及び特定計画山林の特例の併用等

- 12. 特定受贈同族会社株式等に係る特定事業用資産の特例

- 13. 農地等についての相続税の納税猶予及び免除等

- 14. 非上場株式等についての相続税の納税猶予及び免除の特例等

- 15. 山林についての相続税の納税猶予及び免除

- 16. 医療法人の持分についての相続税の納税猶予および免除・税額控除

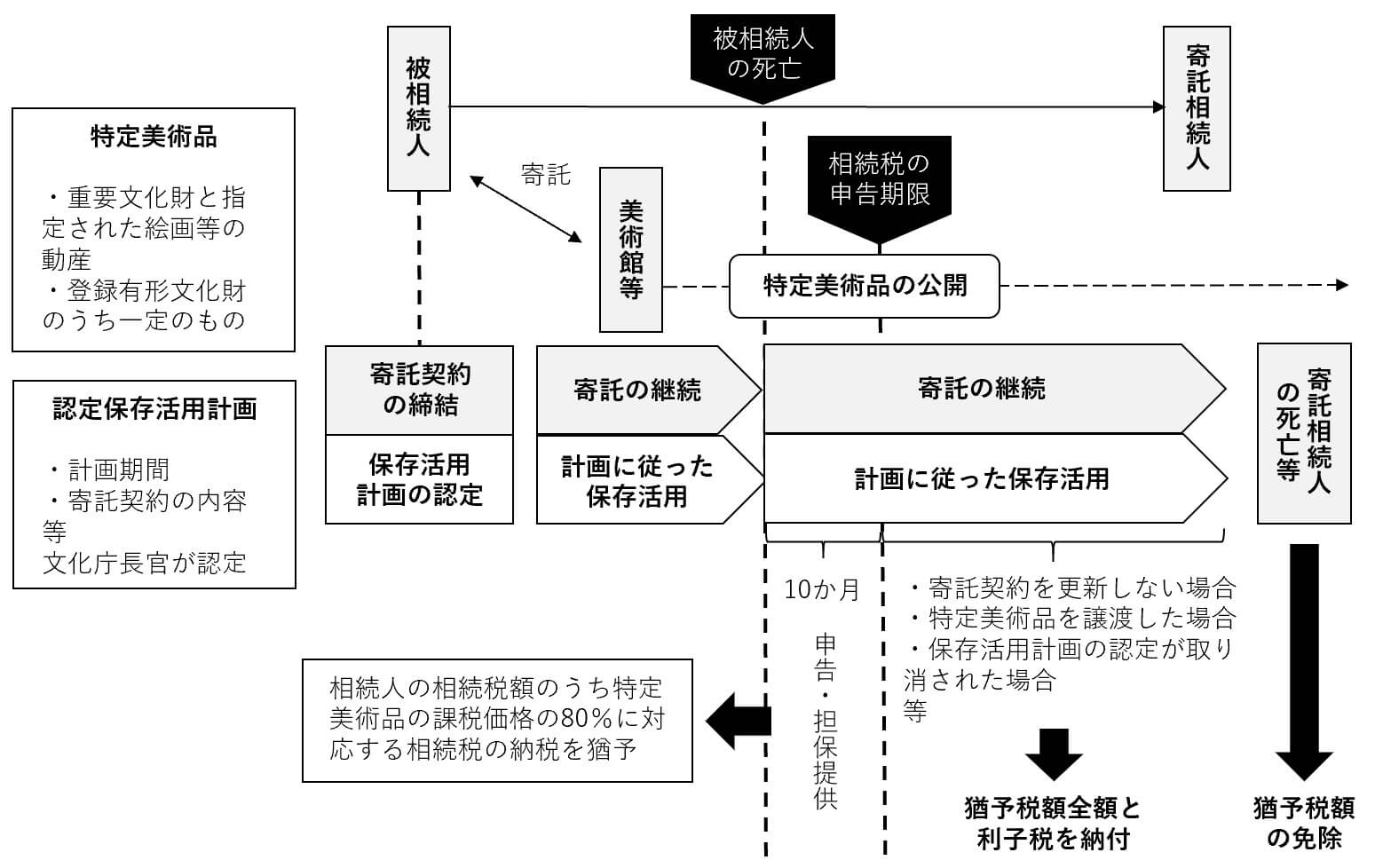

- 17. 特定の美術品についての相続税の納税猶予および免除

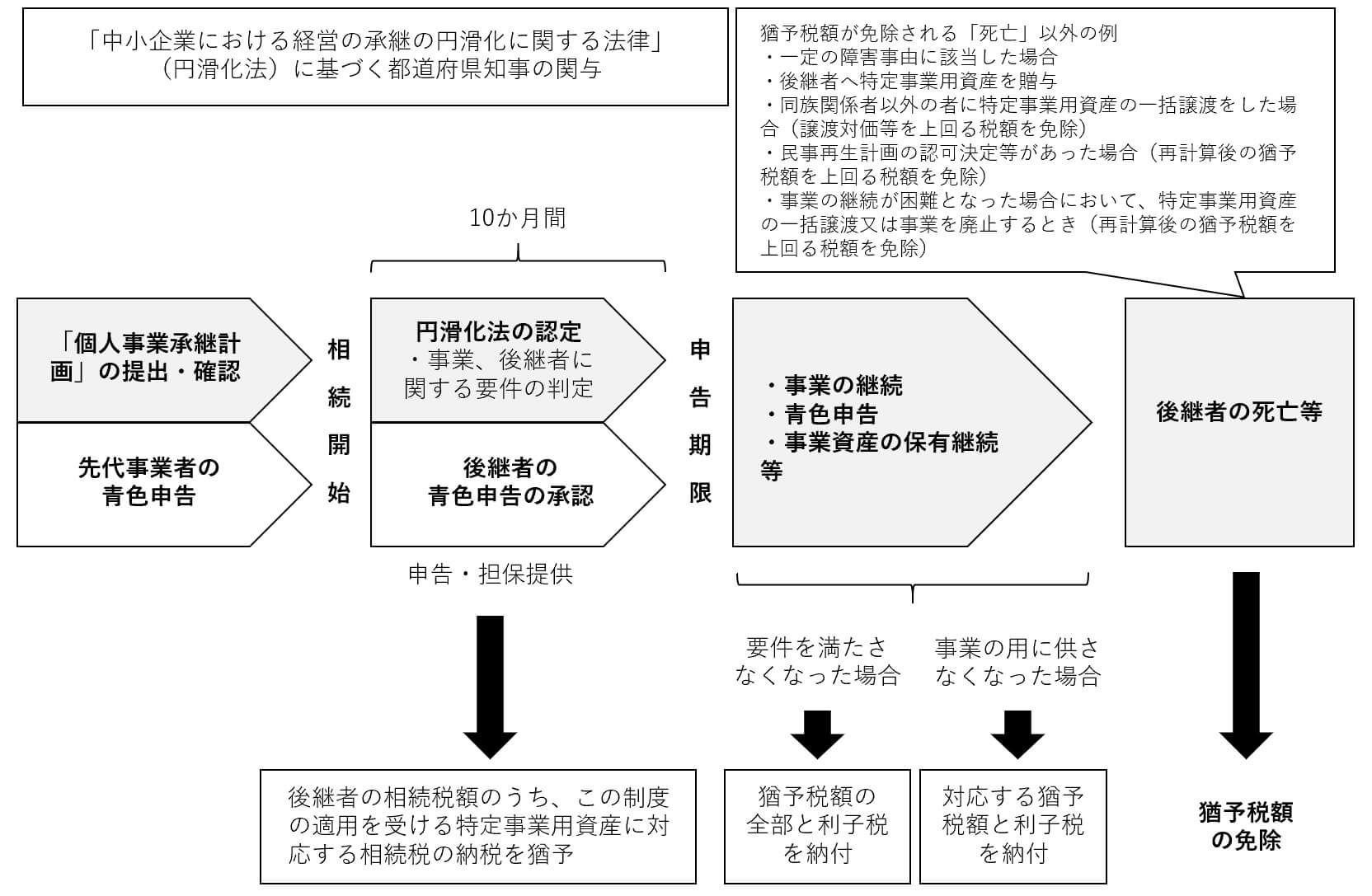

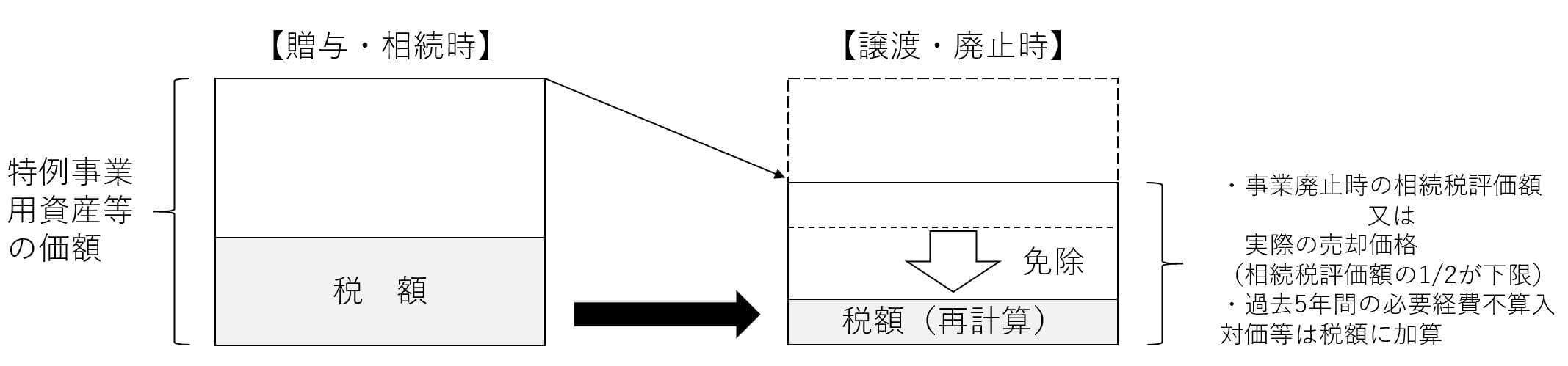

- 18. 個人の事業用資産についての相続税の納税猶予および免除

1. 暦年課税分の贈与税額控除

相続などにより財産を取得した人が、被相続人からその相続開始前3年以内(死亡の日からさかのぼって3年前の日から死亡の日までの間)に贈与を受けた財産があるときには、その人の相続税の課税価格に贈与を受けた財産の贈与の時の価額を加算します。

また、その加算された贈与財産の価額に対応する贈与税の額は、加算された人の相続税の計算上控除されることになります。

加算される価額の基になる贈与財産の範囲と控除する贈与税額は次のとおりです。

加算する贈与財産の範囲

被相続人から生前に贈与された財産のうち相続開始前3年以内に贈与されたものです。3年以内であれば贈与税がかかっていたかどうかに関係なく加算します。

したがって、基礎控除額110万円以下の贈与財産や死亡した年に贈与されている財産の価額も加算することになります。

加算しない贈与財産の範囲

被相続人から生前に贈与された財産であっても、次の財産については加算する必要はありません。

1. 贈与税の配偶者控除の特例を受けている又は受けようとする財産のうち、その配偶者控除額に相当する金額

2. 直系尊属から贈与を受けた住宅取得等資金のうち、非課税の適用を受けた金額

3. 直系尊属から一括贈与を受けた教育資金のうち、非課税の適用を受けた金額

4. 直系尊属から一括贈与を受けた結婚・子育て資金のうち、非課税の適用を受けた金額

2. 配偶者の税額軽減

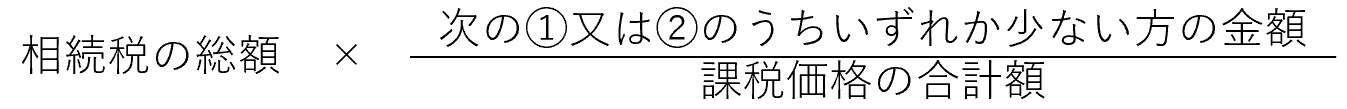

相続や遺贈によって財産を取得した人が被相続人の配偶者である場合には、その配偶者の相続税額から、次の算式によって計算した金額を控除します。

なお、配偶者の税額軽減を受けることによって納付すべき相続税額が零となる人であっても相続税の申告書の提出が必要ですのでご注意ください。

① 課税価格の合計額に配偶者の法定相続分を掛けて計算した金額又は1億6千万円のいずれか多い方の金額

② 配偶者の課税価格(相続税の申告期限までに分割されていない財産の価額は除かれます。)

注1 ②の「配偶者の課税価格」に含まれる財産は次のものになります。

注1-1 申告期限内に遺産分割(遺産の一部分割を含みます。)によって取得した財産

注1-2 単独の相続や包括遺贈によって取得した財産(注1-1以外の財産に限ります。)

注1-3 特定遺贈によって取得した財産

注1-4 相続税法上、相続や遺贈によって取得したものとみなされる財産

注1-5 相続開始前3年以内の贈与財産で、相続税の課税価格に加算されるもの

注2 相続税の申告期限までに分割されていない財産であっても、次の注2-1又は注2-2に掲げる場合に該当することとなったときは、改めて上記の算式により配偶者の税額軽減の計算を行うことができますが、この場合、遺産分割が行われた日の翌日から4か月以内に更正の請求書を提出しなければなりません。

注2-1 相続税の申告期限後3年以内に財産が分割された場合

注2-2 相続税の申告期限後3年を経過する日までに財産の分割ができないやむを得ない事情があ

り、税務署の承認を受けた場合で、その事情がなくなった日の翌日から4か月以内に分割されたとき(税務署長の承認を受けようとする場合には、相続税の申告期限後3年を経過する日の翌日から2か月以内に、財産の分割が出来ないやむを得ない事情の詳細を記載した承認申請書を提出する必要があります。)

3. 未成年者控除

相続や遺贈によって財産を取得した人(居住制限納税義務者又は非居住制限納税義務者を除きます。)が、満20歳未満の相続人(相続の放棄があった場合には、その放棄がなかったものとした場合の相続人)である場合には、その人の相続税額から、10万円に相続開始の日からその人が満20歳に達するまでの年数(その年数が1年未満であるとき又は1年未満の端数があるときはこれを1年とします。)を掛けて計算した金額(未成年者控除額)を控除します。

この場合、未成年者控除額がその人の相続税額を超える場合には、その超える金額を、その人の扶養義務者の相続税額から控除することができます。

注1 過去に未成年者控除の適用を受けた人の控除額は、上記により計算した金額と次の注1-1の金額から注1-2の金額を差し引いた金額のうち、いずれか少ない方の金額となります。

注1-1 10万円に前の相続開始の日からその人が満20歳に達するまでの年数を掛けて計算した金額

注1-2 過去の相続税額の計算において、その人及びその人の扶養義務者が実際に控除を受けた未成年者控除の金額

4. 障害者控除

相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人(非居住無制限納税義務者、居住制限納税義務者又は非居住制限納税義務者を除きます。)が、障害者で、かつ、相続人(相続の放棄があった場合には、その放棄がなかったものとした場合の相続人)である場合には、その人の相続税額から、10万円(特別障害者である場合には20万円)に相続開始の日からその人が満85歳に達するまでの年数(その年数が1年未満であるとき又は1年未満の端数があるときはこれを1年とします。)を掛けて計算した金額(障害者控除額)を控除します。

この場合、障害者控除額がその人の相続税額を超える場合には、その超える金額を、その人の扶養義務者の相続税額から控除することができます。

注 過去に未成年者控除の適用を受けた人の控除額及び過去の相続の時と今回の相続の時における障害の程度が異なる場合の控除額は、上記により計算した金額とは異なります。

5. 相次相続控除

相続開始前10年以内に被相続人が相続、遺贈や相続時精算課税に係る贈与によって財産を取得し相続税が課せられた場合には、その被相続人から相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人(相続に限ります。)の相続額から一定の金額を控除します。

5-1 相次相続控除が受けられる人

相次相続控除が受けられるのは次の全てに当てはまる人です。

(1) 被相続人の相続人であること

この制度の適用対象者は、相続人に限定されていますので、相続の放棄をした人及び相続権を失った人がたとえ遺贈により財産を取得しても、この制度は適用されません。

(2) その相続の開始前10年以内に開始した相続により被相続人が財産を取得していること

(3) その相続の開始前10年以内に開始した相続により取得した財産について、被相続人に対し相続税が課税されたこと

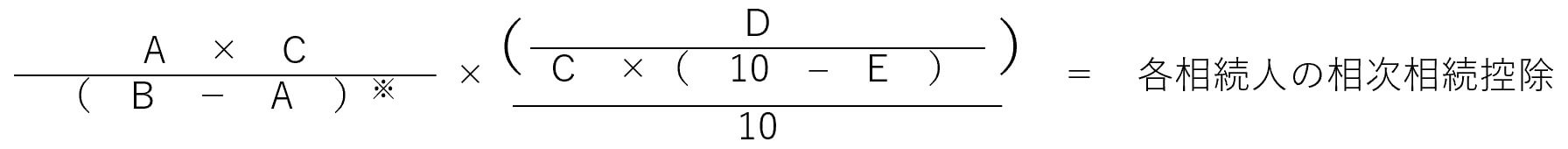

5-2 相次相続控除の額

相次相続控除は、前回の相続において課税された相続税額のうち、1年につき10%の割合で逓減した後の金額を今回の相続に係る相続税額から控除しようというものです。

各相続人の相次相続控除額は、次の算式により計算した金額です。

各相続人の相次相続控除額の金額の計算式

※(求めた割合が100/100を超えるときは、100/100とする)

A:今回の被相続人が前の相続の際に課せられた相続税額

この相続税額は、相続時精算課税分の贈与税額控除後の金額をいい、その被相続人が納税猶予の適用を受けていた場合の免除された相続税額並びに延滞税、利子税及び加算税の額は含まれません。

B:被相続人が前の相続の時に取得した純資産価額(取得財産の価額+相続時精算課税適用財産の価額-債務及び葬式費用の金額)

C:今回の相続、遺贈や相続時精算課税に係る贈与によって財産を取得したすべての人の純資産価額の合計額

D:今回のその相続人の純資産価額

E:前の相続から今回の相続までの期間

1年未満の期間は切り捨てます。

6. 外国税額控除

相続、遺贈や相続時精算課税に係る贈与によって外国にある財産を取得したため、その財産について外国で相続税に相当する税金が課さられた場合には、そのひとの相続税額から一定の金額を控除します。

7. 相続時精算課税分の贈与税の税額控除

相続時精算課税適用者に相続時精算課税適用財産について課せられた贈与税がある場合には、その人の相続税額(暦年課税分の贈与税額控除、配偶者の税額軽減、未成年者控除、障害者控除 、相次相続控除、外国税額控除により赤字になる場合には零となります。)からその贈与税額(贈与税の外国税額控除前の税額です。)に相当する金額を控除します。

なお、その金額を相続税額から控除する場合において、なお控除しきれない金額があるときは、その控除しきれない金額(相続時精算課税適用財産に係る贈与税について外国税額控除の適用を受けた場合には、その控除しきれない金額から外国税額控除額を控除した残額)に相当する税額の還付を受けることができます。

8. 医療法人持分税額控除

医療法人の持分を相続や遺贈により取得し、相続開始の時から相続税の申告期限までの間にその持分の全部又は一部を放棄した場合で、一定の要件を満たすときは、放棄した額に対応する部分の相続税額に相当する金額を控除します。

この場合、暦年課税分の贈与税額控除、配偶者の税額軽減、未成年者控除、障害者控除 、相次相続控除、外国税額控除 、相続時精算課税分の贈与税の税額控除の計算をした結果、相続税額に残額があるとき(黒字の場合)には、その金額を限度として医療法人持分税額控除額を控除します。

なお、暦年課税分の贈与税額控除、配偶者の税額軽減、未成年者控除、障害者控除 、相次相続控除、外国税額控除 、相続時精算課税分の贈与税の税額控除の計算をした結果、その金額が零の場合又は控除しきれない金額に相当する税額がある場合(赤字の場合)には、医療法人持分税額控除額は零となります。

9. 小規模宅地等の特例

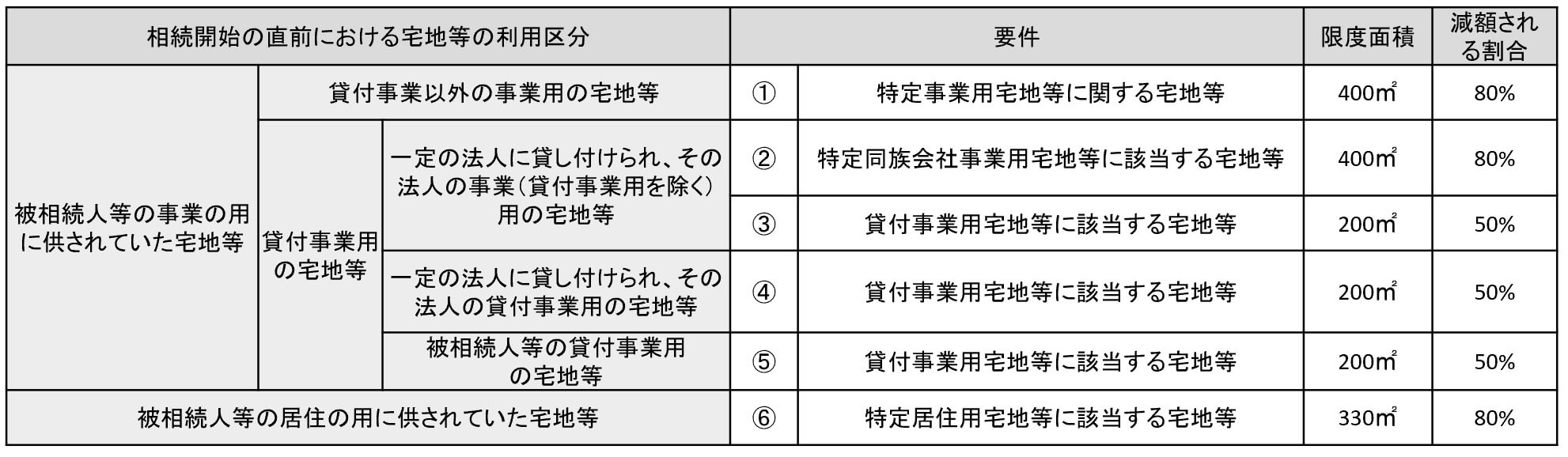

個人が、相続や遺贈によって取得した財産のうち、その相続開始直前において被相続人又は相続人と生計を一にしていた被相続人の親族(以下「被相続人等」といいます。)の事業の用又は居住の用に供されていた宅地等(土地又は土地の上に存する権利をいいます。以下同じです。)のうち一定のものがある場合には、その宅地等のうち一定の面積までの部分(以下「小規模宅地等」といいます。)については、相続税の課税価格に参入すべき価額の計算上、次の表に掲げる区分ごとにそれぞれに掲げる割合を減額します。

なお、相続時精算課税に係る贈与によって取得した宅地等及び「個人の事業用資産についての贈与税の納税猶予および免除」の適用を受けた特例事業受贈者に係る贈与者又は「個人の事業用資産についての相続税の納税猶予および免除」の適用を受ける特例事業相続人等に係る被相続人から相続又は遺贈により取得した特定事業用宅地等については、この特例の適用を受けることが出来ません。

また、被相続人から相続、遺贈や相続時精算課税に係る贈与により財産を取得したいずれかの人が、その被相続人から相続時精算課税に係る贈与により取得した一定の株式又は出資については平成21年改正前の租税特別措置法第70条の3の3第1項又は第70条の3の4第1項の適用を受けていた場合には、この特例の適用を受けることができません。

※「宅地等のうち一定のもの」とは、建物又は構築物の敷地の用に供されている宅地等(農地および採草放牧地は除きます。)をいい、棚卸資産及びこれに準ずる資産を除きます。

※宅地等のうちに被相続人等の事業の用及び居住の用以外の用に供されていた部分がある場合には、被相続人等の事業の用又は居住の用に供されていた部分のみが特例の対象となります。

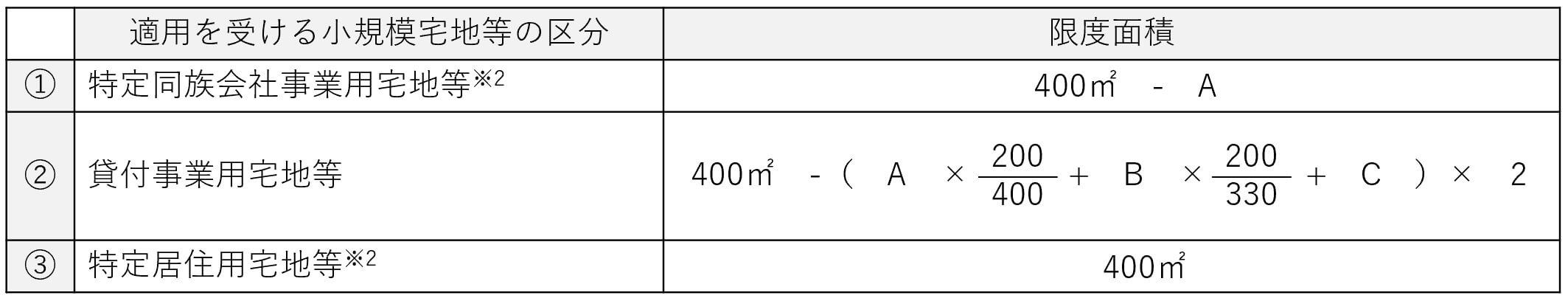

9-1 限度面積

特例を適用する宅地等が、次の9-1-1又は9-1-2のいずれに該当するかに応じ、それぞれの算式を満たす面積がそれぞれの限度面積となります。

9-1-1 特例を適用する宅地等が特定居住用宅地等(⑥)及び特定事業用宅地等(①又は②)である場合(特例を適用する宅地等のうちに、貸付事業用宅地等(③、④又は➄)がない場合)

A ≦ 400㎡・B ≦ 330㎡(合計730㎡まで適用可能)

9-1-2 特例を適用する宅地等が貸付事業用宅地等(③、④又は➄)及びそれ以外の宅地等(①、②又は⑥)である場合(特例を適用する宅地等のうちに、貸付事業用宅地等(③、④又は➄)がある場合)

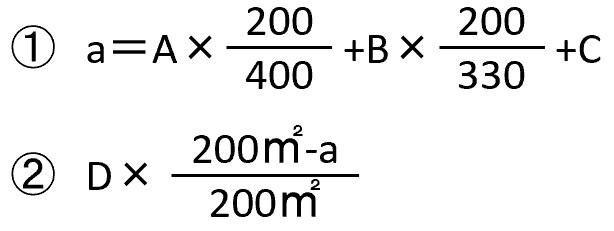

A ×(200/400)+ B ×(200/330)+ C ≦ 200㎡

A:「特定事業用宅地等」、「特定同族会社事業用宅地等」の面積の合計(①+②)

B:「特定居住用宅地等」の面積の合計(⑥)

C:「貸付事業用宅地等」の面積の合計(③+④+➄)

※A、B、Cの面積の端数処理は、その面積の合計が200㎡を超えないようにする。

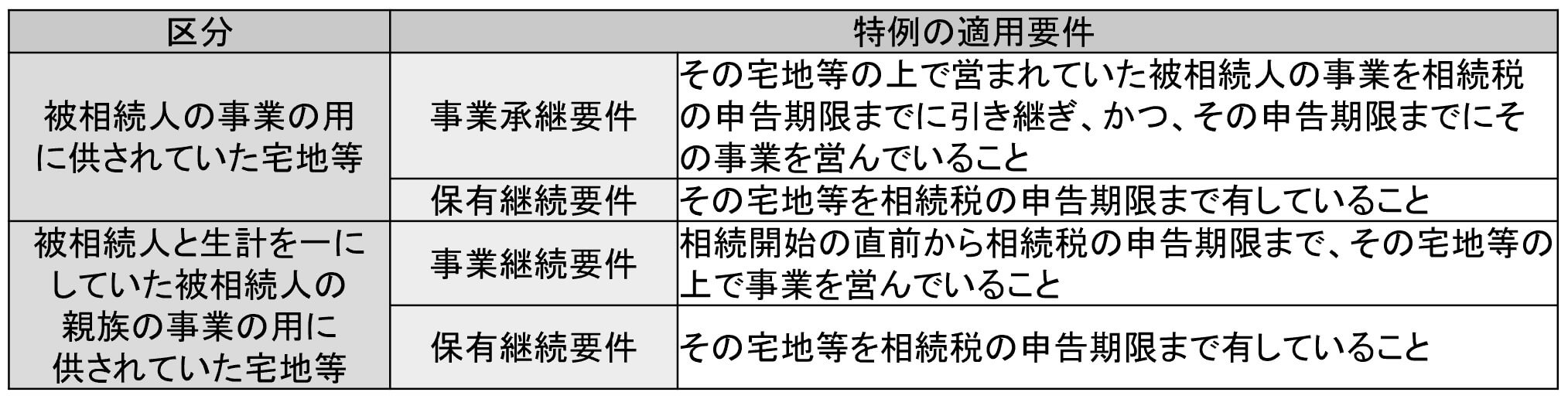

9-2 特定事業用宅地等とは

相続開始の直前において相続人等の事業(不動産貸付業、駐車場業、自転車駐車場業及び準事業を除きます。)の用に供されていた宅地等(平成31年4月1日以後の相続又は遺贈により取得した宅地等については、その相続の開始前3年以内に新たに事業の用に供された宅地等(「3年以内事業用宅地等」といいます。以下同じです。)注1、2を除きます。)で、下表の区分に応じ、それぞれに掲げる要件の全てに該当する被相続人の親族が相続又は遺贈により取得したものをいいます(次の表の区分に応じ、それぞれに掲げる要件の全てに該当する部分で、それぞれの要件に該当する被相続人の親族が相続又は遺贈により取得した持分の割合に応ずる部分に限られます。)。

特定事業用宅地等の適用要件

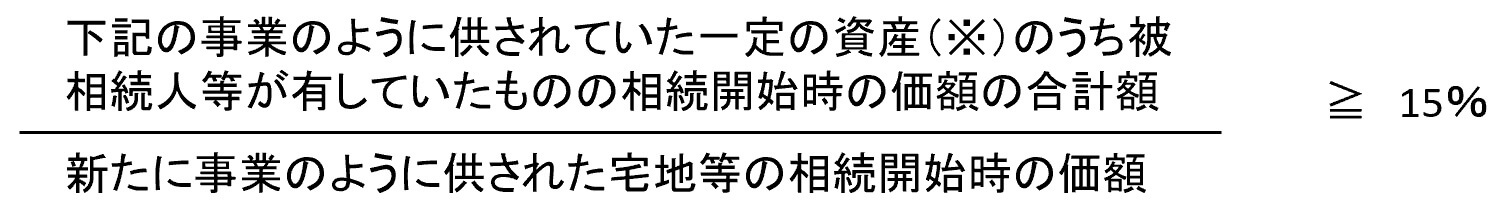

注1 相続開始前3年以内に新たに事業の用に供された宅地等であっても、一定の規模以上の事業を行っていた被相続人等の事業の用に供された宅地等については、3年以内事業用宅地等に該当しません。なお上記「一定規模以上の事業」とは、次の算式を満たす場合におけるその事業をいいます。

※ 上記の「一定の資産」とは、次に掲げる資産(その資産のうちにその事業の用以外の用に供されていた部分がある場合には、その事業の用に供されていた部分に限ります。)をいいます。

① その宅地等の上に存する建物(その付属設備を含む。)又は構築物

② 所得税法第2条第1項第19号に規定する減価償却資産でその宅地等の上で行われるその事業に係る業務の用に供されていたもの(上記の①に掲げるものを除きます。)

注2 所得税等の一部を改正する法律(平成31年法律第6号)附則により、平成31年4月1日から令和4年3月31日までの間に相続又は遺贈により取得した宅地等のうち、平成31年3月31日までに事業の用に供された宅地等については、3年以内事業宅地等に該当しないものとする経過措置が設けられています。

注3 被相続人から相続又は遺贈により財産を取得した人が、特定事業用宅地等についてこの特例の適用を受ける場合には、その人を含め、その被相続人から相続又は遺贈により財産を取得した人の全てが、「個人の事業用資産についての相続税の納税猶予及び免除」の適用を受けることができません。

9-3 特定同族会社事業用宅地等とは

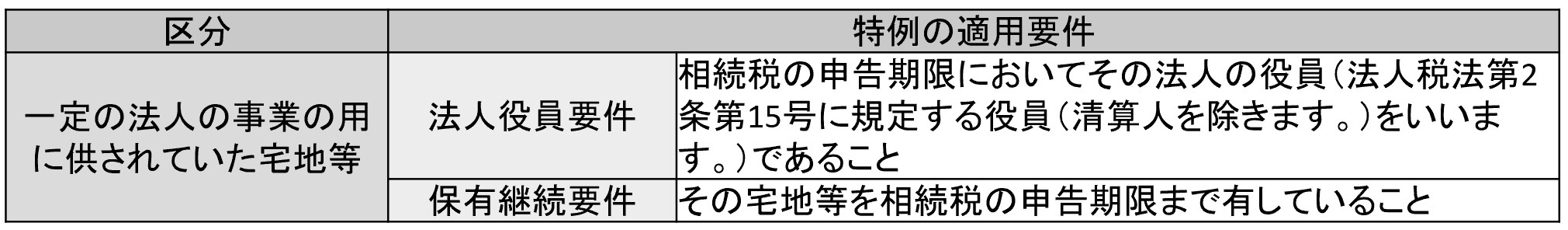

相続開始の直前から相続税の申告期限までの一定の法人の事業(不動産貸付業、駐車場業、自転車駐車場業及び準事業を除きます。)の用に供されていた宅地等で、下表の要件の全てに該当する被相続人の親族が相続又は遺贈により取得したものをいいます(一定の法人の事業の用に供されている部分で、次の表に掲げる要件の全てに該当する被相続人の親族が相続又は遺贈により取得した持分の割合に応ずる部分に限られます。)

特定同族会社事業用宅地等の適用要件

注 一定の法人とは相続開始の直前において被相続人及び被相続人の親族等が法人の発行済株式の総数又は出資の総額が50%超を有している場合におけるその法人(相続税の申告期限において清算中の法人を除きます。)をいいます。

① 被相続人の親族等とは、被相続人の親族及びその被相続人と租税特別措置法施行第40条の2第16項に定める特別の関係がある者をいいます。

② 発行済株式の総数又は出資の総額には、法人の株主総会又は社員総会において議決権を行使できる事項の全部について制限された租税特別措置法施行規則第23条の2第6項又は7項に規定する株式又は出資は含まれません。

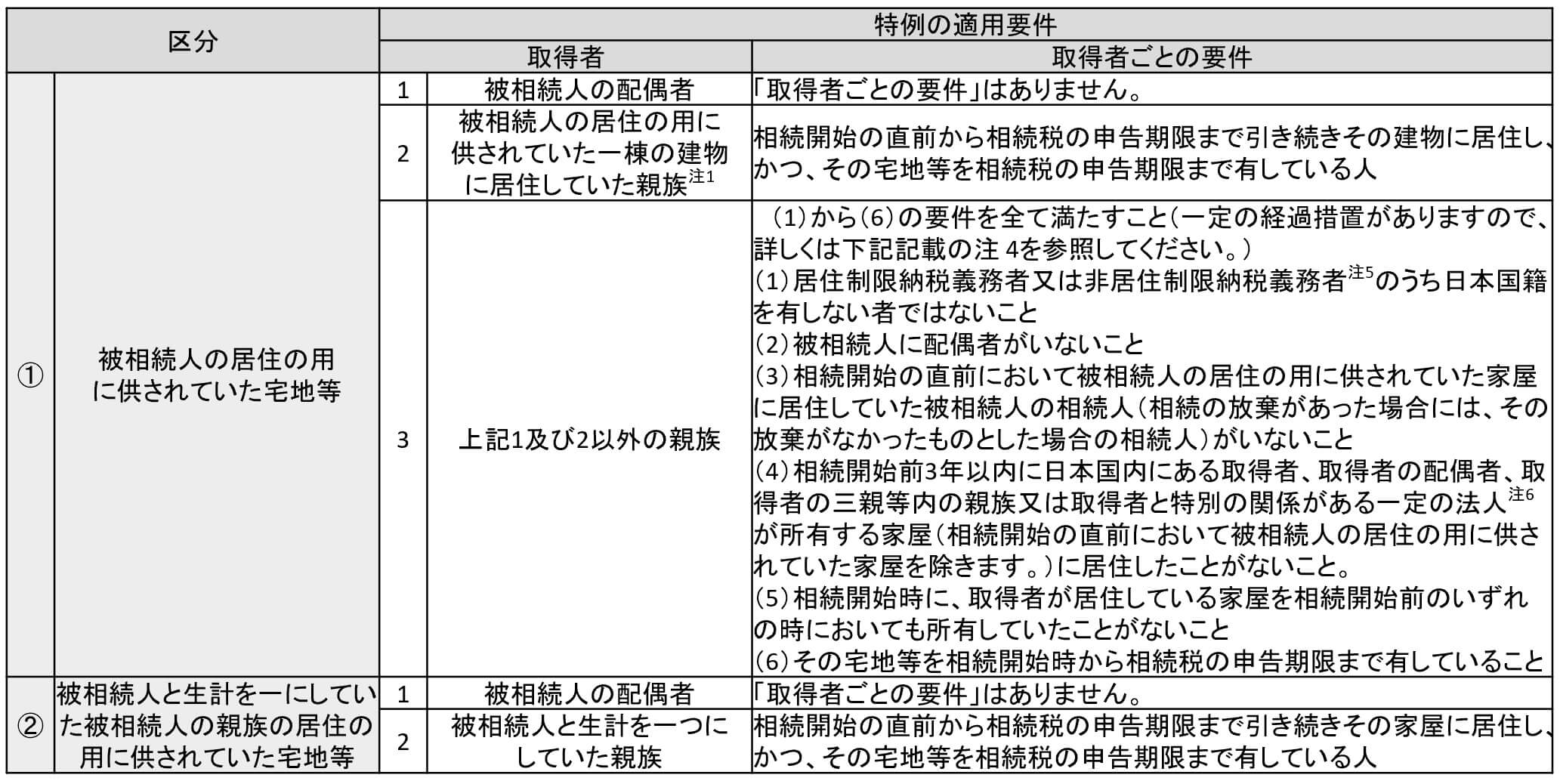

9-4 特定居住用宅地等とは

相続開始の直前において被相続人等の居住の用に供されていた宅地等で、下表の区分に応じ、それぞれに掲げる要件に該当する被相続人の親族又は遺贈により取得したものをいいます(次の表の区分に応じ、それぞれに掲げる要件に該当する部分で、それぞれの要件に該当する被相続人の親族が相続又は遺贈により取得した持分の割合に応ずる部分に限られます。)。

特定居住用宅地等の適用要件

注1 「被相続人の居住の用」には、被相続人の居住の用に供されていた宅地等が、養護老人ホームへの入所など被相続人が居住の用に供することができない一定の事由(次の注1-1又は注1-2の事由に限ります。)により相続開始の直前において被相続人の居住の用に供されていなかった場合(被相続人の居住の用に供されなくなった後に、事業の用又は新たに被相続人等以外の人の居住の用に供された場合を除きます。)におけるその事由により居住の用に供されなくなる直前の被相続人の居住の用を含みます。

注1-1 介護保険法第19条第1項に規定する介護認定もしくは同条第2項に規定する要支援認定を受けていた被相続人又は介護保険法施行規則第140条の62の4第2号に該当していた被相続人が次に掲げる居住又は施設に入居又は入所していたこと。

注1-1-1 老人福祉法第5条の2第6項に規定する認知症対応型老人共同生活援助事業が行われる住居、同法第20条の4に規定する養護老人ホーム、同法第20条の5に規定する特別養護老人ホーム、同法20条の6に規定する軽費老人ホーム又は同法第29条第1項に規定する有料老人ホーム

注1-1-2 介護保険法第8条第28項に規定する介護老人保険施設又は同条第29項に規定する介護医療医院

注1-1-3 高齢者の居住の安定確保に関する法律第5条第1項に規定するサービス付き高齢者向け住宅(注1-1-1の有料老人ホームを除きます。)

注1-2 障害者の日常生活及び社会生活を総合的に支援するための法律第21条第1項に規定する障害支援区分の認定を受けていた被相続人が同法第5条第11項に規定する障害者支援施設(同条第10項に規定する施設入所支援が行われるものに限ります。)又は同条第17項に規定する共同生活援助を行う住居に入所又は入居をしていたこと。

注2 「被相続人の居住の用に供されていた宅地等」が、被相続人の居住の用に供されていた一棟の建物(「建物の区分所有等に関する法律第1条の規定に該当する建物」※を除きます。)の敷地の用に供されていたものである場合には、その敷地の用に供されていた宅地等のうち被相続人の親族の居住の用に供されていた部分(特定居住用宅地等の適用要件②に該当する部分を除きます。)を含みます。

注3 「被相続人の居住の用に供されていた一棟の建物に居住していた親族」とは、次の注3-1又は注3-2のいずれかに該当するかに応じそれぞれの部分に居住していた親族のことをいいます。

注3-1 被相続人の居住の用に供されていた一棟の建物が、「建物の区分所有等に関する法律第1条の規定に該当する建物」※である場合、被相続人の居住の用に供されていた部分

注3-2 注3-1以外の建物である場合、被相続人又は被相続人の親族の居住の用に供されていた部分

※「建物の区分所有等に関する法律第1条に規定に該当する建物」とは、区分所有建物である旨の登記がされている建物をいいます。

注4 所得税法の一部を改正する法律(平成30年法律第7号)附則により、次の経過措置が設けられています。

注4-1 平成30年4月1日から令和2年3月31日までの間に相続又は遺贈により取得した宅地等のうちに、平成30年3月31日において相続又は遺贈があったものとした場合に平成30年度改正前の租税特別措置法第69条の4第3項第2号ロの要件(具体的には次の注4-1-1及び注4-1-2の要件をいいます。以下この(1)において「旧法要件」といいます。)がある場合には、その経過措置対象宅地等については、上表の①3の要件又は旧法要件のいずれかの要件とされています。

注4-1-1 上表の①3(1)から(3)まで及び(6)の要件

注4-1-2 相続開始前3年以内に日本国内にある取得者又は取得者の配偶者が所有する家屋(相続開始の直前において被相続人の居住の用に供されていた家屋を除きます。)に居住したことがないこと

注4-2 令和2年4月1日以後に相続又は遺贈により経過措置対象宅地等を取得した場合において、同年3月31日において経過措置対象宅地等の上に存する建物の新築又は増築等の工事が行われており、かつ、その工事の完了前に相続又は遺贈があったときは、その相続税の申告期限までにその建物を自己の居住の用に供したときに限り、その経過措置対象宅地等については上表の①の被相続人の居住の用に供されていた宅地等と、その取得者は、同表①2の要件を満たす者とみなすこととされています。

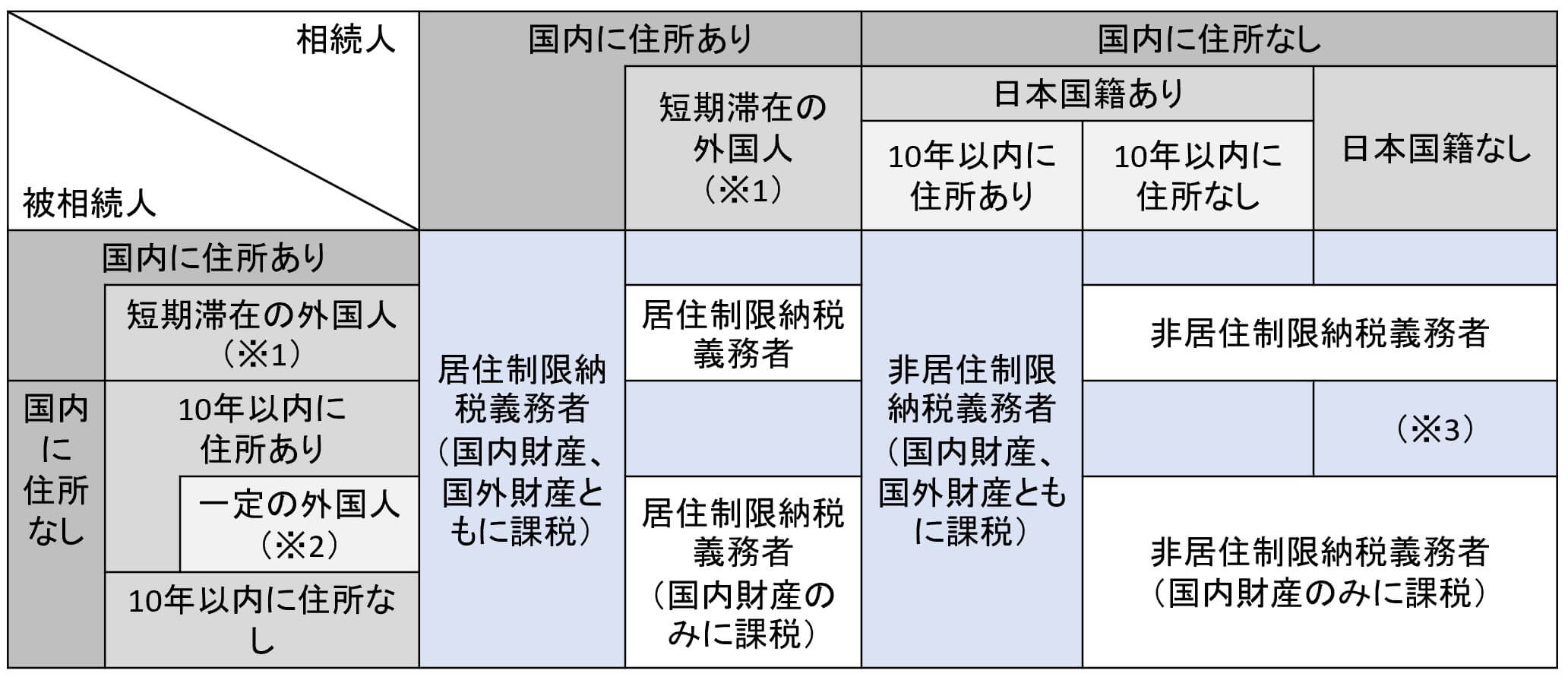

注5 「居住制限納税義務者」又は「非居住制限納税義務者」は下記を参考にしてください。

相続税の納税義務者及び納税義務の範囲

相続税法第1条の3第1項第5号に規定する贈与により相続時精算課税の適用を受ける財産を取得した人は、この表には含まれていません。

※1 出入国管理及び難民認定法別表第1の在留資格を有していない人

※2 国内に住所を有していた期間引き続き日本国籍を有していない人

※3 平成31年1月1日から令和4年3月31日までの間に非居住外国人(平成29年4月1日から相続又は遺贈の時まで引き続き国内に住所を有しない人であって、日本国籍を有しない人をいいます。)から相続又は遺贈により財産を取得した場合において、その財産を取得した人がその取得時に国内に住所を有しない人で、かつ、日本国籍を有しない人であるときは、この表にかかわらず、非居住制限納税義務者に当たります。

注6 「特別の関係がある一定の法人」とは、次の注6-1から注6-4に掲げる法人をいいます。

注6-1 取得者及び租税特別措置法施行令第40条の2第15項第1号イからヘまでに掲げるもの(以下注6において「取得者等」といいます。)が法人の発行済株式又は出資(その法人が有する自己の株式又は出資を除きます。)の総数又は総額(②)及び(③)において「発行済株式総数等」といいます。)の10分の5を超える数又は金額の株式又は出資を有する場合における場合におけるその法人

注6-2 取得者等及び注6-1に掲げる法人が他の法人の発行済株式総数等の10分の5を超える数又は金額の株式又は出資を有する場合におけるその他の法人

注6-3 取得者等並びに注6-1及び注6-2に掲げる法人が他の法人の発行済株式総数等の10分の5を超える数又は金額の株式又は出資を有する場合におけるその他の法人

注6-4 取得者等が理事、監事、評議員その他これらの者に準ずるものとなっている持分の定めのない法人

9-5 貸付事業用宅地等とは

相続開始の直前において被相続人等の事業(不動産貸付業、駐車場業、自転車駐車場業及び準事業注1に限ります。以下「貸付事業」といいます。)の用に供されていた宅地等(その相続の開始前3年以内に新たに貸付事業の用に供された宅地等(「3年以内貸付宅地等」といいます。以下同じです。)注2、3を除きます。)で、次の表の区分に応じ、それぞれに掲げる要件の全てに該当する被相続人の親族が相続又は遺贈により取得したものをいいます(次の表の区分に応じ、それぞれに掲げる要件の全てに該当する部分で、それぞれの要件に該当する被相続人の親族が相続又は遺贈により取得した持分の割合に応ずる部分に限られます。)。

注1 「準事業」とは、事業と称するに至らない不動産の貸付けその他これに類する行為で相当の対価を得て継続的におこなうものをいいます。

注2 相続開始前3年以内に新たに貸付事業の用に供された宅地等であっても、相続開始の日まで3年を超えて引き続き特定貸付事業(貸付事業のうち準事業以外のものをいいます。以下同じです。)を行っていた被相続人等のその特定貸付事業の用に供された宅地等については、3年以内貸付宅地等に該当しません。

注3 所得税法等の一部を改正する法律(平成30年法律第7号)附則により、平成30年4月1日から令和3年3月31日までの間に相続又は遺贈により取得した宅地等のうち、平成30年3月31日までに貸付事業の用に供された宅地等については、3年以内貸付宅地等に該当しないものとする経過措置が設けられています。

9-6 日本郵便株式会社に貸し付けられている一定の郵便局舎の敷地の用に供されている宅地等

平成19年9月30日以前に被相続人又は被相続人の相続人と旧日本郵政公社との間の賃貸借契約に基づき郵便局の用に供するために貸し付けられていた一定の建物の敷地の用に供されていた宅地等のうち、平成19年10月1日から相続の開始の直前までの間において、その賃貸借契約の契約事項に一定事項以外の事項の変更がない賃貸借契約に基づき、引き続き、平成19年10月1日から平成24年9月30日までの間にあっては郵便局の用に供するため郵便局株式会社に、平成24年10月1日から相続開始の直前までの間にあっては郵便局の用に供するため日本郵便株式会社に対し貸し付けられていた一定の建物(以下「郵便局舎」といいます。)の敷地の用に供されていた宅地等で、その宅地等を取得した相続人から相続開始の日以後5年以上その郵便局舎を日本郵便株式会社が引き続き借り受けることにより、その宅地等を同日以後5年以上郵便局舎の敷地の用に供する見込みであることについて総務大臣の証明がなされた宅地等については、特定事業用宅地等に該当するものとして、この特例の適用を受けることができます。

9-7 小規模宅地等の特例を受けるための手続き

この特例の対象となり得る宅地等の対象となり得る財産を取得した相続人等が2人以上いる場合には、この特例の適用を受けようとする宅地等の選択についてその全員が同意しており、かつ、原則として相続税の申告期限までに分割されていることが必要です。

注 相続税の申告期限までにこの特例の対象となり得る宅地等が未分割であっても、次の9-7-1又は9-7-2に掲げる場合(「特定計画山林の特例」又は「特定事業用資産の特例」の適用を受けている場合を除きます。)に該当することとなったときは、この特例の適用を受けることが出来ますが、この場合、遺産分割が行われた日の翌日から4か月以内に更正の請求書を提出しなければなりません。

9-7-1 相続税の申告期限後3年以内に財産が分割された場合

9-7-2 相続税の申告期限後3年を経過する日までに財産の分割ができないやむを得ない事情があり、税務署長の承認を受けた場合で、その事情がなくなった日の翌日から4か月以内に分割がされたとき(税務署長の承認を受けようとする場合には、相続税の申告期限3年を経過する日の翌日から2か月以内に、財産の分割できないやむを得ない事情の詳細を記載した承認申請書を提出する必要があります。)

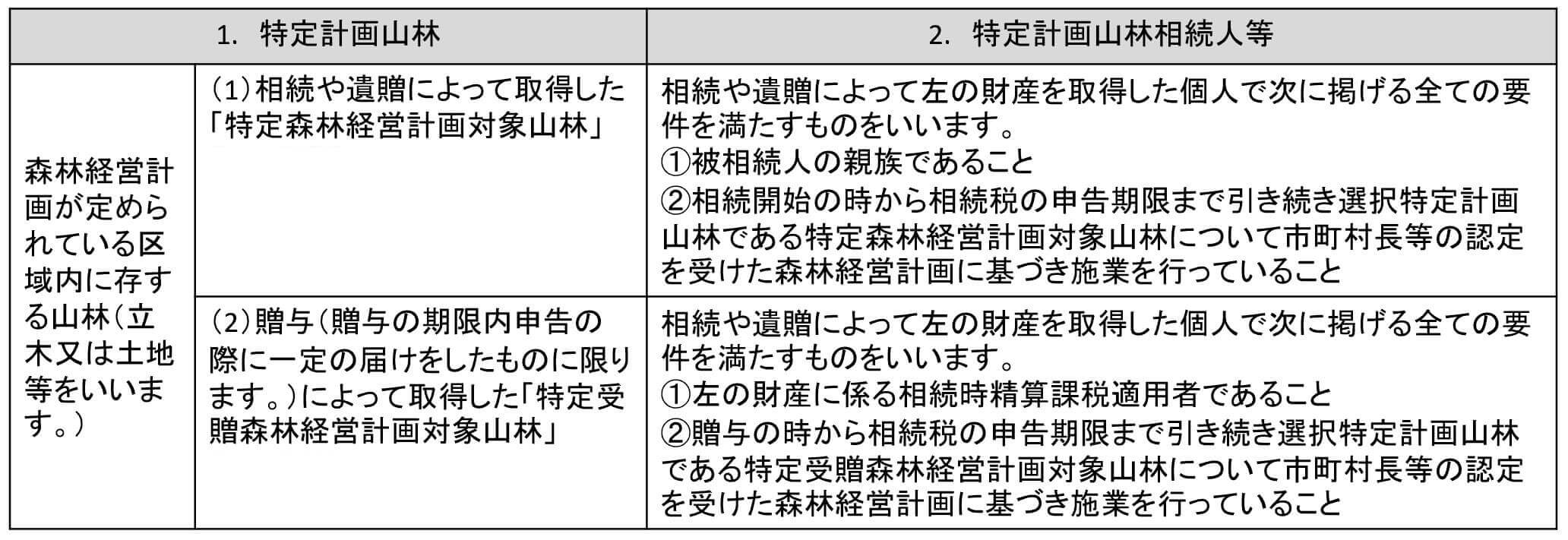

10. 特定計画山林の特例

特定計画山林相続人等が相続、遺贈や相続時精算課税に係る贈与(以下特定計画山林の特例では、「贈与」といいます。)によって取得した特定計画山林(下表の1に掲げる山林)でこの特例の適用を受けるものとして選択したもの(以下「選択特定計画山林」といいます。)について、その相続、遺贈や贈与に係る相続税の申告期限まで引き続きその選択特定計画山林の全てを有している場合(これに準ずる場合を含みます。)には、相続税の課税価格に参入すべき価額の計算上、5%を減額します。

なお、被相続人から相続、遺贈や贈与により財産を取得したいずれかの人が、その被相続人から贈与により取得した一定の株式又は出資について平成21年改正前の租税特別措置法第70条の3の3第1項又は第70条の3の4第1項の規定の適用を受けている場合には、この特例を受けることはできません。

また、この特例は、山林についての相続税の納税猶予及び免除の適用を受ける場合には適用を受けることができません。

10-1 特定森林経営計画対象山林とは

被相続人が相続開始の直前に有していた山林のうち、相続開始の前に森林法第11条第5項(森林法第12条第3項において読み替えて準用する場合並びに木材の安定供給の確保に関する特別措置法第8条の規定により読み替えて適用する場合及び木材の安定供給の確保に関する特別措置法第9条第2項又は第3項において読み替えて適用される森林法第12条第3項において読み替えて準用する場合を含みます。)の規定による市町村長等(次のハにおいて「市町村長等の認定」といいます。)を受けた森林法第11条第1項に規定する森林経営計画注1が定められている区域内に存するもの(森林の保健機能の増進に関する特別措置法第2条第2項第2号に規定する森林保険施設の整備に係る地区内にそんするものを除き、森林法施行規則第36条第1号に規定する計画的伐採対象森林に限ります。次の10-2 特定受贈森林経営計画対象山林とはにおいて同じです。)をいいます。

注1 森林経営計画には、森林法第11条第第5項第2号ロに規定する公益的機能別森林施業を実施するための森林経営計画のうち森林法施行規則第39条第2項第2号に規定する特定広葉樹育成施業森林に係るもの(その特定広葉樹育成施業森林を対象とする部分に限ります。)及び森林法第16条又は木材の安定供給の確保に関する特別措置法第9条第4項の規定による認定の取消があったものは含まれません(次の10-2 特定受贈森林経営計画対象山林とはにおいても同じです。)

注2 特例の対象となる特定森林経営計画対象山林は、特定計画山林相続人等が施業をおこなうこととされている区域内に存するものであることなど一定の要件を満たした特定計画山林に該当するものに限られます。

(次の10-2 特定受贈森林経営計画対象山林とはにおいても同じです。)

10-2 特定受贈森林経営計画対象山林とは

被相続人である特定贈与者が贈与をした山林のうち、その贈与の前に市町村長等の認定を受けた森林経営計画が定められている区域内に存するものをいいます。

10-3 特定計画山林の特例の適用を受けるための手続

この特例の対象となり得る山林「小規模宅地等の特例」もしくは「特定事業用資産の特例」の対象となり得る財産又は「個人の事業用資産についての相続税の納税猶予及び免除」の対象なり得る宅地等を取得した相続人等が2人以上いる場合には、この特例の適用を受けようとする財産の選択についてその全員が同意しており、かる、原則として相続税の申告期限までに分割されていることが必要です。

また、相続税の申告書にこの特例の適用を受ける旨その他所定の事項を記載するとともに所定の書類を添付します。

注1 特定受贈森林経営計画対象山林についてこの特例を受ける場合には、あらかじめ、贈与税の期限内申告の際にこの特例の適用を受ける旨等を記載した届出書及び一定の書類を提出する必要があります。

注2 相続税の申告期限までにこの特例の対象となり得る山林が未分割であっても、次の注2-1又は注2-2に掲げる場合に該当することとなったときは、この特例の適用を受けることが出来ますが、この場合、遺産分割が行われた日の翌日から4か月以内に更正の請求書を提出しなければなりません。

注2-1 相続税の申告期限後3年以内に財産が分割された場合

注2-2 相続税の申告期限後3年を経過する日までに財産の分割ができないやむを得ない事情があり、税務署長の承認を受けた場合で、その事情がなくなった日の翌日から4か月以内に分割がされたとき(税務署長の承認を受けようとする場合には、相続税の申告期限3年を経過する日の翌日から2か月以内に、財産の分割できないやむを得ない事情の詳細を記載した承認申請書を提出する必要があります。)

11. 小規模宅地等の特例及び特定計画山林の特例の併用等

「小規模宅地等の特例」の適用を受ける宅地等については①の算式により計算した面積(a)が200㎡に満たない場合には、特定(受贈)森林経営計画対象山林である特定計画山林について、②に定める算式により計算した価額を限度に「特定計画山林の特例」の適用を受けることができます。

A:「特定事業用宅地等、「特定同族会社事業用宅地等」の面積の合計

B:「特定居住用宅地等」の面積の合計

C:「貸付事業用宅地等」の面積の合計

D:特定(受贈)森林経営計画対象山林である特定計画山林の評価額の合計

注 「個人の事業用資産についての相続税の納税猶予及び免除」又は「特定事業用宅地等の特例」の適用を受ける場合には、上記の内容と異なります。

12. 特定受贈同族会社株式等に係る特定事業用資産の特例

個人が、平成21年3月31日以前に相続時精算課税に係る贈与(贈与税の申告の際に一定の届出をしたものに限ります。)によって取得した特定受贈同族会社株式等でこの特例の適用を受けるものとして選択したものについて、平成21年改正前の租税特別措置法第69条の5の規定する要件を満たす場合には、相続税の課税価格に参入すべき価額の計算上、10%を減額します(減額される金額は1億円を限度とします。)

なお、被相続人から相続、遺贈や相続時精算課税に係る贈与により財産を取得したいずれかの人が、その被相続人から相続時精算課税に係る贈与により取得した一定の株式又は出資について、平成21年改正前の租税特別措置法第70条の3の3第1項又は第70条の3の4第1項の規定の適用を受けた場合には、この特例の適用を受けることはできません。

また、非上場株式等についての相続税の納税猶予及び免除の適用を受けた人は、納税猶予の特例の適用を受ける非上場株式等に係る会社と同一の会社の株式又は出資について、この特例の適用を受けることはできません。

注 一定の場合には、この特例と「小規模宅地等の特例」又は「特定計画山林の特例」と併用して適用を受けることができます。

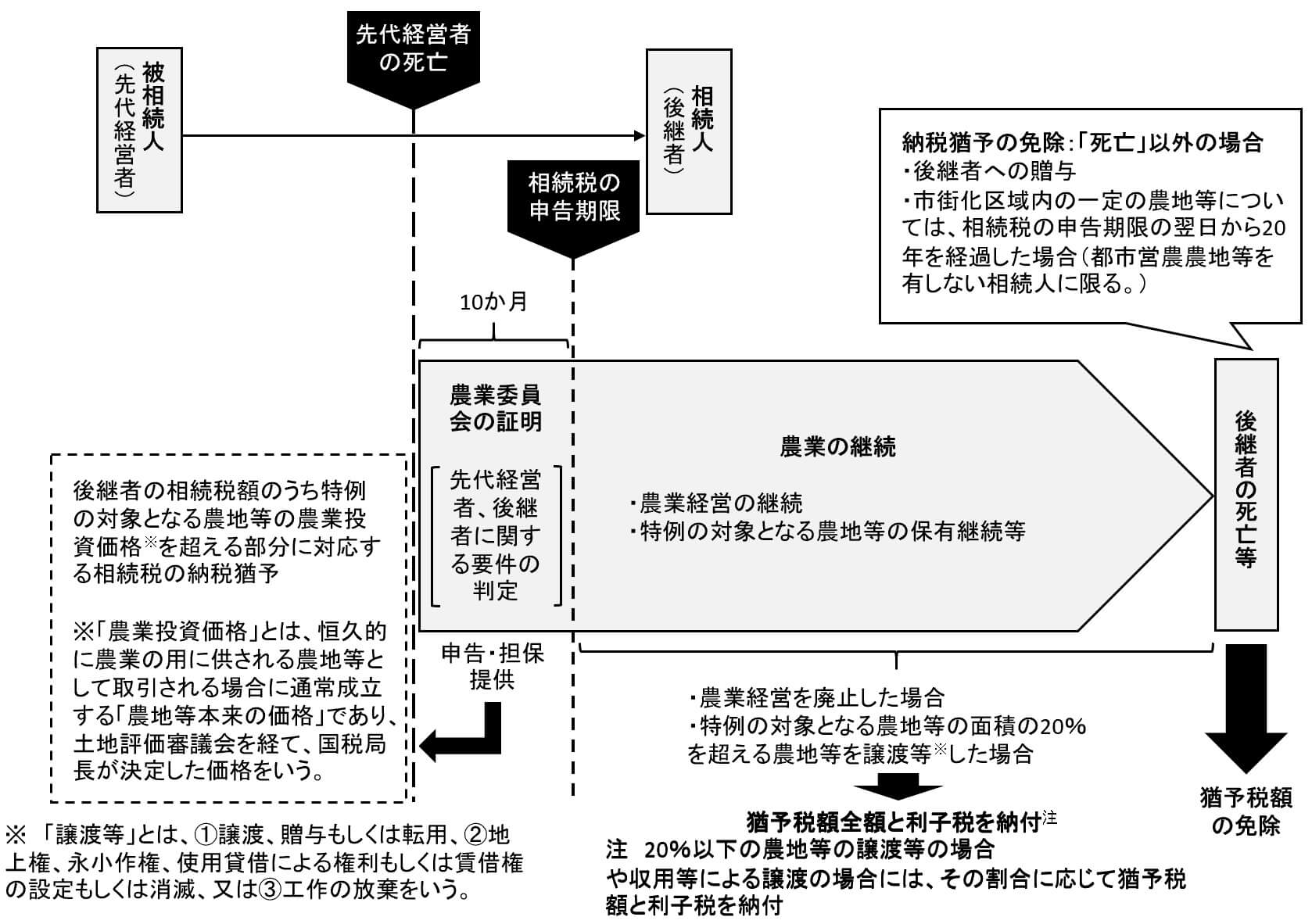

13. 農地等についての相続税の納税猶予及び免除等

農業を営んでいた被相続人又は特定貸付け等を行っていた被相続人から一定の相続人(農業相続人といいます。)が一定の農地等を相続や遺贈によって取得し、農業を営む場合又は特定貸付け等を行う場合には、一定の要件の下にその取得した農地等の価額のうち農業投資価格による価額を超える部分に対応する相続税額は、その取得した農地等について農業相続人が農業の継続又は特定貸付け等を行っている場合に限り、その納税が猶予されます(猶予される相続税額を「農地等納税猶予税額」といいます。)。

この農地等納税猶予税額は、次のいずれかに該当することになったときに免除されます。

なお、相続時精算課税に係る贈与によって取得した農地等については、この特例の適用を受けることはできません。

免除される場合

① 特例の適用を受けた農業相続人が死亡した場合

② 特例の適用を受けた農業相続人が特例農地等(この特例の適用が受ける農地等をいいます。)の全部を租税特別措置法第70条の4に規定に基づき農業の後継者に生前一括贈与した場合

※ 特定貸付け等を行っていない農業相続人に限ります。

③ 特例農地等のうちに平成3年1月1日において三大都市圏の特定市(首都圏、近畿圏及び中部圏の特定市(東京の特別区を含みます。)について特例の適用を受けた場合において、当該適用を受けた農業相続人が相続税の申告書の提出期限の翌日から農業を20年間継続したとき(当該農地等に対応する農地等納税猶予税額の部分に限ります。)

※ 特例農地等のうちに都市営農農地等を有しない農業相続人に限ります。

注1 「都市営農農地等」とは、次の注1-1及び注1-2に掲げる農地又は採草放牧地で、平成3年1月1日において三大都市圏の特定都市の区域内に所在するものをいいます。

注1-1 都市計画法第8条第1項第14号に掲げる生産緑地地区内にある農地又は採草放牧地(次に掲げるものを除きます。以下「生産緑地等」といいます。)

注1-1-1 生産緑地法第10条(同法第10条の5の規定により読み替えて適用する場合を含みます。)又は第15条第1項の規定による買取りの申出がされたもの

注1-1-2 生産緑地法第10条第1項に規定する申出基日までに同法第10条の2第1項の特定生産緑地(以下「特定生産緑地」といいます。)の指定がされなかったもの

注1-1-3 生産緑地法第10条の3第2項に規定する指定期限日までに特定生産緑地の指定の期限の延長がされなかったもの

注1-1-4 生産緑地法第10条の6第1項の規定による指定の解除がされたもの

注1-2 都市計画法第8条第1項第1号に掲げる田園住居地域内にある農地(イに掲げる農地を除きます。以下「田園住居地域内農地」といいます。)

また、「免除される場合」の①から③までのいずれかの場合に該当する前に、特例農地等について農業経営の廃止、譲渡、転用などの一定の事由が生じた場合には、農地等納税猶予税額の全部又は一部について納税の猶予が打ち切られ、その税額と利子税を納付しなければなりません(特例農地等の買換えや収用交換等により譲渡した場合などは納税猶予の継続や利子税の特例があります。

13-1 特例を受けるための要件

この特例の適用を受けるためには、次の要件を満たす必要があります。

13-1-1 被相続人の要件

被相続人は、次の①から④までのいずれかに該当する人であること。

① 死亡の日まで農業を営んでいた人

② 農地等の生前一括贈与をした人

※ 死亡の日まで受贈日が贈与税の納税猶予又は納期限の延長の特例の適用を受けていた場合に限られます。

③ 死亡の日まで特定貸付け等を行っていた人

④ 死亡の日まで相続税の納税猶予の適用を受けていた農業相続人又は農地等生前一括贈与の適用を受けていた受贈者で、営農困難時貸付けをし、税務署長に届出をした人

注1 「特定貸付け等」とは、次の特定貸付け又は認定都市農地貸付けもしくは農園用地貸付けをいいます。

注1-1 「特定貸付け」とは、市街化区域内農地等以外の農地又は採草放牧地について行う地上権、永小作権、使用貸借による権利又は賃借権(以下「賃借権等」といいます。)の設定(民法第269条の2第1項の地上権の設定を除きます。)による、次の注1-1-1から注1-1-3までに掲げる貸付けをいいます。

注1-1-1 農地中間管理事業の推進に関する法律第2条第3項に規定する農地中間管理事業のためにおこなわれた貸付

- 被相続人が行っていた1-1の貸付には、農業の構造改革を推進するための農業経営基盤強化促進法等の一部を改正する等の法律(平成25年法律第102号)による改正前の農業経営基盤強化促進法第4条第2に規定する農地保有合理化事業のうち同項第1号に掲げる農地売買等事業のために行われた貸付が含まれます。

注1-1-2 農業経営基盤促進法第4条第3項に規定する農地利用集積円滑化事業のうち同項第1号イ又は同項第2号に掲げる農地所有者代理事業もしくは同項第1号ロに掲げる農地売買等事業のために行われた貸付け

注1-1-3 農業経営基盤強化促進法第20条に規定する農用地利用集計計画の定めるところにより行われた貸付け

なお、農地法等の一部を改正する法律(平成21年法律第57号)による改正前の農業経営基盤強化促進法の規定に基づく貸付であっても、上記の1-1から1-3までに掲げる貸付けに含まれるものがあります。

注1-2 「認定都市農地貸付け」とは、都市計画法第8条第1項第14号に掲げる生産緑地地区内にある農地(生産緑地法第10条(同法第10条の5の規定により読み替えて適用する場合を含みます。)又は第15条第1項の規定による買取りの申出がされたもの及び同法第10条の6第1項の規定による指定の解除がされたものを除きます。次の注1-3において同じです。)について、賃借権又は使用貸借による権利の設定による都市農地の貸借の円滑化に関する法律(以下「都市農地貸借法」といいます。)第7条第1項第1号に規定する認定事業計画の定めるところにより行う貸付けをいいます。

注1-3 「農園用地貸付け」とは、都市計画法第8条第1項第14号に掲げる生産緑地地区内にある農地について行う賃借権等の設定による次の注1-3-1から注1-3-3までに掲げる貸付けをいいます。

注1-3-1 特定農地貸付けに関する農地法の特例に関する法律(以下「特定農地貸付法」といいます。)第3条第3項の承認(市民農園整備促進法第11条第1項の規定より承認を受けたものとみなされる場合における当該承認を含みます。以下同じです。)を受けた地方公共団体又は農業協同組合が当該承認に係る特定農地貸付法第2条第2項に規定する特定農地貸付けの用にきょうするために特例の適用を受ける農業相続人との間で締結する契約に基づく貸付け

注1-3-2 特定農地貸付法第3条第3項の承認(当該承認の申請書に一定の事項が記載された特定農地貸付法第2条第2項第5号イに規定する貸付協定が添付されたものに限ります。)を受けた地方公共団体及び農業協同組合以外の者が行う当該承認に係る特定農地貸付法第2条第2項に規定する特定農地貸付のうち、特例の適用を受ける農業相続人が当該承認に係る特定農地貸付法第3条第1項の貸付規定に基づき行う貸付け

注1-3-3 特定農地貸借法第11条において準用する特定農地貸付法第3条第3項の承認を受けた地方公共団体及び農業協同組合以外の者が当該承認に係る都市農地貸借法第10条に規定する特定都市農地貸付けの用に供するために特例の適用を受ける農業相続人との間で締結する契約に基づく貸付け

注2 「営農困難時貸付け」とは、納税猶予の特例の適用を受けている人が、生涯や疾病などの事由で特例の適用を受けている農地等での営農が困難な状態となったために、その農地等について賃借権等の設定による貸付けを行った場合のその貸付をいいます。

13-1-2 農業相続人の要件

農業相続人は、被相続人の相続人で、次の①から④までのいずれかに該当する人であること。

① 相続税の申告期限までに農業経営を開始し、その後も引き続き農業経営を行うと認められる人

② 農地等の生前一括贈与の特例の適用を受けた受贈者で、特例付加年金又は経営移譲年金の支給を受けるためその推定相続人の1人に対し農地等について使用貸借による権利を設定して、農業経営を移譲し、税務署長に届出をした人

※ 贈与者の死亡の日後も引き続いてその推定相続人が農業経営を行うものに限ります。

③ 農地等の生前一括贈与の特例の適用を受けた受贈者で、営業困難時貸付をし、税務署長に届出をした人

※ 贈与者の死亡の日後も引き続いて営業困難時貸付けを行うものに限ります。

④ 相続税の申告期限までに特定貸付け等を行った人(農地等の生前一括贈与の特例の適用を受けた受贈者である場合には、相続税の申告期限において特定貸付け等を行っている人)

注 ①、②については農業委員会の証明が必要になります。

13-1-3 特例農地等の要件

特例の対象となる農地等は、次の①から➄までのいずれかに該当するものであり、相続税の期限内申告書にこの特例の適用を受ける旨を記載したものであること。

① 被相続が農業の用に供していた農地等で相続税の申告期限までに遺産分割された農地等

② 被相続人が特定貸付け等を行っていた農地又は採草放牧地で相続税の申告期限までに遺産分割された農地又は採草放牧地

③ 被相続人が営農困難時貸付を行っていた農地等で相続税の申告期限までに遺産分割された農地

④ 被相続人から生前一括贈与により取得した農地等で、被相続人の死亡の時まで贈与税の納税猶予又は納期限の延長の特例の適用を受けていた農地等

➄相続や遺贈によって財産取得した人が相続開始の年に被相続人から生前一括贈与を受けていた農地等

注1 「農地等」とは、農地(特定市街化区域農地等に該当するもの及び農地法第32条第1項又は第33条第1項の規定による利用意向調査に係るもので、同法第36条第1項各号(次の注1-1から注1-5の場合をいいます。)に該当するとき(次の注1-1から注1-5の場合に該当することについて正当の事由があるときを除きます。)におけるその農地を除きます。)及び採草放牧地(特定市街化区域農地等に該当するものを除きます。)、準農地又は一時的道路用地等をいいます。

注1-1 農地の所有者等から農業委員会に対し、その農地を耕作する意思がある旨の表明があった場合において、その表明があった日から起算して6か月を経過した日においても、その農地の農業上の利用の増進が図られていないとき

注1-2 農地の所有者等から農業委員会に対し、その農地の所有権の移転又は賃借権その他の使用及び収益を目的とする権利の設定もしくは移転を行う意思がある旨の表明(農地法第35条第1項の農地中間管理事業を利用する意思がある旨の表明又は同条第3項の農地所有者代理事業を利用する意思がある旨の表明を含みます。)があった場合において、その表明があった日から起算して6か月を経過した日においても、これらの権利を設定又は移転が行われないとき

注1-3 農地の所有者等にその農地の農業上の利用を行う意思がないとき

注1-4 利用意向調査を行った日から起算して6か月を経過した日においても、農地の所有者等から農業委員会に対し、その農地の農業上の利用の意向についての意思の表明がないとき

注1-5 上記注1-1から注1-4のほか、農業委員会が、農地について農業上の利用の増進が図られないことが確実であると認められたとき

注2 「特定市街化区域農地等」とは、都市計画法第7条第1項に規定する市街化区域内に所在する農地又は採草放牧地で、平成3年1月1日おいて三大都市圏の特定市の区域に所在し、都市営農農地等に該当しないもにをいいます。

注3 「都市営農農地等」とは、農地等についての相続税の納税猶予及び免除等の注1の農地又は採草放牧地をいいます。

注4 「準農地」とは、農用地区域内にある土地で農業振興地域整備計画において用途区分が農地や採草放牧地とされているもののうち、10年以内に農地や採草放牧地に開発して、農業の用に供するものをいいます。

注5 「一時的道路用地等」とは、一定の公共の事業の用に供するために特例農地等をその公共事業のために一時的に転用しているものをいいます。

13-1-4 申告の手続き

この特例の適用を受けるためには、相続税の申告書を期限内に提出するとともに農地等納税猶予税額及び利子税の額に見合う担保(特例農地等でなくても差し支えありません。)を提供する必要があります。

13-1-5 納税猶予期間中の手続き

この特例の適用を受けている農業相続人は、農地等納税猶予税額の全部について免除されるまで又は農地等納税猶予税額の全部について納税の猶予が打ち切られるまでの間、相続税の申告期限から3年目ごとに、引き続いてこの特例の適用を受ける旨及び特例農地等に係る農業経営に関する事項を記載した届出書(この届出書を「継続届出書」といいます。)を提出しなければなりません。

なお、継続届出書の提出がない場合には、この特例の適用が打ち切られ、農地等納税猶予税額と利子税を納付しなければなりません。

13-1-6 農地等納税猶予税額の納付

①農地等納税猶予税額を納付しなければならない場合

納税猶予を受けている相続税額は、下表に掲げる場合に該当することとなったときは、その相続税額の全部又は一部を納付しなければなりません。

①-1 特例農地等について、譲渡等があった場合

注 譲渡等には、譲渡、贈与もしくは転用のほか、地上権、永小作権、使用貸借による権利もしくは権利もしくは賃借権の設定(農地等に民法第269条の2第1項の地上権の設定があった場合でその農地等において農業相続人が引き続き耕作等を行うものや、農用地利用集積計画に基づくもの等で一定の要件を満たす者を除きます。)もしくはこれらの権利の消滅又は放棄(農地について農地法第36条第1項の規定による勧告(農地が農地中間管理事業の推進に関する法律第2条第3項に規定する農地中間管理事業の事業実施地域外に所在する場合には、農業委員会等から所轄税務署長に対し、農地が利用意向調査に係るものであって、農地法第36条第1項各号(上記(注1参照)に該当する旨の通知をするときにおけるその通知をいいます。)があったことをいいます。)も含まれます。

①-2 特例農地等に係る農業経営を廃止した場合

①-3 継続届出書の提出がなかった場合

①-4 担保価値が減少したことなどにより、増担保又は担保の変更を求められた場合で、その求めに応じなかった場合

①-5 都市営農農地等について生産緑地法の規定による買取りの申出があった場合(生産緑地法の規定による特定生産緑地地の指定の解除があった場合を含みます。)

①-6 特例農地等が都市計画の変更等により特定市街化区域農地等に該当することとなった場合(当該変更により田園住居地域内にある農地でなくなり、特定市街化区域農地等に該当することとなった場合を除きます。)

①-7 準農地について、この特例の適用を受けた場合で、申告期限後10年を経過する日までに、農業の用に供されていない準農地がある場合

②利子税

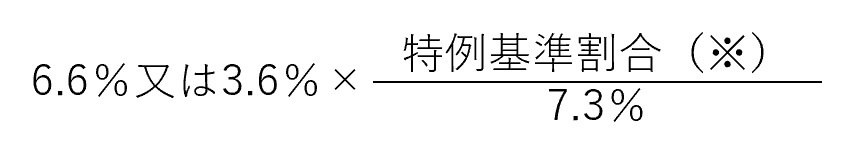

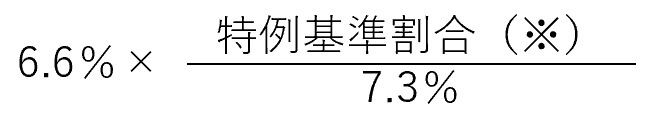

上記①により納付する相続税額については、相続税の申告期限の翌日から納税猶予の期限までの期間(日数)に応じ、次の区分によりそれぞれに掲げる割合で利子税がかかります。

A 特例農地等のうちに相続又は遺贈により取得をした日において都市営農農地等であるものを有する農業相続人 年3.6%

B 特例農地等のうちに相続又は遺贈により取得をした日において都市営農農地等であるものを有しない農業相続人

②-1 特例農地等のうち相続又は遺贈により取得をした日において市街化区域農地等(田園住居地域内農地であって三大都市圏の特定市の区域内に所在するもの及び生産緑地等を除きます。)であるものに対応する部分の金額を基礎とする部分 年6.6%

②-2 ②-1以外の部分 年3.6%

ただし、各年の特例基準割合※が7.3%に満たない場合には、その年中においては次の算式により計算した割合(0.1%未満の端数切捨て)が適用されます。

※特例基準割合

各年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の12月15日までに財務大臣が告示する割合に、年1%の割合を加算した割合

③ 特例農地等を収用交換等により譲渡した場合の利子税の特例

平成26年4月1日から令和3年3月31日までの間に、特例農地等について収用交換等による譲渡をした場合には、利子税の額が0に軽減されます。

なお、利子税の特例の適用を受けるためには、公共事業施行者の収用交換等による譲渡を受けたことを証する書類を添付した届出書を提出する必要があります。

13-1-7 農地等の生前一括贈与の贈与税の納税猶予及び免除(贈与税の特例)

贈与税の申告において、農業の後継者が贈与を受けた一定の農地等の価額に対応する贈与税額を一定の要件の下に農地等の贈与者を死亡する日まで納税を猶予する特例です。この特例を受けた農地等は、贈与者の死亡の際、受贈者が贈与者から相続や遺贈によって取得したものとみなされ、相続税の課税の対象とされ、その時に納税が猶予されていた贈与税額は免除されます。

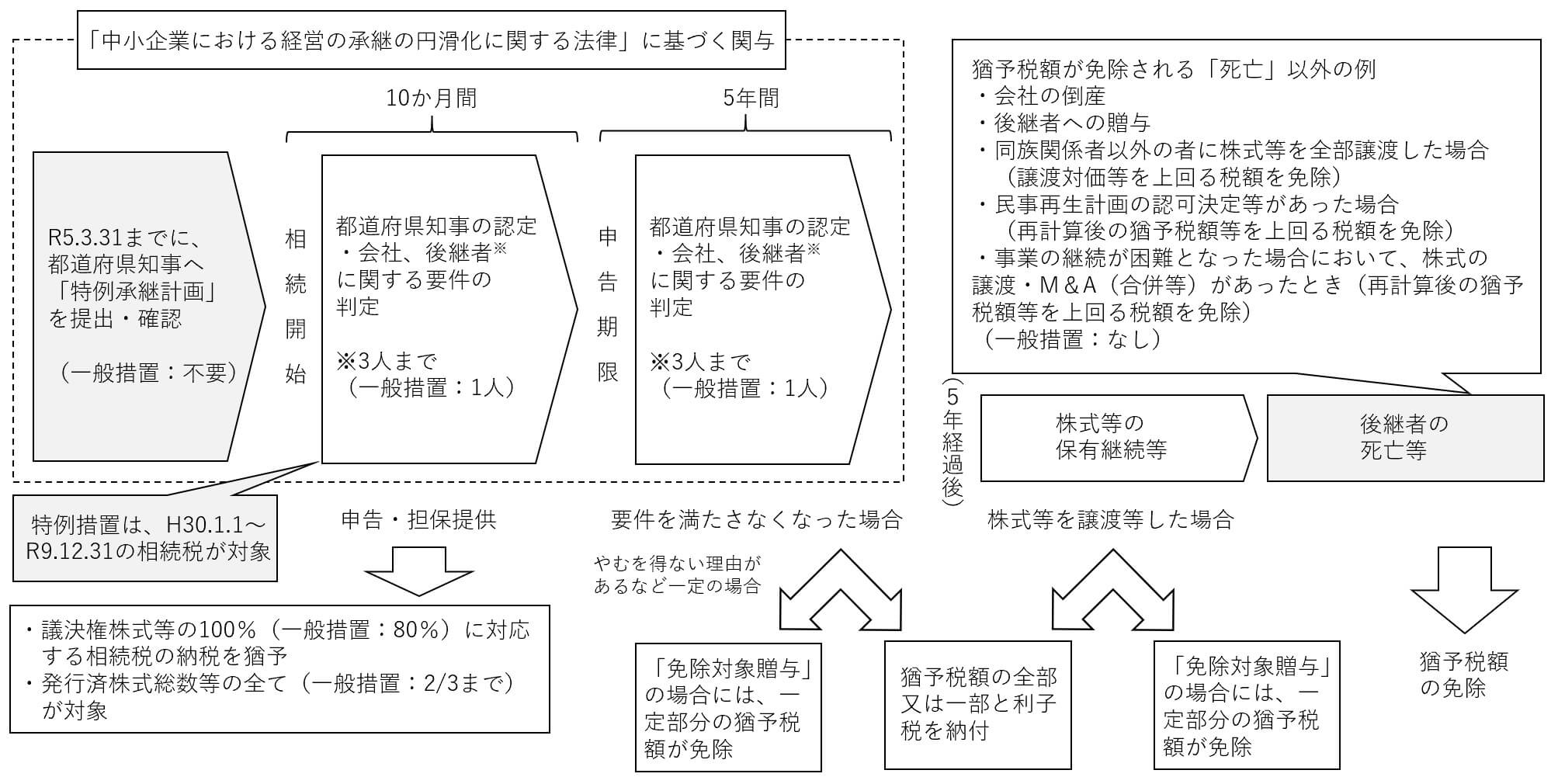

14. 非上場株式等についての相続税の納税猶予及び免除の特例等

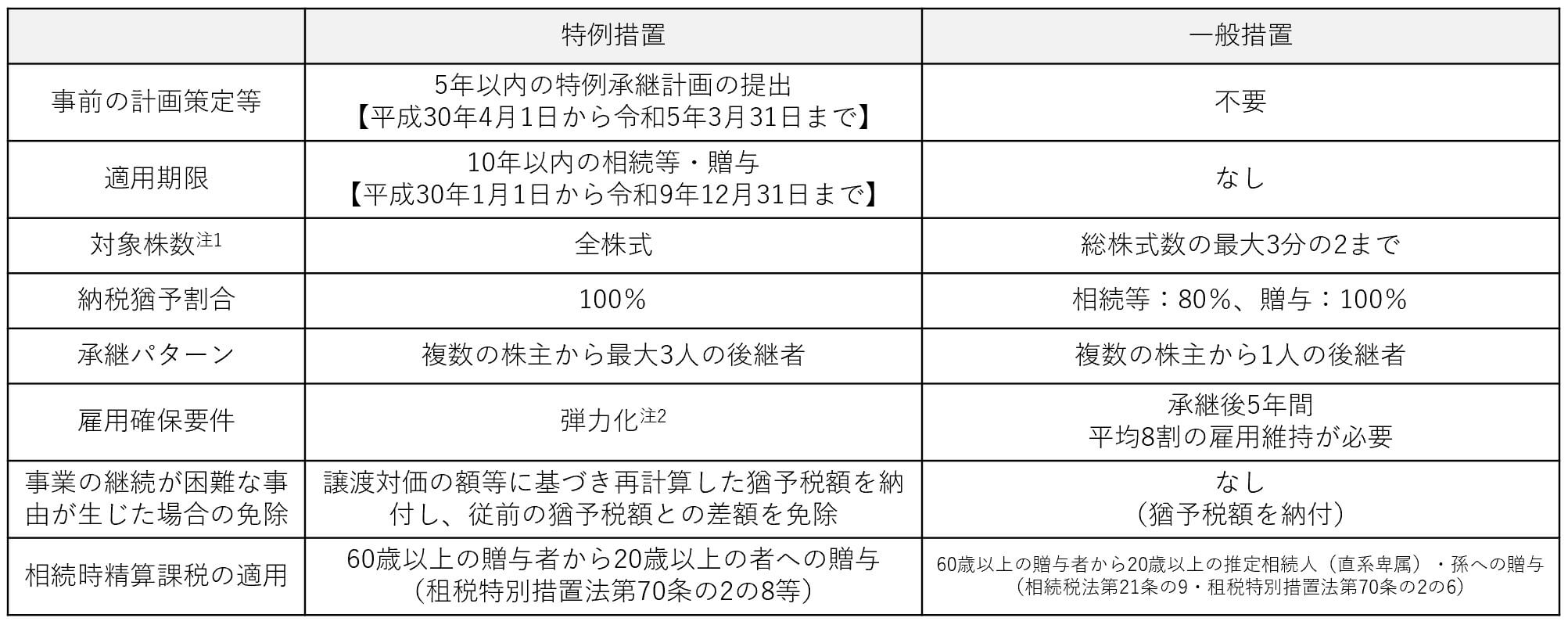

この特例等には、租税特別措置法第70条の7の5から第70条の7の8までの各規定による措置(「特例措置」といいます。)と租税特別措置法第70条の7から第70条の7の4までの各規定による措置(「一般措置」といいます。)の2つの精度があり、その概要は、次のとおりです。

なお、特例措置については、平成30年1月1日から令和9年12月31日までの10年間の制度とされています。

特別措置と一般措置の比較

注1 議決権に制限のない株式等に限ります。

注2 雇用確保要件を満たさなかった場合には、中小企業における経営の承継の円滑化に関する法律施行規則(以下「円滑化省令」といいます。)第20条第3項に基づき、要件を満たさなかった理由等を記載した報告書を都道府県知事に提出し、その確認を受ける必要があります。なお、当該報告書及び確認書の写しは、継続届出書の添付書類とされています。

14-1 非上場株式等についての相続税の納税猶予及び免除の特例等【特別措置】

円滑化法注1、2を都道府県知事から受ける非上場会社の後継者である相続人又は受遺者(「特例経営承継相続人等」といいます。)が、被相続人から非上場会社の株式又は出資(「非上場株式等」といいます。)を相続又は遺贈(「相続税」といいます。)により取得(平成30年1月1日から令和9年12月31日までの間の最初のこの制度の適用に係る相続等による取得注3及びその取得の日から特例経営承継期間注4の末日までの間に相続税の申告期限が到来する相続等による取得に限ります。)をし、その会社を経営していく場合には、特例経営承継相続人等が納付すべき相続税のうち、特例対象非上場株式注5に係る課税価格に対応する相続税の納税が猶予され(猶予される相続税額を「特例株式等納税猶予税額」といいます。)、特例経営承継相続人等が死亡した場合等には、その全部又は一部が免除されます(免除される主な場合については、次の「特例株式等納税猶予税額の全部又は一部が免除される主な場合」を参照してください。)。

ただし、免除されるまでに、特例対象上々株式等を譲渡するなど一定の場合には、特例株式等納税猶予税額の全部又は一部について納税の猶予が打ち切られ、その税額と利子税を納付しなければなりません。

注1 「円滑化法の認定」とは、中小企業における経営の承継の円滑化に関する法律(「円滑化法」といいます。)第12条第1項の認定(円滑化法省令第6条第1項第12号又は第14号の事由に限ります。)をいいます。なお、円滑化法の認定を受けるためには、原則として、相続開始8か月以内にその申請を行う必要があります。

また、円滑化法の認定を受けるに当たっては、平成30年4月1日から令和5年3月31日までに円滑化省令第16条第1号に規定する特例承継計画を都道府県知事に提出し、円滑化省令第17条第1項第1号の規定に基づく都道府県知事の確認を受ける必要があります。

注2 円滑化法の認定、特例承継計画の提出・確認のための具体的な手続については、会社の主たる事務所が所在する都道府県の担当課にお尋ねください。担当課については、パンフレット「非上場株式等についての贈与税・相続税の納税猶予・免除(法人版事業承継税制)のあらまし」などでご確認ください。

注3 特例経営承継相続人等が、その会社の非上場株式等について、最初に「非上場株式等についての贈与税の納税猶予及び免除の特例」の適用を受けている場合には、その適用に係る贈与による取得となります。

注4 「特例経営承継期間」とは、この制度の適用に係る相続に係る相続税の申告書の提出期限の翌日から次に掲げる日のいずれか早い日又はこの制度の適用を受ける特例経営承継相続人等の死亡の日の前日のいずれか早い日までの期間をいいます。

注4-1 特例経営承継相続人等の最初のこの制度の適用に係る相続に係る相続税の申告書の提出期限の翌日以後5年を経過する日

注4-2 特例経営承継相続人等の最初の「非上場株式等についての贈与税の納税猶予及び免除の特例」の適用に係る贈与の日の属する年分の贈与税の申告書の提出期限の翌日以後5年を経過する日

注5 「特例対象非上場株式等」とは、相続等により取得した非上場株式等(議決権に制限のないものに限ります。)で相続税の申告書にこの制度の適用を受けようとする旨の記載があるものをいいます。

14-1-1 特例株式納税猶予税額の全部又は一部が免除される主な場合

① 特例経営承継相続人等が死亡した場合

② 特例経営承継期間内に、特例経営承継相続人等が、身体障害等のやむを得ない理由により、特例対象非上場株式等に係る会社の代表権を有しなくなった場合において、租税特別措置法第70条の7の6第12項において準用する同法第70条の7の2第16項第2号の規定に基づき、特例対象非上場株式等を会社の後継者に贈与した場合

③ 特例経営承継期間の末日の翌日以降に、特例経営承継相続人等が特例対象非上場株式等を租税特別措置法第70条の7の6第12項において準用する同法第70条の7の2第16項第2号の規定に基づき会社の後継者に贈与をした場合

④ 特例経営承継期間の末日の翌日以後に、次に掲げる④-1から④-3の場合のいずれかに該当した場合

④-1 特例経営承継相続人等が特例対象非上場株式等に係る会社の株式又は出資(「株式」といいます。)の全部を譲渡又は贈与(「譲渡等」といいます。)した場合(その特例経営承継相続人等と特別の関係がある者注2以外の一定の者に対して行う場合や民事再生法又は会社更生法の規定による認可を受けた計画(再生計画の認可の決定に準ずる一定の計画を含みます。)に基づき株式等を消却するために行う場合に限ります。)で、その譲渡等があった時における特例対象非上場株式等の時価に相当する金額注3と一定の配当の額との合計額が譲渡等の直前における特例株式等納税猶予税額に満たないとき

④-2 特例対象非上場株式等に係る会社が合併により消滅した場合(吸収合併存続会社等が特例経営承継相続人等と特別の関係がある者以外のものであり、かつ、その合併に際し、吸収合併存続会社等の株式等の交付がない場合に限ります。)で、その合併が効力を生ずる直前における特例対象非上場株式等の時価に相当する金額注3と一定の配当等の額との合計額が合併の直前における特例株式等納税猶予税額に満たないとき

④-3 特例対象非上場株式等に係る会社が株式交換等により会社の株式交換完全子会社等となった場合(他の会社が特例経営承継相続人等と特別の関係がある者以外のものであり、かつ、その株式交換等に際し、他の会社の株式等の交付がない場合に限ります。)で、その株式交換等が効力を生ずる直前における特例対象非上場株式等の時価に相当する金額注3と一定の配当等の額との合計額が株式交換等の直前における特例株式等納税猶予税額のにみたないとき

➄特例経営承継期間の末日の翌日以後に、特例対象上場株式等に係る会社についての破産手続き開始の決定又は特別清算開始の命令があった場合

⑥特例経営承継期間の末日の翌日以後に、次に掲げる⑥-1から⑥-4の場合のいずれかに該当した場合(会社の事業の継続が困難な事由注4が生じた場合限ります。下記「(参考)事業継続が困難な事由が生じた場合の特例株式等納税猶予税額の免除について」参照。)注5

⑥-1 特例経営承継相続人等が特例対象非上場株式等の全部又は一部の譲渡等をした場合(特例経営承継相続人等と特別の関係がある者以外の者に対して行う場合に限ります。)において、譲渡等の対価の額をこの制度の適用に係る相続等により取得した特例対象非上場株式等の相続の開始の時における価額とみなして猶予税額を計算した金額と一定の配当等の額との合計額が譲渡等の直前における特例株式等納税猶予税額に満たないとき

⑥-2 特例対象非上場株式等に係る会社が合併により消滅した場合(吸収合併存続会社等が特例経営承継相続人等と特別の関係がある者以外のものである場合に限ります。)において、合併対価の額をこの制度の適用に係る相続等により取得した特例対象非上場株式等の相続の開始の時における価額とみなして猶予税額を計算した金額と一定の配当等の額との合計額の開始の時における価額とみなして猶予税額を計算した金額と一定の配当等の額との合計額が合併の直前における特例株式等納税猶予税額に満たないとき

⑥-3 特例対象非上場株式等に係る会社が株式交換等により他の会社の株式交換完全子会社等となった場合(当該他の会社が特例経営承継相続人等と特別の関係がある者以外のものである場合に限ります。)において、交換等対価の額をこの制度の適用に係る相続人等により取得をした特例対象非上場株式等の相続の開始の時における価額とみなして猶予税額を計算した金額と一定の配当の額との合計額が株式交換等の直前における特例株式等納税猶予税額に満たないとき

⑥-4 特例対象非上場株式等に係る会社が解散した場合において、解散の直前における特例対象非上場株式等うの時価に相当する金額をこの制度の適用に係る相続等により取得をした特例対象非上場株式等の相続の開始の時における価額とみなして猶予税額を計算した金額と一定の配当の額との合計額が解散の直前における特例株式等納税猶予税額に満たないとき

⑦ 特例経営承継期間の末日の翌日以後に、特例対象非上場株式等に係る会社について民事再生法の規定による再生計画又は会社更生法の規定による更正計画の認可の決定があった場合(再生計画の認可の決定に準ずる一定の事実が生じた場合を含みます。)において会社の有する資産につき一定の評定が行われた場合

注1 免除に際しては、①に該当することとなった日から6か月以内、②又は③に該当することとなった場合には、特例対象非上場株式等の贈与を受けた会社の後継者が「非上場株式等についての贈与税の納税猶予及び免除の特例」又は「非上場株式等についての贈与税の納税猶予及び免除」の適用に係る贈与税の期限内申告書を提出した日から6か月以内、④から⑥までいずれかに該当することとなった日から2か月以内、⑦に該当することとなった場合には、認可の決定があった日から2か月以内に一定の書類を税務署に提出する必要があります。なお、特例経営承継期間内にこれらの事由に該当した場合には、円滑化法の報告が必要な場合もあります。

注2 「特別の関係がある者」とは、その者の親族などその者と租税特別措置法第40条の8の6第14号において準用する同令第40条の8の2第11項に定める特別の関係がある者をいいます(以下「非上場株式等についてのそうぞくぜいの納税猶予及び免除の特例【特別措置】」において同じです。)。

注3 ④の④-1から④-3までに掲げる場合における特例対象非上場株式等の時価に相当する金額が、その譲渡等の対価の額、合併対価又は交換対価の額より小さい金額である場合には、その対価の額になります。

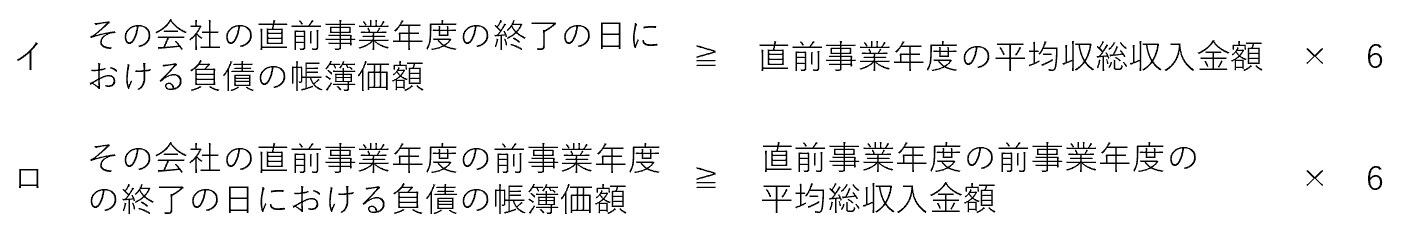

注4 「会社の事業の継続が困難な事由」とは、次に掲げるものをいいます。

注4-1 直前事業年度(⑥-1から⑥-4までのいずれかに掲げる場合に該当することとなった日の属する事業年度の前年度をいいます。)及びその直前の3事業年度(直前事業年度の終了の日の翌日以後6月を経過する日後にこれらの場合に該当することとなった場合には、2事業年度、注4-2において同じです。)のうち2以上の事業年度において、その会社の経常損益金額がマイナスであること。

注4-2 直前年事業年度及びその直前の3事業年度のうち2以上の事業年度において各事業年度の平均総収入金額※が、その各事業年度の全事業年度の平均総収入金額を下回ること。

※ 「平均収入金額」とは、総収入金額(総収入金額のうち営業外収益及び特別利益以外のものをいいます。)をその総収入金額に係る事業年度の月数で除して計算した金額をいいます(以下この注4-2及び注4-3において同じです。)

注4-3 次に掲げる事由のいずれか(直前事業年度の終了の日の翌日以後6月を経過する日後⑥-1から⑥-4までのいずれかに掲げる場合に該当することとなった場合には、⑥-1に掲げる事由)に該当すること。

注4-4 次に掲げるイ、ロの事由のいずれかに該当すること

イ 判定期間※における業種平均株価 < 前判定機関における業種平均株価

ロ 前判定期間における業種平均株価 < 前々判定期間における業種平均株価

※ 「判定期間」とは、その会社の直前事業年度の終了の日の1年前の日の属する月から同月以後1年を経過する月までの期間をいいます。

注5 ⑥-1からハー⑥-4までに掲げる場合における譲渡等の対価の額、合併対価の額又は交換等対価の額が、その時の特例対象非上場株式等の時価に該当する金額の2分の1以下である場合には、2分の1が限度対象となります。なお、この場合には、譲渡等の時から2年を経過する日において譲渡等の時に雇用されていた者半数以上の雇用が維持されているなど、その譲渡等に係る会社の事業が継続されているときには、その経過する日から2か月以内に一定の書類を税務署に提出することにより、実際の対価の額に基づき計算した猶予税額との差額が、追加で免除される措置があります。

注6 災害※により被害を受けた一定の特例対象非上場株式等のに係る会社、又は中小企業信用保険法第2条第5項第1号から第4号までのいずれかの事由に該当したことによる一定の特例対象非上場株式等に係る会社について、特例株式等納税猶予税額が免除される措置があります。

※ 災害とは、震災、風水害、火災、冷害、雪害、干害、落雷、噴火その他の自然現象の異変による災害及び鉱害、火薬類の爆発その他の人為による異常な災害並びに害虫、害獣その他の生物による異常な災害をいいます。

14-1-2 (参考)事業の継続が困難な事由が生じた場合の特例株式等納税猶予税額の免除について

特例経営承継期間の経過後に、会社の事業の継続が困難な事由(前記 注4参照)が生じた場合において、「非上場株式等についての相続税の納税猶予及び免除の特例」の適用に係る非上場株式等の譲渡をしたとき(前記⑥欄のイからニ参照)は、その対価の額(譲渡等の時の時価に相当する金額の2分の1が下限になります。上記 注5参照)を基に猶予税額を再計算し、再計算した税額と一定の配当等の金額との合計額が直前の特例株式等納税猶予税額に満たない場合には、その差額は免除されます(再計算した税額は納付)。

14-1-3 この制度の適用を受けるための要件

この制度の適用を受けるためには、次の要件などを満たす必要がります。

14-1-3-A 被相続人の要件

次の区分に応じ、それぞれの要件に該当する人であること。

① 下記②以外の場合

要件 イからハまでの要件を全て満たすこと

イ 相続開始前のいずれかの日において会社の代表権を有していたことがあること

ロ 相続開始の直前において、被相続人及び被相続人と特別の関係がある者がその会社の総株主議決権の50%超の議決権を保有し、かつ、特例経営承継相続人等なる者を除いたこれらの者の中で最も多くの議決権を保有していたこと

ハ 被相続人が相続開始の直前に代表権を有していなかった場合には、ロのほか、代表権を有していた期間のいずれかの日において、ロと同様の保有状況であったこと

② 相続開始の直前において、次に掲げる者のいずれかに該当する者がいる場合

イ 会社の非上場株式等について、「非上場株式等についての贈与税の納税猶予及び免除の特例」、この制度又は「非上場株式等の特例贈与者が死亡した場合の相続税の納税猶予及び免除の特例」の適用を受けている者

ロ 租税特別措置法第40条の8の5第1項第1号に定める者から「非上場株式等についての贈与税の納税猶予及び免除の特例」の適用に係る贈与により会社の非上場株式等の取得をしている者(イに掲げる者を除きます。)

ハ 上記①の要件を満たす者からこの制度の適用に係る相続等により会社の非上場株式等の取得をしている者(イに掲げるものを除きます。)

要件 会社の非上場株式等を有していたこと

注1 「代表権」には、制限が加えられたものを除きます(次のBにおいて同じです。)。

注2 「総株主議決権数」及び「議決権数」には、会社の有する自己の株式など株主総会において議決権を行使できる事項の全部について制限された株式の数などは含まれません(次のB及びCにおいて同じです。)。

14-1-3-B 特例経営承継相続人等の要件

特例経営承継相続人等は、被相続人からこの制度の適用に係る相続等により会社の非上場株式等を取得した者で、次のいずれにも該当する人注1であること。

① 相続の開始の日の翌日以後から5か月を経過する日において会社の代表権を有していること

② 相続開始の時において、その者及びその者と特別の関係がある者が会社の総株主議決権数の50%超の議決権数を有していること

③ 次のイ又はロの場合に応じ、それぞれの要件を満たすこと

イ その非上場株式等を取得した者が1人の場合

相続開始の時においてその者が保有する会社の非上場株式等に係る議決権の数が、その者と特別の関係がある者(その者以外の「非上場株式等についての贈与税の納税猶予及び免除の特例」、この制度又は「非上場株式等の特例贈与者が死亡した場合の相続税の納税猶予及び免除の特例」の適用を受けるものを除きます。ロにおいて同じです。)のうちいずれかの者が保有する会社の非上場株式等に係る議決権の数をも下回らないこと

ロ その非上場株式等を取得した者が2人又は3人の場合

相続開始の時において、その者が保有する会社の非上場株式等に係る議決権の数が、会社の総株主議決権数の10%以上であること及びその者と特別の関係がある者のうちいずれかの者が保有する会社の非上場株式等に係る議決権の数をも下回らないこと

④相続開始の時から申告期限(申告期限までにその者が死亡した場合は、その死亡の日)まで引き続き特例対象非上場株式等の全てを保有していること

➄会社の非上場株式等について、「非上場株式等についての贈与税の納税猶予及び免除」、「非上場株式等についての相続税の納税猶予及び免除」、または「非上場株式等の贈与者が死亡した場合の相続税の納税猶予及び免除」の適用を受けていないこと

⑥円滑化省令第17条第1項の確認(同項第1号に係るものに限るものとし、円滑化省令第18乗第1項の選定による変更の確認を受けたときには、その変更後のもの)を受けた会社のその確認に係る円滑化省令第16条第1号ロに規定する特例後継者であること

⑦相続開始の直前において会社の役員であったこと(被相続人が60歳未満で死亡した場合を除きます。)注2。

注1 該当する人が2人又は3人以上ある場合には、その会社が定めた2人又は3人までに限ります。

注2 災害等(租税特別措置法第70条の7の2第32項に規定する災害等をいいます。次のCにおいても同じです。)が発生した日から同日以後1年を経過する日までの間に相続等により取得をした特例対象非上場株式等に係る会社が同法第70条の7の6第26項において準用する同法第70条の7の2第31項第1号、第2号又は第4号に掲げる場合に該当するときには、相続税の申告書に一定の書類を添付等することにより、⑦の要件が除かれます。

14-1-3-C 会社の要件

制度の対象となる会社は、非上場会社で、次のいずれにも該当する会社であること。

① 「円滑化法の認定」を受けていること

② 相続開始の時において常時使用する従業員の数が1人以上であること

なお、制度の対象となる会社の特別関係会社注1が会社法第2条第2号に規定する外国会社に該当する場合※2には、常時使用する従業員の数が5人以上であること

③ 資産管理会社注3に該当しないこと

④ 風俗営業会社注4に該当しないこと

➄ 相続開始の日の属する事業年度の直前の事業年度における総収入金額(営業外収益及び特別利益以外のものに限ります。)が零を超えること注5

⑥ 租税特別措置法施行令第40条の8の6第1項第2号イからハまでに掲げる者以外の者が会社法第108条第1項第8号に掲げる事項について定めのある種類株式を保有していないこと

⑦ 中小企業者注6であること

⑧ 相続開始前3年以内に特例経営承継相続人等及び特例経営承継相続人等と特別の関係がある者から現物出資又は贈与により取得をした資産がある場合において、相続開始の時におけるその資産の価額注7の合計額が会社の資産の価額の合計額の70%以上とならないこと

⑨ 会社の特定特別関係会社注8が非上場会社に該当すること

⑩ 会社の特定特別関係会社注8が風俗営業会社に該当しないこと

⑪ 会社の特定特別関係会社注8が中小企業者であること

注1 「特別関係会社」とは、租税特別措置法施行令第40条の8の6第7項において準用する同令第40条の8の2第8項に規定する会社をいい、特例対象非上場株式等に係る会社、その会社の代表権を有するものやその会社の代表権を有する者の親族などが、総株主等議決権数の50%を超える議決権数を保有する場合の会社(会社法第2条第2号に規定する外国会社を含みます。)をいいます。

注2 その会社又はその会社との間に支配関係(その会社が他の法人の発行済株式又は出資(他の法人が有する自己の株式等を除きます。)の総数又は総額の50%を超える数又は金額の株式等を直接又は間接に保有する関係として租税特別措置法施行令第40条の8の5第8項において準用する同令第40条の8第9項に定める関係をいいます。)がある法人がその特別関係会社の株式等を有する場合に限ります。

注3 「資産管理会社」とは、租税特別措置法第70条の7の6第2項第3号又は第4号において準用する同法第70条の7第2項第8号又は第9号に規定する会社をいい、相続の開始の日の属する事業年度の直前の事業年度の開始の日から納税の猶予に係る期限が確定する日までの期間内※1に有価証券、自ら使用していない不動産(不動産の一部について現に自ら使用していない場合には、自ら使用していない部分に限ります。)、現金・預貯金等(特例経営承継相続人等及び租税特別措置法施行令第40条の8の6第14号において準用する同令第40条の8の2第11項に規定する特例経営承継相続人等と特別の関係がある者に対する貸付金、未収金その他これらに類する資産を含みます。)の特定の資産の保有割合が会社の貸借対照表に計上されている帳簿価格の総額の70%以上の会社や相続の開始の日の属する事業年度の直前の事業年度の開始の日から納税の猶予に係る期限が確定する日の属する事業年度の直前の事業年度終了の日までの期間内※2のいずれかの事業年度におけるこれた特定の資産から運用収入の割合が総収入金額の75%以上の会社などをいいます。

なお、㋑相続開始の日まで引き続き3年以上にわたり、商品の販売や資産の貸付け(特例経営承継相続人等及び特例経営承継相続人等と特別の関係がある者に対する貸付金を除きます。)などの業務を行っていること、㋺相続開始の時において特例経営承継相続人等及び当該特例経営承継相続人等と生計を一にする親族以外の常時使用する従業員の数が5人以上であること、㋩相続開始の時においてその会社が㋺の常時使用する従業員が勤務している事務所、店舗、工場等を所有し又は貸借していること、あんど一定の要件を満たす場合には、資産管理会社に該当しません。

※1 平成31年4月1日以後に事業活動のために必要な資金の借入れを行ったことなど一定の事由が生じたことにより当該期間内のいずれかの日において会社に係る特定の資産の保有割合が70%以上となった場合には、その事由が生じたひから同時以後6か月を経過する日までの期間は、除かれます。

※2 平成31年4月1日以後に事業活動のために必要な資金を調達するために特定の資産を譲渡したことなど一定の事由が生じたことにより当該期間内に終了するいずれかの事業年度における会社に係る特定の資産の運用収入の割合が75%以上となった場合には、その事業年度の開始の日からその事業年度終了の日の翌日以後6か月を経過する日の属する事業年度終了の日までの期間は、除かれます。

注4 「風俗営業会社」とは、風俗営業等の規制及び業務の適正化等に関する法律第2条第5項に規定する性風俗関連特殊営業に該当する事業を営む会社をいいます。

注5 相続開始の日がその相続開始の日の属する事業年度の末日である場合には、その相続開始の日の属する事業年度及びその事業年度の直前の事業年度における総収入金額が零を超える必要があります。

注6 「中小企業者」とは、円滑化法第2条各号のいずれかに該当する会社をいいます。

注7 その会社が相続開始の時において現物出資又は贈与により取得した資産を既に有していない場合には、相続開始の時に有していたものとしたときにおけるその資産の価額をいいます。

注8 「特定特別関係会社」とは、租税特別措置法施行令第40条の8の6第8項において準用する同令第40条の8の2第9項に規定する会社をいい、特例対象非上場株式等に係る会社、その会社の代表権を有する者やその会社の代表権を有する者と生計を一にする親族などが、総株主等議決権数の50%を超える議決権数を保有する場合の会社(会社法第2条第2号に規定する外国会社を含みます。)をいいます。

注9 災害等が発生した日から同時以後1年を経過する日までの間に相続等により取得をした特例対象非上場株式等に係る会社が租税特別措置法第70条の7の6第26項において準用する同法第70条の7の2第35項各号に掲げる場合に該当するときは、相続税の申告書に一定の書類を添付することにより、③の要件が除かれます。

14-1-4 申告の手続き

この制度の適用を受けるためには、相続税の申告書に一定の書類を添付して期限内に提出するとともに特例株式等納税猶予税額及び利子税の額に見合う担保(特例対象非上場株式等でなくても差し支えありません。)を提供する必要があります。

注1 特例対象非上場株式等の全てを担保として提供した場合には、特例株式等納税猶予税額及び利子税の額に見合う担保の提供があったものとみなされます。

注2 非上場会社の株式を担保として提供する場合には、その株式の株券を法務局(供託所)に供託し、法務局(供託所)から交付を受けた「供託所正本」を税務署に提出します。

なお、株券が発行されていない場合には、次に掲げる書類を提出することにより、株券を発行することなく非上場会社の株式を担保として提供することができます。

14-1-4-A 株券が発行されていない場合の担保関係書類

・相続人等が所有する非上場株式について質権設定の承諾書

・印鑑証明書(質権設定の承諾書に押印したもの)

※ 質権設定後に、会社法第149条第1項の書面を提出する必要があります。

14-1-5 納税猶予期間中の手続き

この制度の適用を受けている特例経営承継相続人等は、特例株式等納税猶予税額が免除されるまで又は特例株式等納税猶予税額の全部について納税の猶予が打ち切られるまでの間、特例経営承継期間内は毎年、特例経営承継期間の経過後3年ごとに、引き続いてこの制度の適用を受ける旨及び特例対象非上場株式等に係る会社の状況等に関する事項を記載した届出書(この届出書を「継続届出書」といいます。)に、一定の書類添付して提出しなければなりません。

なお、継続届出書の提出がない場合には、原則として、この制度の適用が打ち切られ、特例株式等納税猶予税額と利子税を納付しなければなりません。

14-1-6 特例株式等納税猶予税額の納付

① 特例株式等納税猶予税額を納付しなければならない場合

納税猶予を受けている相続税は、特例株式等納税猶予税額の免除事由に該当する場合等を除き、原則として下記に掲げる場合等に該当することとなったときは、その相続税額の全部又は一部を納付しなければなりません。

(主な場合)

a 特例対象非上場株式等についての譲渡等があった場合

b 特例経営承継期間内に特例経営承継相続人等が代表者でなくなった場合

c 会社が資産管理会社に該当した場合

d 担保の全部又は一部に変更があったことなどにより、増担保又は担保の変更を求められた場合で、その求めに応じなかった場合

② 利子税

上記の①により納付する相続税については、相続税の申告期限の翌日から納税猶予の期限までの期間(日数)に応じ、年3.6%の割合で利子税がかかります。

ただし、各年の特例基準割合※が7.3%に満たない場合には、その年中においては次の算式により計算した割合(0.1%未満の端数切捨て)が適用されます。

※特例基準割合

各年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の12月15日までに財務大臣が告示する割合に、年1%の割合を加算した割合

③特例経営承継期間の経過後に特例株式等納税猶予税額を納付する場合の利子税の特例

特例経営承継期間内の経過後に、上記①に該当(一定の事由に限ります。)し、特例株式等納税猶予税額の全部又は一部を納付するときには、特例経営承継期間の利子税の割合が年零パーセントに軽減されます。

14-2 非上場株式等についての贈与税の納税猶予及び免除の特例(租税特別措置法第70条の7の5)【特別措置】

贈与税の申告において、会社の後継者が贈与を受けた一定の非上場株式等(議決権に制限のないものに限ります。)に対応する贈与税額を一定の要件の下に非上場株式等の贈与者が死亡する日等まで納税を猶予する制度です。この制度の適用を受けた非上場株式等は、相続税の課税の対象とされ、その時に納税が猶予されていた贈与税額は免除されます。

なお、その際に、「円滑化法の確認」を受け、一定の要件を満たす場合には、そのみなされた非上場株式等について「非上場株式等の特例贈与者が死亡した場合の相続税の納税猶予及び免除の特例(租税特別措置法第70条の7の8)」の適用を受けることができます。詳しくは次の、6-3 非上場株式等の特例贈与者が死亡した場合の相続税の納税猶予及び免除の特例(租税特別措置法第70条の7の8)【特別措置】をご覧ください。

14-3 非上場株式等の特例贈与者が死亡した場合の相続税の納税猶予及び免除の特例(租税特別措置法第70条の7の8)【特別措置】

「非上場株式等についての贈与税の納税猶予及び免除の特例」(上記参照)の適用を受ける株式等(株式又は出資をいいます。)は、その制度の適用を受ける贈与者(「特例贈与者」といいます。)の死亡の際、受贈者(「特例経営承継受贈者」といいます。)が特例贈与者から相続又は遺贈(「相続等」といいます。)によって取得したものとみなされ、相続税の課税の対象となります。その際、都道府県知事の円滑化法の確認注1を受ける会社株式等を相続等により取得したものとみなされた特例経営承継受贈者がその会社を経営していく場合※2に係る課税価格に対応する相続税の納税が猶予されます(猶予される相続税を「特例株式等納税猶予額」といいます。)。

この特例株式等納税猶予税額は、特例経営相続承継受贈者が死亡した場合等に該当したときは、その全部又は一部が免除されます。

ただし、免除されるまでに、特例対象非上場株式等を譲渡するなど一定の場合には、特例対象非上場株式等納税猶予税額の全部又は一部についての納税の猶予が打ち切られ、その税額と利子税を納付しなければなりません。

この制度の概要は、上記のとおりですが、この制度の適用を受ける株式等が免除対象時贈与者※3により取得したものである場合には、この「2 非上場株式等の特例贈与者が死亡した場合の相続税の納税猶予及び免除の特例」の説明と異なる点があります。

注1 この制度の適用を受けるためには、円滑化法に基づき、会社が都道府県知事の「円滑化法の確認」※を受ける必要があります。

なお、「円滑化法の確認」※を受けるためには、原則として、相続開始後8か月以内にその申請を行う必要があります。この確認をうけるための具体的な要件や手続きについては、会社の主たる事務所が所在する都道府県の担当課に確認をします。

※ 「円滑化法の確認」とは、円滑化法省令第13条第4項又は第5項において準用する同条第1項の確認をいいます。

注2 「特例対象非上場株式等」とは、相続等により取得したものとみなられる特例対象受贈非上場株式等のうち相続税の申告書にこの制度の適用をうけようとする旨の記載があるものをいいます。

注3 「免除対象贈与」とは、特例贈与者に対する「非上場株式等についての贈与税の納税猶予及び免除の特例」又は「非上場株式等についての贈与税の納税猶予及び免除」の適用に係る贈与が、その贈与をした者の租税特別措置法第70条の7の15項第3号(同法第70条の7の5第11項において準用する場合を含みます。)の規定の適用に係るものをいいます。

14-3-1 特例株式等納税猶予税額の全部又は一部が免除される主な場合

この制度に係る特例株式等納税猶予税額の全部又は一部が免除される主な場合については、原則として「非上場株式等についての相続税の納税猶予及び免除の特例」に係る免除事由と同様です。

14-3-2 この制度の適用を受けるための要件

この制度の適用を受けるためには、次の要件などを満たす必要があります。

14-3-2-A 特例経営承継受贈者の要件

特例経営相続承継受贈者は、「非上場株式等についての贈与税の納税猶予及び免除の特例」の適用を受けている者で、次のいずれにも該当する人であること

① 相続開始において、会社の代表権を有していること

② 相続開始の時において、その者及びその者と特別の関係がある者がその会社の総株主議決権数の50%超の議決権を保有し、かつ、これらの者(その者以外の「非上場株式等についての贈与税の納税猶予及び免除の特例」、「非上場株式等についての相続税の納税猶予及び免除の特例」又はこの制度の適用を受ける者を除きます。)の中でその者が最も多くの議決権を保有していること

注1 「代表権」には、制限が加えられたものを除きます。

注2 「特別の関係がある者」とは、その者の親族などその者と租税特別措置法第40条の8の8第2項において準用する同令第40条の8の2第11項に定める特別の関係がある者をいいます。

注3 「総株主等議決権数」及び「議決権数」には、会社の有する自己の株式など株主総会において議決権を行使できる事項の全部について制限された株式の数などは含まれません。

14-3-2-B 会社の要件

制度の対象となる会社は次のいずれにも該当する会社であること。

① 「円滑化法の確認」を受けていること

② 相続開始の時において常時使用する従業員の数が1人以上であること。なお制度の対象となる会社の特別関係会社注1が会社法第2条第2号に規定する外国会社に該当する場合注1には、常時使用する従業員の数が5人以上であること

③ 資産管理会社注1に該当しないこと

④ 非上場会社に該当すること注2

➄ 風俗営業会社注1に該当しないこと

⑥ 相続開始の日の属する事業年度の直前の事業年度における総収入金額(営業外収益及び特別利益以外のものに限ります。)が零を超えること

⑦ 租税特別措置法第40条の8の6第1項第2号イからハまでに掲げる者以外の者が会社法第108条第1項第8号に掲げる事項について定めのある種類株式を保有していないこと

⑧ 会社の特定特別関係会社注1が非上場会社に該当すること注2

⑨ 会社の特定特別関係会社注1が風俗営業会社に該当しないこと

注1 「特別関係会社」、「外国会社に該当する場合」、「資産管理会社」、「風俗営業会社」、「総収入金額が零を超えること」及び「特定特別関係会社」については、「非上場株式等についての贈与税の納税猶予及び免除の特例」に係る会社の要件におけるこれらの用語の意義に準じたものとされています。

注2 この制度の適用に係る特例経営相続承継受贈者に係る特例贈与者が次の注2-1又は注2-2のいずれか早い日の翌日以後に死亡した場合には、④及び⑧の要件は除かれます。

注2-1 特例経営相続承継受贈者の最初の「非上場株式等についての贈与税の納税猶予及び免除の特例」の適用に係る贈与の日の属する年分の贈与税の申告書の提出期限の翌日以後5年を経過する日

注2-2 特例経営相続承継受贈者の最初の「非上場株式等についての相続税の納税猶予及び免除の特例」の適用に係る相続の日の属する年分の相続税の申告書の提出期限の翌日以後5年を経過する日

注3 災害等(租税特別措置法第70条の7の2第32項に規定する災害等をいいます。)が発生した日から同日以後1年を経過する日までの間に相続等により取得をしたとみなされた特例対象相続非上場株式等に係る会社が同法第70条の7の8第14項において準用する同法第70条の7の2第35項各号に掲げる場合に該当するときには、相続税の申告書に一定の書類を添付することにより、③の要件が除かれます。

14-3-3 申告の手続き

この制度の適用を受けるためには、相続税の申告書に一定の書類を添付して期限内に提出するとともに特例株式等納税猶予税額及び利子税の額に見合う担保(特例対象非上場株式等でなくても差し支えありません。)を提供する必要があります。

注 特例対象非上場株式等の全てを担保として提供した場合には、特例株式等納税猶予税額及び利子税の額に見合う担保の提供があったものとみなされます。

なお、相続等により取得したとみなされた株式等に係る「非上場株式等についての贈与税の納税猶予及び免除の特例」に関する免除届出書については、その制度についての特例贈与者の死亡の日から10か月以内に特例経営相続承継受贈者の納税地を管轄する税務署に提出が必要です。

14-3-4 納税猶予期間中の手続き

この制度の適用を受けている特例経営相続承継受贈者は、特例株式等納税猶予税額が免除されるまで又は特例株式等納税猶予税額の全部について納税の猶予が打ち切られるまでの間、特例経営相続承継期間注内は毎年、特例経営相続承継期間の経過後は3年ごとに、引き続いてこの制度の適用を受ける旨及び特例対象非上場株式等に係る会社の状況等に関する事項を記載した届出書(この届出書を「継続届出書」といいます。)に一定の書類を添付して提出しなければなりません。

なお、継続届出書の提出がない場合には、原則として、この制度の適用が打ち切られ、特例株式等納税猶予税額と利子税を納付しなければなりません。

注 「特例経営相続承継期間」とは、「非上場株式等についての贈与税の納税猶予及び免除の特例」の適用に係る贈与の日の属する年分の贈与税の申告書の提出期限の翌日から次に掲げる日のいずれか早い日までの間にその贈与に係る特例贈与者について相続が開始した場合におけるその相続の開始の日から次に掲げる日のいずれか早い日又はその贈与に係る特例経営相続承継受贈者の死亡の日の前日のいずれか早い日までの期間をいいます。

① 特例経営相続承継受贈者の最初の「非上場株式等についての贈与税の納税猶予及び免除の特例」の適用に係る贈与の日の属する年分の贈与税の申告書の提出期限の翌日以後5年を経過する日

② 特例経営相続承継受贈者の最初の「非上場株式等についての相続税の納税猶予及び免除の特例」の適用に係る相続税の申告書の提出期限の翌日以後5年を経過する日

14-3-5 特例株式等納税猶予税額の納付

①特例株式等納税猶予税額を納付しなければならない場合

納税猶予を受けている相続税は、特例株式等納税猶予税額の免除事由に該当する場合等を除き、原則として次の行に掲げる場合等に該当することとなったときは、その相続税額の全部又は一部を納付しなければなりません。

(主な場合)

a 特例対象非上場株式等について譲渡等があった場合

b 特例経営相続承継期間内に特例経営相続承継受贈者が代表者でなくなった場合

c 会社が資産管理会社に該当した場合

d 担保の全部又は一部に変更があったことなどにより、増担保又は担保の変更を求められた場合で、その求めに応じなかった場合

② 利子税

上記の①により納付する相続税については、相続税の申告期限の翌日から納税猶予の期限までの期間(日数)に応じ、年3.6%の割合で利子税がかかります。

ただし、各年の特例基準割合※が7.3%に満たない場合には、その年中においては次の算式により計算した割合(0.1%未満の端数切捨て)が適用されます。

※特例基準割合

各年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の12月15日までに財務大臣が告示する割合に、年1%の割合を加算した割合

③特例経営承継期間の経過後に特例株式等納税猶予税額を納付する場合の利子税の特例

特例経営承継期間内の経過後に、上記①に該当(一定の事由に限ります。)し、特例株式等納税猶予税額の全部又は一部を納付するときには、特例経営承継期間の利子税の割合が年零パーセントに軽減されます。

14-4 非上場株式等についての相続税の納税猶予及び免除【一般措置】

円滑化法の認定注1を都道府県知事から受ける非上場会社の後継者である相続人又は受遺者(「経営承継相続人等」といいます。)を相続又は遺贈(「相続等」といいます。)により取得(経営承継期間注2に係るの末日までに相続税の申告書の提出期限が到来する相続等に限ります。)をし、その会社を経営していく場合には、経営承継相続人等が納付すべき相続税のうち、対象非上場株式等注3に係る課税価格の80%に対応する相続税の納税が猶予されます。(猶予される相続税額を「株式等納税猶予税額」といいます。)。

この株式等納税猶予税額は、経営承継相続人等が死亡した場合等に該当したときには、その全部又は一部が免除されます。

ただし、免除されるまでに、対象非上場株式等を譲渡するなど一定の場合には、株式等納税猶予税額の全部又は一部について納税の猶予が打ち切られ、その税額と利子税を納付しなければなりません。

なお、この制度は、被相続人から相続等により取得した対象非上場株式等に係る会社の株式等について、この制度の適用を受けている他の経営承継相続人等又は「非上場株式等についての贈与税の納税猶予及び免除」の適用を受けている経営承継受贈者(租税特別措置法第70条の7第15項第3号の規定の適用に係る贈与をした経営承継受贈者を除きます。)もしくは「非上場株式等の贈与者が死亡した場合の相続税の納税猶予及び免除」の適用を受けている経営相続承継受贈者がある場合(この制度の適用を受けようとする人が経営承継受贈者又は経営相続承継受贈者である場合を除きます。)には、適用を受けることはできません。

注1 「円滑化法の認定」とは、円滑化法第12条第1項の認定(円滑化法省令第6条第1項第8号又は第10号の事由に限ります。)をいいます。

なお、都道府県知事の「円滑化法の認定」を受けるためには、原則として、相続開始後8か月以内にその申請を行う必要があります。この認定を受けるための具体的な要件や手続きについては、会社の主たる事務所が所在する都道府県の担当課にお尋ねください。

注2 「経営承継期間」とは、この制度の適用に係る相続に係る相続税の申告書の提出期限の翌日から次に掲げる日のいずれか早い日又はこの制度の適用を受ける経営承継相続人等の死亡の日の前

日のいずれか早い日までの期間をいいます。

① 経営承継相続人等の最初のこの制度の適用に係る相続の相続税申告書の提出期限の翌日以後5年を経過する日

② 経営承継相続人等の最初の「非上場株式等についての贈与税の納税猶予及び免除」の適用に係る贈与の日に属する年分の贈与税の申告書の提出期限の翌日以後5年を経過する日

注3 「対象非上場株式等」とは、相続等により取得した非上場株式等(議決権に制限のないものに限ります。)で相続税の申告書にこの制度の適用を受けようとする旨の記載があるもの(一定の部分に限られます。)をいいます。

14-4-1 この制度の適用を受けるための要件

この制度の適用を受けるためには、次の要件などを満たす必要があります。

14-4-1-A 被相続人の要件

次の区分に応じ、それぞれの要件に該当する人であること。

① 下記②以外の場合

要件 ①-1から①-3までの要件を全て満たすこと

①-1 相続開始前のいずれかの日において会社の代表権を有していたことがあること

①-2 相続開始の直前において、被相続人及び被相続人と特別の関係がある者がその会社の総株主議決権の50%超の議決権を保有し、かつ、経営承継相続人等なる者を除いたこれらの者の中で最も多くの議決権を保有していたこと

①-3 被相続人が相続開始の直前に代表権を有していなかった場合には、ロのほか、代表権を有していた期間のいずれかの日において、ロと同様の保有状況であったこと

② この制度の適用を受けようとするものが、次に掲げる②-1から②-3いずれかに該当する場合

②-1 会社の非上場株式等について、「非上場株式等についての贈与税の納税猶予及び免除の特例」、この制度又は「非上場株式等の贈与者が死亡した場合の相続税の納税猶予及び免除の特例」の適用を受けている者

②-2 租税特別措置法第40条の8の5第1項第1号に定める者から「非上場株式等についての贈与税の納税猶予及び免除の特例」の適用に係る贈与により会社の非上場株式等の取得をしている者(イに掲げる者を除きます。)

②-3 上記①の要件を満たす者からこの制度の適用に係る相続等により会社の非上場株式等の取得をしている者(イに掲げるものを除きます。)

要件 会社の非上場株式等を有していたこと

注1 「代表権」には、制限が加えられたものを除きます(次のBにおいて同じです。)。

注2 「特別の関係がある者」とは、その者の親族などその者と租税特別措置法第40条の8の2第11項に定める特別の関係がある者をいいます(次の6-4-1-B及び6-4-1-Cにおいて同じです。)。

注3 「総株主議決権数」及び「議決権数」には、会社の有する自己の株式など株主総会において議決権を行使できる事項の全部について制限された株式の数などは含まれません(次のB及びCにおいて同じです。)。

14-4-1-B 経営承継相続人等の要件

経営承継相続人等は、被相続人からこの制度の適用に係る相続等により会社の非上場株式等を取得した者で、次のいずれにも該当する人注1であること。

① 相続の開始の日の翌日以後から5か月を経過する日において会社の代表権を有していること

② 相続開始の時において、その者及びその者と特別の関係がある者が会社の総株主議決権数の50%超の議決権数を有し、かつ、これらの者の中でその者は最も多くの議決権数を保有していること

③ 相続開始の時から申告期限(申告期限までにその者が死亡した場合はその死亡の日)まで引き続き対象非上場株式等の全てを保有していること

④会社の非上場株式等について、「非上場株式等についての贈与税の納税猶予及び免除の特例」、「非上場株式等についての相続税の納税猶予及び免除の特例」又は「非上場株式の特例贈与者が死亡した場合の相続税の納税猶予及び免除の特例」の適用を受けていないこと

➄相続開始の直前において会社の役員であったこと(被相続人が60歳未満で死亡した場合を除きます。)注2

注1 該当する人が2人以上ある場合には、その会社が定めた1人に限ります。

注2 災害等(租税特別措置法第70条の7の2第32項に規定する災害等をいいます。次の6-4-1-Cにおいても同じです。)が発生した日から同日以後1年を経過する日までの間に相続等により取得をした対象非上場株式等に係る会社が同法第70条の7の2第31項第1号、第2号又は第4号に掲げる場合に該当するときには、相続税の申告書に一定の書類を添付等することにより、➄の要件が除かれます。

14-4-1-C 会社の要件

制度の対象となる会社は、非上場会社で、次のいずれにも該当する会社であること。

① 「円滑化法の認定」を受けていること

② 相続開始の時において常時使用する従業員の数が1人以上であること

なお、制度の対象となる会社の特別関係会社注1が会社法第2条第2号に規定する外国会社に該当する場合※2には、常時使用する従業員の数が5人以上であること

③ 資産管理会社注1に該当しないこと

④ 風俗営業会社注1に該当しないこと

➄ 相続開始の日の属する事業年度の直前の事業年度における総収入金額(営業外収益及び特別利益以外のものに限ります。)が零を超えること注1

⑥ 経営承継相続人等以外の者が会社法第102条第1項第8号に掲げる事項についえ定めのある種類株式を保有していないこと

⑦ 中小企業者注1であること

⑧ 相続開始前3年以内に経営承継相続人等及び経営承継相続人等と特別の関係がある者から現物出資又は贈与により取得をした資産がある場合において、相続開始の時におけるその資産の価額注1の合計額が会社の資産の価額の合計額の70%以上とならないこと

⑨ 会社の特定特別関係会社注1が非上場会社に該当すること

⑩ 会社の特定特別関係会社注1が風俗営業会社に該当しないこと

⑪ 会社の特定特別関係会社注1が中小企業者であること

注1 「特別関係会社」、「外国会社に該当する場合」、「資産管理会社」、「風俗営業会社」、「総収入金額が零を超えること」、「中小企業者」、「資産の価額」及び「特別関係会社」については、「非上場株式等についての相続税の納税猶予及び免除の特例」に係る会社の要件におけるこれらの用語の意義に準じたものとされています。

注2 災害等が発生した日から同時以後1年を経過する日までの間に相続等により取得をした対象非上場株式等に係る会社が租税特別措置法第70条の7の2第35項各号に掲げる場合に該当するときは、相続税の申告書に一定の書類を添付することにより、③の要件が除かれます。

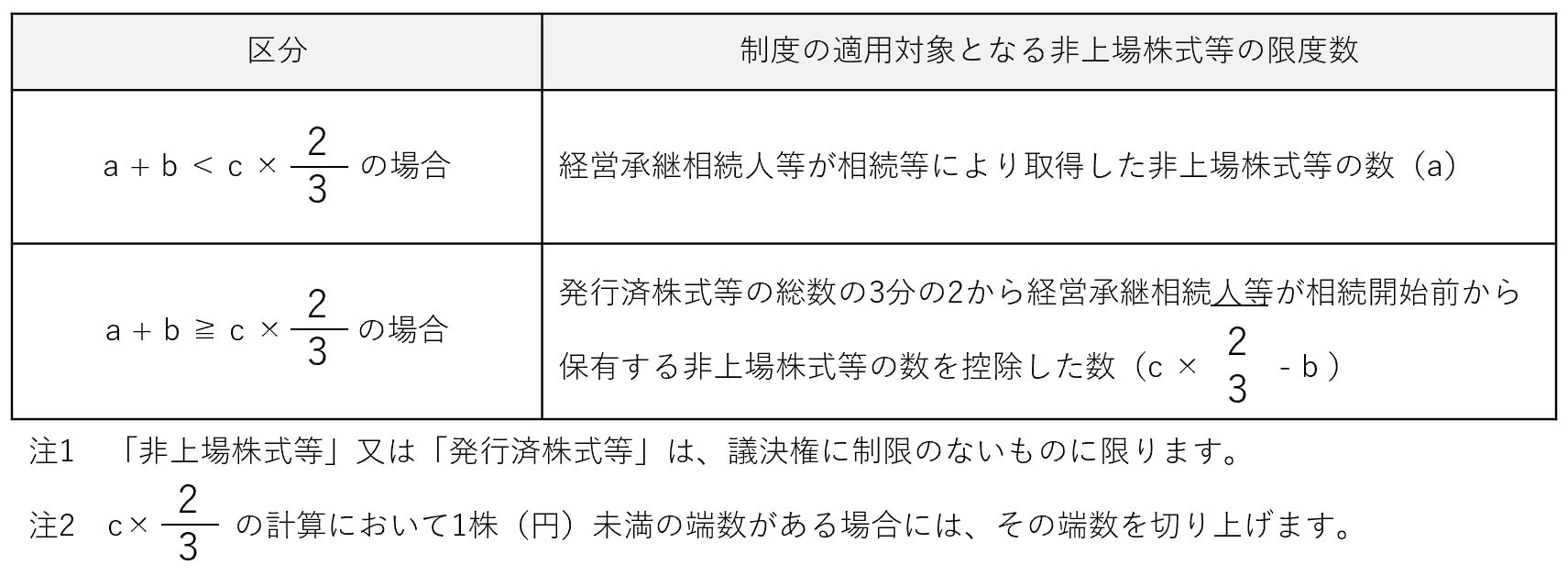

14-4-2 制度の適用対象となる非上場株式等の数

この制度の適用対象となる非上場株式等の数は、次のa、b、cの数を基に次の表の区分の場合に応じた数が限度となります。(持分会社の場合も次の表に準じます。)

「a」・・・経営承継相続人等が相続等により取得した非上場株式等の数

「b」・・・経営承継相続人等が相続開始前から保有する非上場株式等の数

「c」・・・相続開始の時における会社の発行済株式等の総数

過去に特定受贈同族会社株式等又は特定同族会社の贈与を受けている場合

相続人等が被相続人から過去に「特定受贈同族会社株式等」又は「特定同族会社等」の贈与を受けている場合で、平成22年3月31日までに「特定受贈同族会社株式等・特定同族会社等についての相続税の納税猶予の適用に関する届出書」を相続人等の住所地をしょかるする税務署に提出しているなど一定の要件を満たすときには、これらの株式等については、その被相続人に係る相続税の申告に際し、一定の数又は金額を限度として、この制度の適用を選択することができます。

なお、「特定受贈同族会社株式等」又は「特定同族会社株式等」の全部についてこの制度の適用を受けない場合いは、これらの株式等だけでなく、相続等により取得したこれらの株式等に係る会社と同じ同一の会社の株式等についてもこの制度の適用を受けることはできませんので、ご注意ください。

注1 「特定受贈同族会社株式等」とは、贈与を受けた人(相続人等)が税務署に提出した「特定受贈同族会社株式等に係る届出書(平成21年改正前の租税特別措置法第69条の5第10項)」に記載された株式等をいいます。

注2 「特定同族株式等」とは、次のⅰ及びⅱの株式等をいいます。

ⅰ 平成20年12月31日以前に相続時精算課税に係る贈与により取得した株式等(贈与税の申告書に平成21年12月31日以前に相続時精算課税に係る贈与により取得した株式等(贈与税の申告書に平成21年改正前の租税特別措置法第70条の3の3又は第70条の3の4の制度の適用を受ける旨の記載があるものに限ります。)

ⅱ 平成21年改正前の租税特別措置法第70条の3の3項第1号ロに規定する選択年中におけるⅰの株式等の最初の相続時精算課税に係る贈与の日から同項第4号に規定する確認日(原則として、選択年の翌月3月15日から4年を経過する日をいいます。)までに被相続人から贈与により取得したⅰの株式等に係る会社と同一の会社の株式等(ⅰの株式等を除きます。)

注3 この制度の適用を受ける人を除き、「特定受贈同族会社株式等」について、この制度の適用を選択しない場合には、原則として、従前どおり、「特定受贈同族会社株式等に係る特定事業用資産の特例」の規定を適用することができます。

14-4-3 申告の手続き

この制度の適用を受けるためには、相続税の申告書に一定の書類を添付して期限内に提出するとともに株式等納税猶予税額及び利子税の額に見合う担保(特例非上場株式等でなくても差し支えありません。)を提供する必要があります。

注1 対象非上場株式等の全てを担保として提供した場合には、株式等納税猶予税額及び利子税の額に見合う担保の提供があったものとみなされます。

注2 非上場会社の株式を担保として提供する場合には、その株式の株券を法務局(供託所)に供託し、法務局(供託所)から交付を受けた「供託所正本」を税務署に提出します。

なお、株券が発行されていない場合には、次に掲げる書類を提出することにより、株券を発行することなく非上場会社の株式を担保として提供することができます。

14-4-3-1 株券が発行されていない場合の担保関係書類

・相続人等が所有する非上場株式について質権設定の承諾書

・印鑑証明書(質権設定の承諾書に押印したもの)

※ 質権設定後に、会社法第149条第1項の書面を提出する必要があります。

14-4-4 納税猶予期間中の手続き

この制度の適用を受けている経営承継相続人等は、株式等納税猶予税額が免除されるまで又は株式等納税猶予税額の全部について納税の猶予が打ち切られるまでの間、経営承継期間内は毎年、経営承継期間の経過後3年ごとに、引き続いてこの制度の適用を受ける旨及び対象非上場株式等に係る会社の状況等に関する事項を記載した届出書(この届出書を「継続届出書」といいます。)に、一定の書類添付して提出しなければなりません。

なお、継続届出書の提出がない場合には、原則として、この制度の適用が打ち切られ、株式等納税猶予税額と利子税を納付しなければなりません。

14-4-5 株式等納税猶予税額の納付

① 株式等納税猶予税額を納付しなければならない場合

納税猶予を受けている相続税は、株式等納税猶予税額の免除事由に該当する場合等を除き、原則として下記に掲げる場合等に該当することとなったときは、その相続税額の全部又は一部を納付しなければなりません。

(主な場合)

①-a 対象非上場株式等についての譲渡等があった場合

①-b 経営承継期間内に経営承継相続人等が代表者でなくなった場合

①-c 従業員数確認期間注1の末日において、当該期間の平均で、「非上場株式等についての贈与税の納税猶予及び免除」又はこの制度の適用に係る最初の贈与又は相続開始時の雇用の8割注2を維持できなかった場合

①-d 会社が資産管理会社に該当した場合

①-e 担保の全部又は一部に変更があったことなどにより、増担保又は担保の変更を求められた場合で、その求めに応じなかった場合

注1 「従業員数確認期間」とは、対象非上場株式等に係る会社の非上場株式等について「非上場株式等についての贈与税の納税猶予及び免除」又はこの制度の適用を受けるために提出する最初の贈与税又は相続税の申告書の提出期限の翌日から同日以後5年を経過する日までの期間をいいます。

注2 8割の計算に当たり1人未満の端数があるときは、これを切り捨てた数とし、その贈与又は相続開始時の常時使用する従業員の数が1人であるときは、1人とされます。

注3 ①-cに該当することでその相続税額を納付することとなった場合において、納税猶予の期限までに金銭により一時に脳風することが困難な事由があるなど、一定の要件を満たしているときには、申請により、延納又は物納が認められます。

② 利子税

上記の①により納付する相続税については、相続税の申告期限の翌日から納税猶予の期限までの期間(日数)に応じ、年3.6%の割合で利子税がかかります。

ただし、各年の特例基準割合※が7.3%に満たない場合には、その年中においては次の算式により計算した割合(0.1%未満の端数切捨て)が適用されます。

※特例基準割合

各年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の12月15日までに財務大臣が告示する割合に、年1%の割合を加算した割合

③経営承継期間の経過後に株式等納税猶予税額を納付する場合の利子税の特例

経営承継期間内の経過後に、上記①に該当(一定の事由に限ります。)し、株式等納税猶予税額の全部又は一部を納付するときには、経営承継期間の利子税の割合が年零パーセントに軽減されます。

14-5 非上場株式等についての贈与税の納税猶予及び免除(租税特別措置法第70条の7)【一般措置】

贈与税の申告において、会社の後継者が贈与を受けた一定の非上場株式等(議決権に制限のないもので一定の部分に限ります。)に対応する贈与税額を一定の要件の下に非上場株式等の贈与者が死亡する日等まで納税を猶予する制度です。この制度の適用を受けた非上場株式等は、相続税の課税の対象とされ、その時に納税が猶予されていた贈与税額は免除されます。

なお、その際に、「円滑化法の確認」を受け、一定の要件を満たす場合には、そのみなされた非上場株式等(一定の部分に限られます。)について「非上場株式等の贈与者が死亡した場合の相続税の納税猶予及び免除(租税特別措置法第70条の7の4)」の適用を受けることができます。詳しくは次の2 非上場株式等の贈与者が死亡した場合の相続税の納税猶予及び免除(租税特別措置法第70条の7の4)【一般措置】をご覧ください。

14-6 非上場株式等の贈与者が死亡した場合の相続税の納税猶予及び免除(租税特別措置法第70条の7の4)【一般措置】

「非上場株式等についての贈与税の納税猶予及び免除」(上記参照)の適用を受ける株式等(株式又は出資をいいます。)は、その制度の適用を受ける贈与者の死亡の際、受贈者(「経営承継受贈者」といいます。)が贈与者から相続又は遺贈(「相続等」といいます。)によって取得したものとみなされ、相続税の課税の対象となります。その際、都道府県知事の円滑化法の確認注1を受ける会社株式等を相続等により取得したものとみなされた経営相続承継受贈者がその会社を経営していく場合には、その経営相続承継受贈者が納付すべき相続税のうち、対象相続非上場株式等に※2に係る課税価格の80%に対応する相続税の納税が猶予されます(猶予される相続税を「株式等納税猶予額」といいます。)。

この株式等納税猶予税額は、経営相続承継受贈者が死亡した場合等に該当したときは、その全部又は一部が免除されます。

ただし、免除されるまでに、対象非上場株式等を譲渡するなど一定の場合には、対象非上場株式等納税猶予税額の全部又は一部についての納税の猶予が打ち切られ、その税額と利子税を納付しなければなりません。

なお、この制度は、被相続人から相続等により取得をした株式等(租税特別措置法第70条の7の3第1項の規定により相続等により取得をしたとみなされたものを含みます。)に係る会社の株式等について、この制度の適用を受けている他の経営相続承継受贈者又は「非上場株式等についての贈与税の納税猶予及び免除」んお適用を受けている経営承継受贈者もしくは「非上場株式等についての相続税の納税猶予及び免除」の適用を受けている経営承継相続人等がある場合(この制度の適用を受けようとする人が経営承継受贈者又は経営承継相続人等である場合を除きます。)には、適用を受けることはできません。

また、この制度の概要は、上記のとおりですが、この制度の適用を受ける株式等が免除対象時贈与者※3により取得したものである場合には、この「2 非上場株式等の贈与者が死亡した場合の相続税の納税猶予及び免除」の説明と異なる点があります。

注1 この制度の適用を受けるためには、円滑化法に基づき、会社が都道府県知事の「円滑化法の確認」※を受ける必要があります。

なお、「円滑化法の確認」※を受けるためには、原則として、相続開始後8か月以内にその申請を行う必要があります。この確認をうけるための具体的な要件や手続きについては、会社の主たる事務所が所在する都道府県の担当課に確認をします。

※ 「円滑化法の確認」とは、円滑化法省令第13条第1項(同条第3項において準用する場合を含みます。)の確認をいいます。

注2 「対象相続非上場株式等」とは、相続等により取得したものとみなられる対象受贈非上場株式等のうち相続税の申告書にこの制度の適用をうけようとする旨の記載があるものをいいます。

注3 「免除対象贈与」とは、租税特別措置法第70条の7第1項に規定する贈与者に対す「非上場株式等についての贈与税の納税猶予及び免除」又は「非上場株式等についての贈与税の納税猶予及び免除の特例」の適用に係る贈与が、その贈与をした者の同条第15項第3号(同法第70条の7の5第11項において準用する場合を含みます。)の規定の適用に係るものをいいます。

14-6-1 特例株式等納税猶予税額の全部又は一部が免除される主な場合

この制度に係る株式等納税猶予税額の全部又は一部が免除される主な場合については、会社の事業の継続が困難な事由が生じた場合に係る免除事由を除いて、原則として「非上場株式等についての相続税の納税猶予及び免除の特例」に係る免除事由と同様です。

14-6-2 この制度の適用を受けるための要件

この制度の適用を受けるためには、次の要件などを満たす必要があります。

14-6-2-A 経営相続承継受贈者の要件

経営相続承継受贈者は、「非上場株式等についての贈与税の納税猶予及び免除」の適用を受け、次のいずれにも該当する人であること

① 相続開始において、会社の代表権を有していること

② 相続開始の時において、その者及びその者と特別の関係がある者がその会社の総株主議決権数の50%超の議決権を保有し、かつ、これらの者の中でその者が最も多くの議決権を保有していること

注1 「代表権」には、制限が加えられたものを除きます。

注2 「総株主等議決権数」及び「議決権数」には、会社の有する自己の株式など株主総会において議決権を行使できる事項の全部について制限された株式の数などは含まれません。

注3 「特別の関係がある者」とは、その者の親族などその者と租税特別措置法第40条の8の4第7項において準用する同令第40条の8の2第11項に定める特別の関係がある者をいいます。

14-6-2-B 会社の要件

制度の対象となる会社は次のいずれにも該当する会社であること。

① 「円滑化法の確認」を受けていること

② 相続開始の時において常時使用する従業員の数が1人以上であること

なお制度の対象となる会社の特別関係会社注1が会社法第2条第2号に規定する外国会社に該当する場合注1には、常時使用する従業員の数が5人以上であること

③ 資産管理会社注1に該当しないこと

④ 非上場会社に該当すること注2

➄ 風俗営業会社注1に該当しないこと

⑥ 相続開始の日の属する事業年度の直前の事業年度における総収入金額(営業外収益及び特別利益以外のものに限ります。)が零を超えること注1

⑦ 経営相続承継受贈者以外の者が会社法第108条第1項第8号に掲げる事項について定めのある種類株式を保有していないこと

⑧ 会社の特定特別関係会社注1が非上場会社に該当すること注2

⑨ 会社の特定特別関係会社注1が風俗営業会社に該当しないこと

注1 「特別関係会社」、「外国会社に該当する場合」、「資産管理会社」、「風俗営業会社」、「総収入金額が零を超えること」及び「特定特別関係会社」については、「非上場株式等についての相続税の納税猶予及び免除の特例」に係る会社の要件におけるこれらの用語の意義に準じたものとされています。

注2 この制度の適用に係る経営相続承継受贈者に係る贈与者が次の(1)又は(2)のいずれか早い日の翌日以後に死亡した場合を除きます。

(1) 経営相続承継受贈者の最初の「非上場株式等についての贈与税の納税猶予及び免除」の適用に係る贈与の日の属する年分の贈与税の申告書の提出期限の翌日以後5年を経過する日

(2) 経営相続承継受贈者の最初の「非上場株式等についての相続税の納税猶予及び免除」の適用に係る相続の日の属する年分の相続税の申告書の提出期限の翌日以後5年を経過する日

注3 災害等(租税特別措置法第70条の7の2第32項に規定する災害等をいいます。)が発生した日から同日以後1年を経過する日までの間に相続等により取得をしたとみなされた対象相続非上場株式等に係る会社が同法第70条の7の4第18項各号に該当するときには、相続税の申告書に一定の書類を添付することにより、③の要件が除かれます。

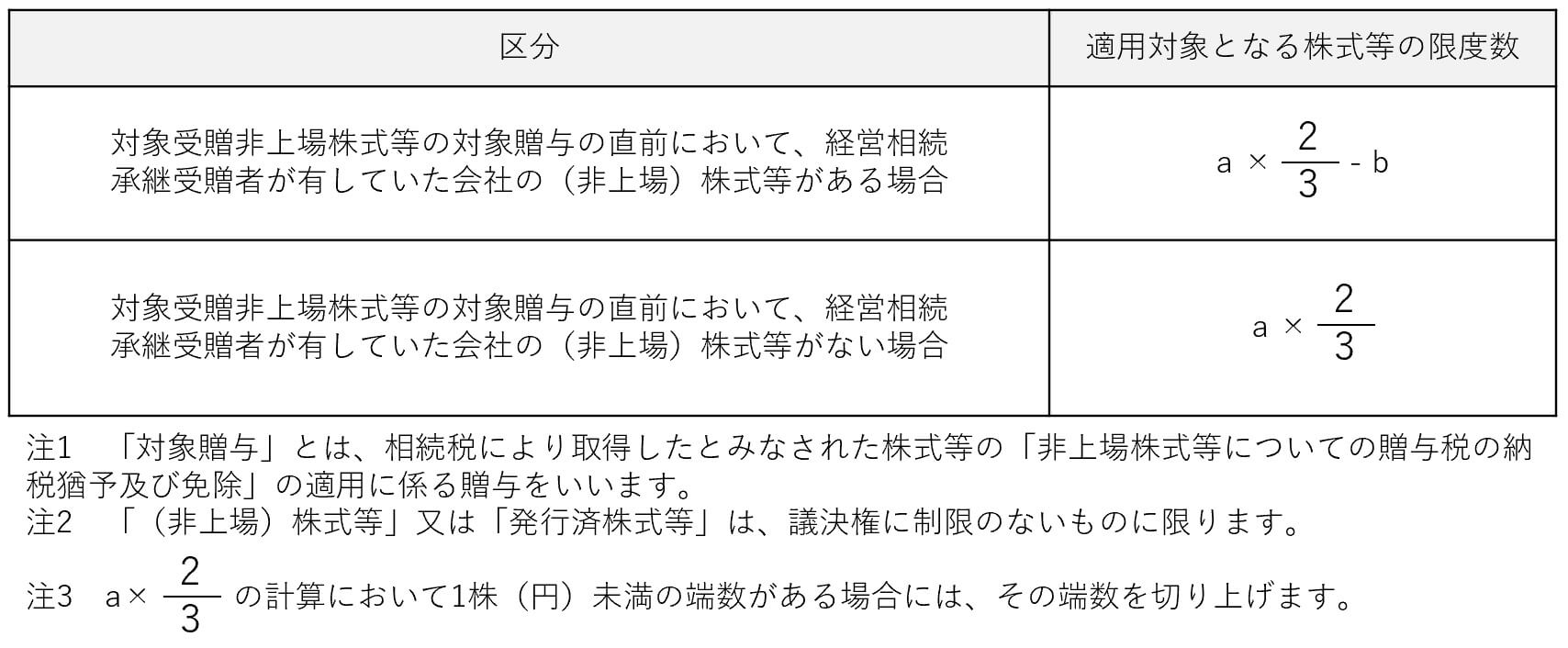

14-6-2-C 制度の適用となる(非上場)株式等の数

この制度の適用対象となる(非上場)株式等の数は、次のa、bの数を基に次の表の区分の場合に応じた数が限度ろなります。(持分会社の場合も次の表に準じます。)

「a」・・・相続開始の時における会社の発行済株式又は出資の総数又は総額

「b」・・・経営相続承継受贈者が対象贈与注1の直前において有していた会社の(非上場)株式等の数又は金額(対象贈与があった時から相続開始の直前までの間に対象受贈非上場株式等に係る会社の株式等の併合があったことその他の租税特別措置法施行規則第23条の12第1項に定める事由により対象受贈非上場株式等の数又は金額が増加又は減少している場合には、当該増加又は減少をした後の数又は金額に換算した数又は金額)

14-6-3 申告の手続き

この制度の適用を受けるためには、相続税の申告書に一定の書類を添付して期限内に提出するとともに株式等納税猶予税額及び利子税の額に見合う担保(対象非上場株式等でなくても差し支えありません。)を提供する必要があります。

注 対象非上場株式等の全てを担保として提供した場合には、株式等納税猶予税額及び利子税の額に見合う担保の提供があったものとみなされます。

なお、相続等により取得したとみなされた株式等に係る「非上場株式等についての贈与税の納税猶予及び免除の特例」に関する免除届出書については、その制度についての贈与者の死亡の日から10か月以内に経営相続承継受贈者の納税地を管轄する税務署に提出が必要です。

14-6-4 納税猶予期間中の手続き

この制度の適用を受けている経営相続承継受贈者は、株式等納税猶予税額が免除されるまで又は株式等納税猶予税額の全部について納税の猶予が打ち切られるまでの間、経営相続承継期間注内は毎年、経営相続承継期間の経過後は3年ごとに、引き続いてこの制度の適用を受ける旨及び対象非上場株式等に係る会社の状況等に関する事項を記載した届出書(この届出書を「継続届出書」といいます。)に一定の書類を添付して提出しなければなりません。

なお、継続届出書の提出がない場合には、原則として、この制度の適用が打ち切られ、特例株式等納税猶予税額と利子税を納付しなければなりません。

注 「経営相続承継期間」とは、「非上場株式等についての贈与税の納税猶予及び免除」の適用に係る贈与の日の属する年分の贈与税の申告書の提出期限の翌日から次に掲げる日のいずれか早い日までの間にその贈与に係る贈与者について相続が開始した場合におけるその相続の開始の日から次に掲げる日のいずれか早い日又はその贈与に係る経営相続承継受贈者の死亡の日の前日のいずれか早い日までの期間をいいます。

① 経営相続承継受贈者の最初の「非上場株式等についての贈与税の納税猶予及び免除」の適用に係る贈与の日の属する年分の贈与税の申告書の提出期限の翌日以後5年を経過する日

② 経営相続承継受贈者の最初の「非上場株式等についての相続税の納税猶予及び免除」の適用に係る相続税の申告書の提出期限の翌日以後5年を経過する日

14-6-5 株式等納税猶予税額の納付

① 特例株式等納税猶予税額を納付しなければならない場合

納税猶予を受けている相続税は、株式等納税猶予税額の免除事由に該当する場合等を除き、原則として次の行に掲げる場合等に該当することとなったときは、その相続税額の全部又は一部を納付しなければなりません。

(主な場合)

①-a 対象非上場株式等について譲渡等があった場合

①-b 経営相続承継期間内に経営相続承継受贈者が代表者でなくなった場合

①-c 従業員数確認期間注1の末日において、当該期間の平均で、「非上場株式等についての贈与税の納税猶予及び免除」又は「非上場株式等についての相続税の納税猶予及び免除」の適用に係る最初の贈与又は相続開始時の雇用の8割注2を維持できなかった場合

①-d 会社が資産管理会社に該当した場合

①-e 担保の全部又は一部に変更があったことなどにより、増担保又は担保の変更を求められた場合で、その求めに応じなかった場合

注1 「従業員数確認期間」とは、対象非上場株式等に係る会社の非上場株式等について「非上場株式等についての贈与税の納税猶予及び免除」又は「非上場株式等についての相続税の納税猶予及び免除」の適用を受けるために提出する最初の贈与税又は相続税の申告書の提出期限の翌日から同日以後5年を経過する日までの期間をいいます。

注2 8割の計算に当たり1人未満の端数があるときは、これを切り捨てた数とし、その贈与又は相続開始時の常時使用する従業員の数が1人であるときは、1人とされます。

注3 ①-cに該当することでその相続税額を納付することとなった場合において、納税猶予の期限までに金銭により一時に脳風することが困難な事由があるなど、一定の要件を満たしているときには、申請により、延納又は物納が認められます。

② 利子税

上記の①により納付する相続税については、相続税の申告期限の翌日から納税猶予の期限までの期間(日数)に応じ、年3.6%の割合で利子税がかかります。

ただし、各年の特例基準割合※が7.3%に満たない場合には、その年中においては次の算式により計算した割合(0.1%未満の端数切捨て)が適用されます。

※特例基準割合

各年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の12月15日までに財務大臣が告示する割合に、年1%の割合を加算した割合

③ 経営承継期間の経過後に株式等納税猶予税額を納付する場合の利子税の特例

経営承継期間内の経過後に、上記①に該当(一定の事由に限ります。)し、株式等納税猶予税額の全部又は一部を納付するときには、経営承継期間の利子税の割合が年零パーセントに軽減されます。

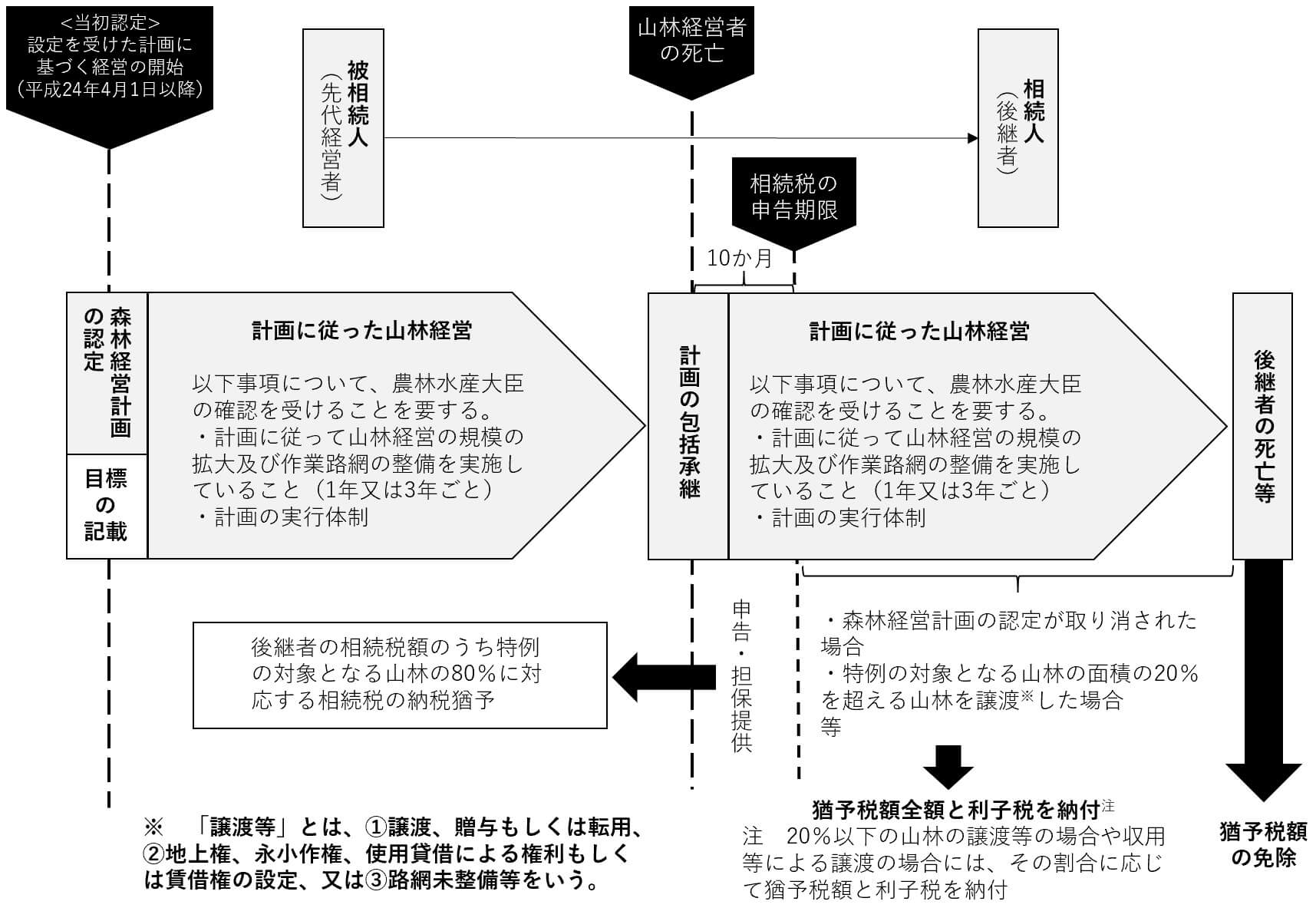

15. 山林についての相続税の納税猶予及び免除

特定森林経営計画が定められている区域内に存する山林(立木又は土地をいいます。)を有していた一定の被相続人から相続又は遺贈により特定施業対象山林の取得をした一定の相続人(「林業経営相続人」といいます。)が、自ら山林の経営(施業又はその施業と一体として行う保護をいいます。)を行う場合には、その林業経営相続人が納付すべき相続税のうち、特例山林に係る課税価格の80%に対する相続税の納税が猶予されます(猶予される相続税額を「山林納税猶予税額」といいます。)。

この山林納税猶予税額は、林業経営相続人が死亡した場合には免除されます。なお、免除に際しては、その死亡した日から同日以後6か月までに、一定の書類を税務署に提出する必要があります。

また、山林納税が猶予税額が免除されるまでに、特例山林について山林経営の廃止、譲渡、転用などの一定の事由が生じた場合には、山林納税猶予税額の全部又は一部について納税の猶予が打ち切られ、その税額と利子税を納付しなければなりません。

注1 「特定森林経営計画」とは、市町村長等の認定を受けた森林法第11条第1項に規定する森林経営計画であって、次の全てを満たすものをいいます。

注1-1 属人計画(対象となる山林が同一の者により一体として整備をすることを相当とするものとして森林法施行令第3条の規定する基準に適用するもの(森林法施行規則第33条第2号に掲げる場合に該当するものに限ります。))であること。

注1-2 森林経営計画に森林法第11条第3項に定める規定する事項(山林の経営の規模拡大の目標及びその目標を達成するために必要な作業路網の整備など)が記載されていること。

注1-3 注1-1及び注1-2のほか、森林経営計画の内容が同一の者による効率的な山林の経営を実現するために必要とされる一定の要件を満たしていること

注2 「特定山林」とは、特例施業対象山林のうち15-1-3特例山林の要件に掲げる要件を満たす山林をいいます。

注3 「特例施業対象山林」とは、被相続人がその被相続人の相続開始の直前に有していた山林のうち相続開始の前に特定森林経営計画が定められている区域内に存するもの(森林の保護機能の増進に関する特別措置法第2条第2項第2号に規定する森林保護施設の整備に係る地区内に存するものを除きます。)であって、次の要件の全てを満たすものをいいます。

注3-1 被相続人又は被相続人からその有する山林の全部の経営の委託を受けた者により相続開始の直前まで引き続き特定森林経営計画に従って適正かつ確実に経営が行われてきた山林であること

注3-2 特定森林経営計画に記載されている山林のうち作業路網の整備を行う部分が同一の者により一体として効率的な施業を行うことができるものとして一定の要件を満たしていること。

15-1 特例を受けるための要件

15-1-1 被相続人の要件

被相続人は、次の①から③までのいずれにも該当する人であること。

① 相続開始の直前において特定森林経営計画が定められている区域内に存する山林(森林の保健機能の増進に関する特別措置法第2条第2号に規定する森林保護施設の整備に係る地区内に存するものを除きます。)であって作業路網の整備を行う部分の面積の合計が100ha以上である山林を所有している人

②次の②-1から②-3の事項についてその死亡の前に農林水産大臣の確認を受けていた人

②-1 特定森林経営計画の達成のため必要な機械の設備を利用できること

②-2 特定森林経営計画が定められている区域内に存する山林の全てについて、特定森林経営計画に従って適正かつ確実に経営及び作業路網の整備を行うものと認められること

②-3 特定森林経営計画に従って当初認定起算日から死亡の直前まで継続してその有する山林及び他の山林の所有者から経営の委託を受けた山林の全ての経営を適正かつ確実に行ってきた者として農林水産大臣の確認を受けてきた人

注 「当初認定起算日」とは、特定森林経営計画に係る被相続人(特定森林経営計画につき過去に森林法第17条第1項の規定の適用があった場合にあっては、最初の適用に係る認定森林所有者等)が市町村長等の受けた特定森林経営計画(森林法第11条第3項に規定する事項が記載された最初のものに限ります。)の始期をいいます。

15-1-2 林業経営相続人の要件

林業経営相続人は、被相続人から相続又は遺贈によりその被相続人がその相続開始の直前に有していた全ての山林(特定森林経営計画が定められている区域内に存するものに限ります。)を取得した個人であって、次の①から③までのいずれにも該当する人であること。

①相続開始の直前において、被相続人の推定相続人である人

②相続開始の時から申告期限(申告期限までに林業経営相続人が死亡した場合は、その死亡の日)まで引き続き相続又は遺贈により取得した山林(特定森林経営計画が定められている区域内に存するものに限ります。)の全てを有し、かつ、特定森林経営計画に従ってその経営を行っている人

③特定森林経営計画に従って山林の全ての経営を適切かつ確実に行うものと認められる要件として一定のものを満たしている人

15-1-3 特例山林の要件

特例山林は、林業経営相続人が自ら経営を行うものであって、次の①から③までのいずれにも該当するものであり、相続税の期限内申告書にこの特例の適用を受ける旨を記載したものをであること。

① 特定森林経営計画において、作業路網の整備を行う山林として記載されている山林であること

② 都市計画法第7条第1項に規定する市街化区域内に所在する山林でないこと

③ 立木にあっては、相続開始の日からその立木が森林法第10条の5第1項に規定する市町村森林整備計画に定める標準伐期齢(森林法第10条の5第2項第5号の公益的機能別施業森林区域内に存する立木にあっては一定の林齢)に達する日までの期間が林業経営相続人の相続開始の時における平均余命(注1)と30年のうちいずれか短い時間を超える場合におけるその立木であること

注1 平均余命とは、厚生労働省の作成に係る完全生命表に掲げる年齢及び性別に応じた平均余命(1年未満の端数を切り捨てた年数をいいます。)をいいます。

注2 この事例は、相続税の申告書の提出期限までに相続又は遺贈により取得した山林(特定経営計画が定められている区域内に存するものに限ります。)の全部又は一部について遺産分割がされていない場合には適用できません。

15-1-4 申告の手続き

この特例の適用を受けるためには、相続税の申告書を期限内に提出するとともに株式等納税猶予税額及び利子税の額に見合う担保(特定山林でなくても差し支えありません。)を提供する必要があります。

なお、この特例は、租税特別措置法第69条の5第1項に規定する特定計画山林の特例の適用を受ける場合には適用することができません。

15-1-5 納税猶予期間中の手続き

この制度の適用を受けている林業経営相続人は、山林納税猶予税額が免除されるまで又は山林納税猶予税額の全部について納税の猶予が打ち切られるまでの間、原則として施業整備期間にあっては当初認定起算日から1年ごとに、施業整備期間の末日の翌日から猶予中相続税額に相当する相続税の全部につき納税の猶予に係る期限が確定するまでの期間にあってはその末日の翌日から3年を経過するごとに、引き続いてこの特例を受ける旨及び特例山林の経営に関する事項を記載した届出書(この届出書を「継続届出書」といいます。)を提出しなければなりません。

なお、継続届出書の提出がない場合には、原則として、この特例の適用が打ち切られ、山林納税猶予税額と利子税を納付しなければなりません。

注1 「施業整備期間」とは、当初認定起算日からその当初認定起算日以後10年を経過する日までの間にこの特例の適用に係る被相続人について相続が開始した場合における、その相続の開始の日の翌日からその10年を経過する日又はその相続に係る林業経営相続人の死亡の日のいずれか早い日までの期間をいいます。

15-1-6 山林納税猶予税額の納付

① 山林納税猶予税額を納付しなければならない場合

納税猶予を受けている相続税額は、下記に掲げる場合等に該当することとなったときは、その相続税額の全部又は一部を納付しなければなりません。

(主な場合)

①-1 森林経営計画の認定が取り消された場合や、継続して認定を受けることができなかった場合

(例)

①-1-1 「山林経営の規模拡大に関する目標」や「作業路網の整備に関する一切の水準」を達成できなかった場合

①-1-2 特例山林の面積の合計が100haを下回ることとなった場合

①-1-3 他の山林の所有者から経営の委託(森林経営計画が所在する林班内の山林についての委託に限ります。)の申出を拒んだ場合

など

①-2 特定森林経営計画が定められている区域内に存する山林についての伐採、造林又は作業路網の整備のいずれも行わない年があった場合

①-3 特例山林について、譲渡等又は路網未整備があった場合

注 譲渡等とは、譲渡、贈与もしくは転用のほか、地上権、永小作権、使用貸借による権利もしくは貸借権の設定をいい、路網未整備等とは、作業路網の一部が整備が行われていない場合又は一体的かつ効率的な経営に適さなくなった山林となった場合として一定の場合をいいます。

①-4 特例山林に係る山林の経営を廃止した場合

①-5 所得税法第32条第1項に規定する山林所得に係る収入金額が0となった場合

①-6 この特例の適用を受けることをやめる旨を記載した届出書を提出した場合

①-7 継続届出書の提出がなかった場合

② 利子税

上記の①により納付する相続税額については、相続税の申告期限の翌日から納税猶予の期限までの期間(日数)に応じ、年3.6%の割合で利子税がかかります。

ただし、各年の特例基準割合(※)が7.3%に満たない場合には、その年中においては次の算式により計算した割合(0.1%未満の端数切捨て)が適用されます。

※特例基準割合

各年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の12月15日までに財務大臣が告示する割合に、年1%の割合を加算した割合

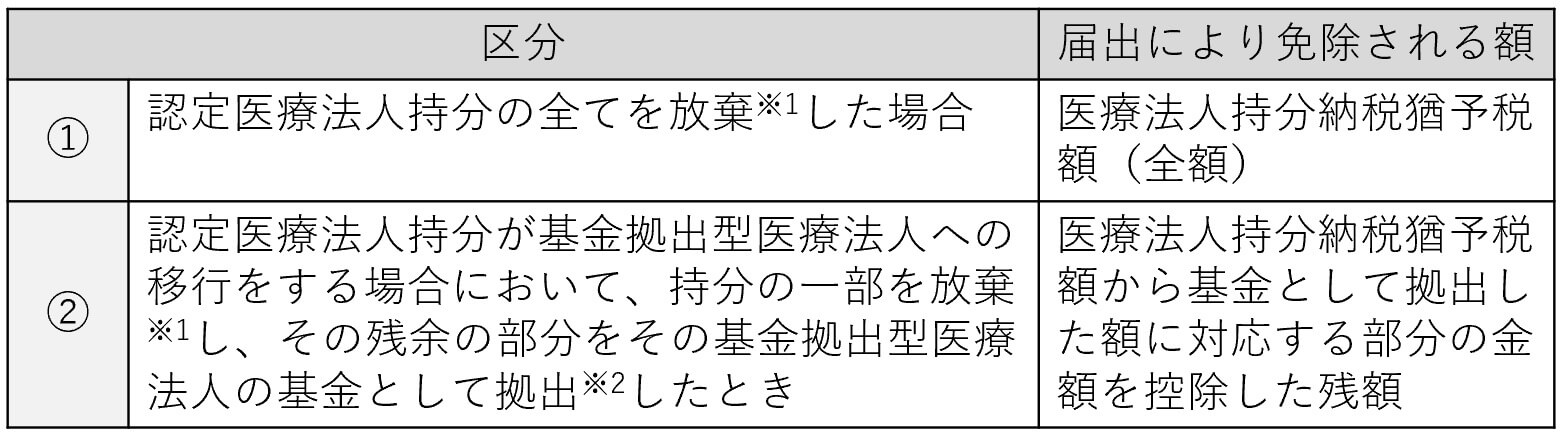

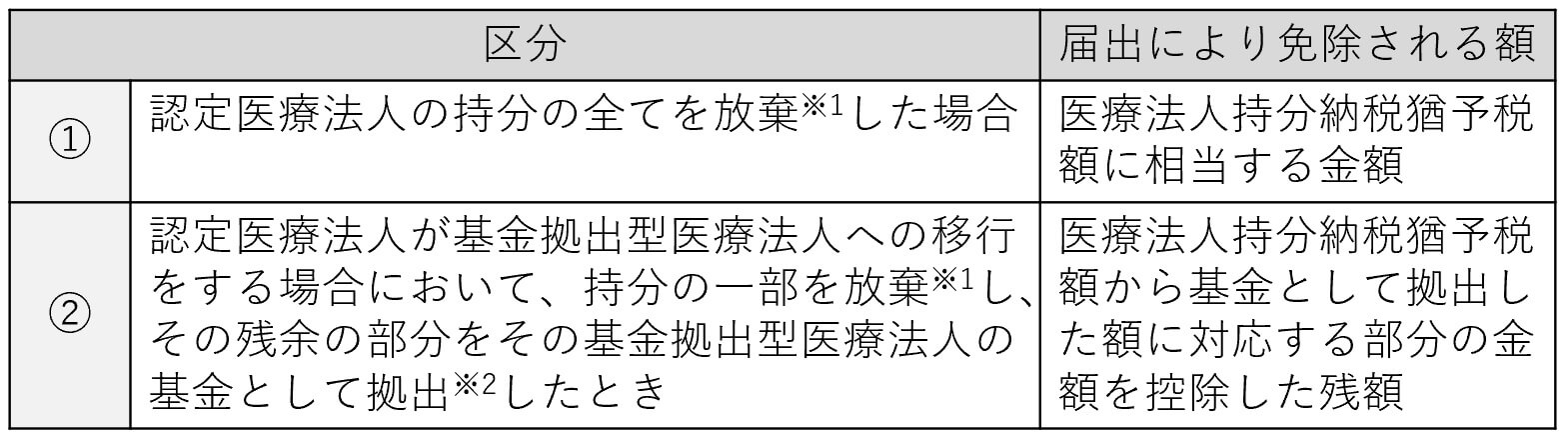

16. 医療法人の持分についての相続税の納税猶予および免除・税額控除

相続人等が、医療法人の持分を被相続人から相続又は遺贈により取得した場合において、その医療法人が相続税の申告期限において認定医療法人であるときは、納付すべき相続税のうち、この特例の適用を受ける持分の価額に対応する相続税については、一定の要件を満たすことにより、認定移行計画に記載された移行期限まで、その納税が猶予されます(猶予される相続税額を「医療法人持分納税猶予税額」といいます。)。

この医療法人持分納税猶予税額は、次に掲げる場合に該当したときには、その全部又は一部が免除されます。

16-1 医療法人持分納税猶予税額が免除される場合

認定利用法人の認定移行計画に記載された移行期限までに、次の①又は②に掲げる場合に該当することとなったとき(一定の場合を除きます。)には、次に掲げる場合の区分に応じ、それぞれに掲げる全額に相当する相続税額は、届出書を提出することにより、免除されます。

※1 厚生労働大臣が定める「出資持分の放棄申出書(医療法施行規則様式7)」を認定医療法人に提出することにより放棄しなければなりません。

※2 基金として拠出額に対応する部分の医療法人持分納税猶予税額と利子税は免除されません。

また相続開始のときから相続税の申告期限までの間に、次の①から③までのいずれかに該当する場合には、この特例の適用を受けることはできません。

① 医療法人の持分に基づき出資額に応じた払戻しを受けた場合

② 医療法人の持分譲渡した場合

③ 認定医療法人の持分の全部又は一部を放棄し、「医療法人の持分についての相続税の税額控除」の適用を受ける場合

注1 「医療法人」とは、良質な医療を提供する体制の確立を図るための医療法等の一部を改正する法律(平成18年法律第84号。以下「平成18年医療法等改正法」といいます。)附則第10条の2に規定する経過措置医療法人(平成19年4月1日前に設立された社団たる医療法人又は同日前に医療法第44条第1項の規定による認可の申請をし、同日以後に設立の認可を受けた社団たる医療法人であって、その定款に残余財産の帰属すべき者に関する規定を設けていないもの及び残余財産の帰属すべき者として同条第5項に規定する国もしくは地方公共団体又は厚生労働省令で定める一定の者以外の者を規定しているものをいいます。)をいいます。

注2 「厚生労働大臣の認定」とは、平成18年医療法等改正法附則第10条の3第1項の規定による厚生労働大臣の認定をいいます。

注3 「認定医療法人」とは、平成18年医療法等改正法附則第10条の4第1項に規定する認定医療法人であって、地域における医療及び介護の総合的な確保を推進するための関係法律の整備等に関する法律(平成26年法律第83号)附則第1条第2号に掲げる規定の施行の日(平成26年10年1日。以下「平成26年改正医療法施行日」といいます。)から令和2年9月30日までの間に厚生労働大臣の認定を受けた医療法人をいいます。

注4 「認定移行計画」とは、平成18年医療法等改正法不足第10条の4第2項に規定する認定移行計画をいいます。

なお、認定移行計画に記載する平成18年医療法等改正法附則第10条の2に規定する新医療法人(社団たる医療法人であって、その定款に残余財産の帰属すべき者として医療法第44条第5項に規定する国もしくは地方公共団体又は厚生労働省令で定める一定の者を規定しているものをいいます。)への移行期限は、厚生労働大臣の認定の日から起算して3年を超えない範囲内のものであることが認定の要件となっています。

注5 「基金拠出型医療法人」とは、平成18年医療法等改正法附則第10条の3第2項第1号ハに規定する基金拠出型医療法人をいいます。

16-1-1 特例を受けるための要件

この特例の適用を受けるためには、次の要件などを満たす必要があります。

16-1-1-1 被相続人の要件

医療法人の持分を有していた人であること。

16-1-1-2 相続人等の要件

被相続人から相続又は遺贈により医療法人の持分を取得した人であること。

16-1-1-3 医療法人の持分の要件

相続税の申告期限において認定医療法人の持分(遺産分割されているのものに限ります。)であって、相続税の期限内申告書にこの特例の適用を受ける旨を記載したものであること。

16-1-1-4 申告の手続き

この特例を受けるためには、相続税の申告書を期限内に提出するとともに、医療法人持分納税猶予税額及び利子税の額に見合う担保(この特例の適用を受ける認定医療法人の持分でなくても差し支えありません。)を提供する必要があります。

注 相続人等が、担保を提供する時において有している認定医療法人の持分の全てを担保として提供した場合には、医療法人持分納税猶予税額及び利子税の額に見合う担保の提供があったものとみなされます。

認定医療法人の持分の全てを担保とする場合の担保関係書類

・相続人等が有する認定医療法人の持分についての質権設定の承諾書

・印鑑証明書(質権設定の承諾書に押印したもの)

・特例の適用に係る認定医療法人が、相続人等が有する持分に質権を競ってされることについて承諾した旨が記載された公正証書など、租税特別措置法施行規則第23条の12の8第1項第3号に規定する書類

16-1-3 医療法人持分納税猶予税額の納付

①医療法人持分納税猶予税額を納付しなければならない場合

納税猶予を受けている相続税額は、下記に掲げる場合に該当することとなったときは、その相続税額の全部又は一部を納付しなければなりません。

①-1 医療法人納税猶予税額の全部確定

a 相続税の申告期限から認定医療法人の認定移行計画に記載された移行期限までの間に、認定医療法人の持分に基づき出資額に応じた払戻しを受けた場合

b 相続税の申告期限から認定医療法人の認定移行計画に記載された移行期限までの間に、認定医

療法人の持分の譲渡をした場合

c 認定医療法人の認定移行計画に記載された移行期限までに、新医療法人への移行をしなかった場合

d 認定医療法人の認定移行計画について、厚生労働大臣の認定が取り消された場合

e 認定医療法人が解散をした場合(合併により消滅した場合を除きます。)

f 認定医療法人が合併により消滅した場合(合併により医療法人を設立する場合において相続人等が持分に代わる金銭その他の財産の交付を受けないときなど一定の場合を除きます。)

①-2 医療法人持分納税猶予税額の一部確定

認定医療法人が認定移行計画に記載された移行期限までに、基金拠出型医療法人への移行をする場合において、相続人等が認定医療法人の持分の一部を放棄し、その残余の部分を基金拠出型医療法人の基金として拠出したとき

② 利子税

上記①により納付する相続税額については、申告期限の翌日から納税猶予の期限までの期間(日数)に応じ、年6.6%の割合で利子税がかかります。

ただし、各年の特例基準割合(※)が7.3%に満たない場合には、その年中においては次の算式により計算した割合(0.1%未満の端数切捨て)になります。

※ 特例基準割合

各年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の12月15日までに財務大臣が告示する割合に、年1%の割合を加算した場合

16-1-4 納付義務の承継

認定医療法人の認定移行計画に記載された移行期限までに、この特例の適用を受ける相続人等が死亡した場合には、その相続人等に係る医療法人持分納税猶予税額の納付義務は、その相続人等の相続人が承継することになります。(死亡した相続人等に係る医療法人持分納税猶予税額は、免除されません。)

16-2 医療法人の持分についての相続税の税額控除

相続人等が、被相続人から相続又は遺贈により医療法人の持分を取得した場合において、その医療法人が相続開始の時において認定医療法人(相続税の申告期限又は令和2年9月30日のいずれか早い日までに厚生労働大臣の認定を受けた医療法人を含みます。)であり、かつ、相続人等が相続開始の時から相続税の申告期限までの間に、認定医療法人の持分の全部又は一部を放棄したときは、その相続人等の相続税額から放棄相当相続税額を控除します(相続税額から控除する放棄相当相続税額を「医療法人持分税額控除額」といいます。)

なお、相続開始の時から相続税の申告期限までの間に次の①又は②のいずれかに該当する場合にはこの特例の適用を受けることはできません。

①医療法人の持分に基づき出資額に応じた払戻しを受けた場合

②医療法人の持分の譲渡をした場合

注 「医療法人持分税額控除額」とは、認定医療法人の持分の価額を相続人等に係る相続税の課税価格とみなして計算した金額のうち、その相続人等により放棄がされた部分に相当するものとして、次に掲げる場合に応じて計算した金額をいいます。

※1 厚生労働大臣が定める「出資持分の放棄申出書」(医療法施行規則附則様式7)を認定医療法人に提出することにより放棄をしなければなりません。

※2 基金として拠出した額に対応する部分の相続税額は税額控除の対象となりません。

特例を受けるための要件この特例の適用を受けるためには、次の要件などを満たす必要があります。

①被相続人の要件医療法人の持分を有していた人であること。

②相続人等の要件被相続人から相続又は遺贈により医療法人の持分を取得し、かつ、相続開始の時から相続税の申告期限までの間に認定医療法人の持分の全部又は一部を放棄した人であること。

③医療法人の持分の要件持分の放棄をした時において認定医療法人の持分(遺産分割されたものに限ります。)であって、相続税の期限内申告書にこの特例の適用を受ける旨を記載したものであること。なお、厚生労働大臣の認定を受ける前に放棄をした持分については、この特例の適用を受けることはできません。

④申告の手続きこの特例の適用を受けるためには、相続税の申告書を期限内に提出する必要があります。

16-3 個人の死亡に伴い贈与又は遺贈があったものとみなされる場合の特例(贈与税の特例)

医療法人の持分を有する人の死亡に伴い、その医療法人の持分を有する他の人の持分のかが増加し、相続税法第9条の規定の適用がある場合において、次の16-3-1又は16-3-2のいずれかの特例の適用を選択したとき(16-3-1の特例を選択する場合には、その医療法人が贈与税の申告期限において認定医療法人であるときに限ります。また、16-3-2の特例を選択する場合には、その医療法人の持分の放棄をするときにおいて認定医療法人であるときに限ります。)は、その持分の価額の増加による経済的利益については、贈与(遺言により持分が放棄された場合であっても贈与)により取得されたものとみなされ、贈与税の課税価格に参入されます。なお、その経済的利益については、相続開始前3年以内に贈与があった場合の規定の適用はされず、相続税の課税価格に加算されません。注 この特例は次の16-3-1又は16-3-2のいずれかの特例の適用をうけることを選択した場合に限り、適用されます。この場合、遺贈により取得したものとされる経済的利益は贈与により取得されたものとされ、死亡した人は「贈与者」と、死亡に伴い経済的利益を受けた他の人は、「受贈者」として、次の16-3-1又は16-3-2の特例の適用を受けることができます。

16-3-1 医療法人の持分に係る経済的利益についての贈与税の納税猶予及び免除(贈与税の特例)

認定医療法人の持分を有する人(贈与者)が、その持分の全部又は一部の放棄したことにより、その認定医療法人の持分を有する他の人(受贈者)に対して贈与税が課される場合において、その経済的利益の価額に対応する贈与税については、一定の要件を満たすことにより、認定移行計画に記載された移行期限まで、その納税が猶予されます。

また、認定移行計画に記載された移行期限までに、認定医療法人の持分の全部を放棄した場合や認定医療法人が基金拠出型医療法人への移行をした場合には、その放棄をした持分の額に対応する納税猶予分の贈与税が免除されます。

16-3-2 医療法人の持分に係る経済的利益についての贈与税の税額控除(贈与税の特例)

認定医療法人の持分を有する人(贈与者)が、その持分の全部又は一部の放棄をしたことにより、その認定医療法人の持分を有する他の人(受贈者)に対して贈与税が課される場合において、その受贈者がその贈与者による放棄の時から贈与税の申告書の提出期限までの間に、その認定医療法人の持分の全部又は一部を放棄したときは、その受贈者の贈与税から放棄をした持分の額に相当する贈与税額を控除します。

17. 特定の美術品についての相続税の納税猶予および免除

寄託先美術館注1の設置者と美術館注2の寄託契約注3を締結し、認定保存活用計画注4に基づきその特定美術品をその寄託先美術館の設置者に寄託していた者(「被相続人」といいます。)から相続又は遺贈によりその特定美術品を取得した一定の相続人(「寄託相続人」といいます。)が、その特定美術品の寄託先美術館の設置者への寄託を継続する場合には、その寄託相続人が納付すべき相続税の額のうち、その特定美術品に係る課税価格の80%に対応する相続税の納税が猶予されます(猶予される相続税の額を「美術品納税猶予税額」といいます。)。

この美術品納税猶予税額は、次のいずれかに該当することとなった場合には免除されます。

免除される場合

① 寄託相続人が死亡した場合

② 特定美術品を寄託先美術館の設置者に贈与した場合

③ 特定美術品が災害注5により滅失した場合

ただし、美術品納税猶予税額が免除されるまでに、特定美術品を譲渡するなどの一定の事由が生じた場合には、美術品納税猶予税額の全部について納税の猶予が打ち切られ、その税額と利子税を納付しなければなりません。

注1 「寄託先美術館」とは、博物館法第2条第1項に規定する博物館又は同法第29条の規定により博物館に相当する施設として指定された施設のうち、特定美術品の公開及び保管を行うものとします。

注2 「特定美術品」とは、次の17-1-3に掲げる要件を満たす美術品をいいます。

注3 「寄託契約」とは、特定美術品の所有者と寄託先美術館の設置者との間で締結された特定美術品の寄託に関する契約で、契約期間、寄託先美術館において美術品を適切に公開する旨の定めその他一切の事項の記載があるものをいいます。

注4 「認定保存活用計画」とは、次に掲げるものをいいます。

注4-1 文化財保護法第53条の2第3項第3号に掲げる事項が記載されている同法第53条の6に規定する認定重要文化財保存活用計画

注4-2 文化財保護法第67条の2第3項第3号に掲げる事項が記載されている同法第67条の5に規定する認定登録者有形文化財保存活用計画

注5 「災害」とは、震災、風水害、落雷、噴火その他これらに類する災害で、これらの災害により特定美術品が滅失した場合においてその特定美術品に付された保険に係る保険契約により保険金が支払わないこととされているものをいいます。したがって保険が付されていない特定美術品については、注3の免除の特定の適用はありません。

17-1 特例を受けるための要件

この特例の敵ようを受けるためには、次の要件などを満たす必要があります。

17-1-1 被相続人の要件

被相続人は、相続開始の日において次の①から③までの要件に該当する人であること。

① 寄託先美術館の設置者と特定美術品の寄託契約を締結していたこと

② 重要文化財保存活用計画又は登録有形文化財保存活用計画につき文化庁長官の認定を受けていること

③ ②の認定保存活用計画に基づき特定美術品を①の寄託先美術館の設置者に寄託していたこと

17-1-2 寄託相続人の要件

寄託相続人は、相続税の申告書の提出期限において次の①及び②の要件に該当する人であること。

① 相続又は遺贈により特定美術品を取得したこと

② 特定美術品の寄託先美術館の設置者への寄託を継続すること

17-1-3 特定美術品の要件この特例の対象となる特定美術品は、認定保存活用計画に記載された次の①又は②のいずれかに該当するものであること。

① 文化財保護法第27条第1項の規定により重要文化財として指定された絵画、彫刻、工芸品その他の有形の文化的所産である動産

② 文化財保護法第58条第1項に規定する登録有形文化財(建造物を除きます。)のうち世界文化の見地から歴史上、芸術又は学術上特に優れた価値を有するもの

17-1-4 申告の手続

この特例の適用を受けるためには、相続税の申告書に一定の書類を添付注1して期限内に提出するとともに美術品納税猶予税額及び利子税の額に見合う担保(特定美術品ではなくても差し支えありません。)を税務署に提供注2する必要があります。

注1 寄託相続人は、認定保存活用計画に関sるう手続きとして、重要文化財については計画の変更の認定申請を、登録有形文化財については新たな計画の認定申請を、文化庁長官に行うことが必要となります。

また、相続開始後8か月以内に特定美術品の価格評価の申請を文化庁長官おこに行うことが必要であり、その申請に係る特定美術品の価格の評価に関する「評価価格通知書」の写しは相続税の申告書に添付する必要があります。

注2 特定美術品担保として提供する場合には、その特定美術品に保険を付すとともに質権設定のための手続きが必要となります。

17-1-5 納税猶予期間中の手続

この特例の適用受けている寄託相続人は、美術品納税猶予税額が免除されるまで又は美術品納税猶予税額の全部について納税の猶予が打ち切られるまでの間、相続税の申告期限の翌日から3年を経過することに日までに、引き続いてこの特例の適用を受ける旨及び特定美術品に関する事項を記載した届出書(この届出書を「継続届出書」といいます。)に一定の書類を添付して提出しなければなりません。

なお、継続届出書の提出がない場合には、原則として、この特例の適用が打ち切られ、美術品納税猶予税額と利子税を納付しなければなりません。

17-1-6 美術品納税猶予税額の納付

①美術品納税猶予税額を納付しなければならない場合

納税猶予を受けている相続税は、次の①-1から①-7に掲げる場合等に該当することとなったときは、その相続税の全部を納付しなければなりません。

(主な場合)

①-1 寄託相続人が特定美術品を譲渡した場合(特定美術品をその寄託先美術館の設置者に贈与した場合を除きます。)

①-2 特定美術品が滅失(災害注1による滅失を除きます。)をし、又は寄託先美術館において亡失し、もしくは盗み取られた場合

①-3 特定美術品に係る寄託契約の契約期間が終了した場合注2

①-4 特定美術品に係る認定保存活用計画の認定が取り消された場合

①-5 特定美術品に係る認定保存活用計画の計画期間が満了した日から4月を経過する日においてその認定保存活用計画に記載された特定美術品について新たな認定を受けていない場合

①-6 特定美術品について、重要文化財の指定が解除された場合又は登録有形文化財の登録が抹消された場合(災害)による滅失に起因して解除され、又は抹消された場合を除きます。)

①-7 寄託先美術館について、登録が取り消された場合又は登録を抹消された場合(寄託先美術館が博物館に類する施設として指定された施設である場合には、その指定が取り消された場合)注

注 ①-3の場合で寄託契約の契約期間の終了が寄託先美術館の設置者からの契約の解除又はその寄託契約の更新を行わない旨の申出によるものであるとき、または、①-7の場合において、寄託相続人が特定美術品を1年以内に新寄託先美術館の設置者に寄託する見込みであることにつき税務署長の承認を受けたときは、一定の手続により、納税の猶予は継続されます。

② 利子税

上記①により納付する相続税については、相続税の申告期限の翌日から納税の猶予の期限までの期間(日数)に応じ、年3.6%の割合で利子税がかかります。

ただし、各年の特例基準割合(※)7.3%に満たない場合には、その年中においては次の算式により計算した割合(0.1%未満の端数切捨て)が適用されます。

※特例基準割合

各年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合とて各年の前年の12月15日までに財務大臣が告示する割合に、年1%の割合を加算した割合

18. 個人の事業用資産についての相続税の納税猶予および免除

円滑化法の認定注1、2を都道府県知事から受ける後継者である相続人または受遺者(「特例事業相続人等」といいます。)が、青色申告(租税特別措置法第25条の2第3項の適用に係るものに限ります。)を行っていた被相続人からその事業に係る特定事業用資産注3の全てを相続又は遺贈(相続等)といいます。)により取得(①平成31年1月1日から令和10年12月31日までの間の取得で最初のこの特例の適用に係る相続等による取得及び②その期間内の取得で①の取得注4の日から1年を経過する日までの間の相続等による取得に限ります。)をし、その事業を営んでいく場合には、特例事業相続人等が納付すべき相続税のうち、特例事業用資産注5に係る課税価格に対応する相続税の納税が猶予され(猶予される相続税額を「事業用資産納税猶予税額」といいます。)、特例事業相続人等が死亡した場合等には、その全部又は一部が免除されます。

ただし、免除されるまでに、特例事業用資産を特例事業相続人等の事業の用に供さなくなった場合など一定の場合には、事業用資産納税猶予税額の全部又は一部について納税の猶予が打ち切られ、その税額と利子税を納付しなければなりません。

注1 「円滑化法の認定」とは、中小企業における経営の承継の円滑化に関する法律(「円滑化

法」といいます。)第12条第1項の認定(円滑化省令第6条第8号又は第10号の事由に限ります。)をいいます。なお、円滑化法の認定を受けるに当たっては、平成31年4月1日から令和6年3月31日までに円滑化省令第16条第3号に規定する個人事業承継計画を都道府県知事に提出し、円滑化省令第17条第1項第3号の規定に基づく都道府県知事の確認を受ける必要があります。

注2 円滑化法の認定に係る申請書の提出に関する窓口について被相続人の主たる事務所が所在する都道府県になります。

注3 「特定事業用資産」については、18-3-3を参照してください。

注4 特例事業相続人等が、その事業に係る特定事業用資産について、最初に「個人の事業用資産についての贈与税の納税猶予及び免除」の適用を受けている場合には、その適用に係る贈与による取得となります。

注5 「特例事業用資産」とは、相続等により取得した特定事業用資産で相続税の申告書にこの特例の適用を受けようとする旨の記載があるものをいいます。

18-1 事業用資産納税猶予税額の全部又は一部が免除される主な場合

① 特例事業相続人等が死亡した場合

② 特定申告期限注2の翌日から5年を経過する日後に、特例事業相続人等が特例事業用資産の全てにつき租税特別措置法第70条の6の8第1項の規定の適用に係る贈与をした場合

③ 特例事業相続人等がその有する特例事業用資産に係る事業を継続することが出来なくなった場合(当該事業を継続することができなくなったことについてやむをえない理由注3がある場合に限ります。)

④次のいずれかに該当することとなった場合

④-1 特例事業相続人等が特例事業用資産の全てについて、特例事業相続人等の特別関係者注4以外の一定の者に対して譲渡もしくは贈与(以下この④及び➄において「譲渡等」といいます。)をした場合又は民事再生法の規定による認可を受けた一定の再生計画の認可の決定に基づきその再生計画(再生計画の認可の決定に準ずる一定の計画を含みます。)を遂行するために譲渡等をした場合において、譲渡等があった時におけるその譲渡等をした特例事業用資産の時価に相当する金額(その金額が譲渡等をした特例事業用資産の譲渡等の対価の額より低い金額である場合には、その譲渡等の対価の額)と特別関係者が特例事業相続人等から受けた一定の必要経費不算入対価等注5との合計額が当該譲渡等の直前のおける事業用資産納税猶予税額に満たないとき

④-2 特例事業相続人等について破産手続開始の決定があった場合

➄ 次に掲げるいずれかに該当することとなった場合(特例事業相続人等の特例事業用資産に係る事業の継続が困難な事由注6が生じた場合に限ります。

➄-1 特例事業相続人等が特例事業相続人等の特別関係者以外の者に対して特例事業用資産の全ての譲渡等をした場合において、譲渡等の対価の額(その額がその時における特例事業用資産の時価の相当する金額の2分の1以下である場合には、その2分の1に相当する金額)をこの特例の適用に係る相続等により取得をした特例事業用資産の相続開始の時における価額とみなして猶予税額を計算した金額と特別関係者が特例事業相続人等から受けた一定の必要経費不算入対価等との合計額が譲渡等の直前における事業用資産納税猶予税額に満たないとき

➄-2 特例事業用資産に係る事業の廃止をした場合において、廃止の直前における特例事業用資産の時価に相当する金額をこの特例の適用に係る相続等により取得をした特例事業用資産のその相続開始の時における価額とみなして猶予税額を計算した金額と特別関係者が特例事業相続人等から受けた一定の必要経費不算入対価等との合計額がその廃止の直前における事業用資産納税猶予税額に満たないとき

⑥ 特例事業相続人等について民事再生法の規定による再生計画の認可の決定があった場合(再生計画の認可の決定に準ずる一定の事実が生じた場合を含みます。)において、特例事業相続人等の有する資産につき一定の評定が行われた場合

注1 免除に際しては、①又は③に該当することとなった日から6か月以内、②に該当することなった場合には、特例事業用資産の贈与を受けた者が特例事業用資産について「個人の事業用資産についての贈与税の納税猶予及び免除」の適用に係る贈与税の期限内申告書を提出した日から6か月以内、④又は➄に該当することとなった日から2か月以内、⑥に該当することとなった場合には、認可の決定があった日から2か月以内に一定の書類を税務署に提出する必要があります。

注2 「特定申告期限」とは、次のうちいずれか早い日をいいます。

注2-1 特例事業相続人等の最初の租税特別措置法第70条の6の10第1項の規定の適用に係る相続に係る相続税の申告書の提出期限

注2-2 特例事業相続人等の最初の租税特別措置法第70条の6の8第1項の規定の適用に係る贈与の日の属する年分の贈与税の申告書の提出期限

注3 「やむを得ない理由」とは、相続税の申告書の提出期限後に特例事業相続人等が次に掲げる事由のいずれかに該当することなったことをいいます。

注3-1 精神保護及び精神障害者福祉に関する法律の規定により精神障害者福祉手帳(障害等級が1級である者として記載されているものに限ります。)の交付を受けたこと。

注3-2 身体障害者福祉法の規定により、身体障害者手帳(身体上の障害の程度が1級又は2級である者として記載されているものに限ります。)の交付を受けたこと。

注3-3 介護保険法の規定による要介護認定(要介護状態区分が要介護5に該当するものに限ります。)を受けたこと。

注4 「特別関係者」とは、特例事業相続人等と租税特別措置法施行令第40条の7の8第15項に定める特別の関係がある者をいいます。

注5 「必要経費不算入対価等」とは、特例事業相続人等の特別関係者がその事業に従事したことその他の事由により特例事業相続人等から支払を受けた対価又は給与であって、所得税法第56条又は第57条の規定により、その事業に係る事業所得の金額の計算上必要経費に算入されるもの以外のものをいいます。

注6 「事業の継続が困難な事由」とは次の事由をいいます。

注6-1 特例事業相続人等又はその事業が➄-1又は➄-2の場合のいずれかに該当することとなった日の属する年の前年以前3年内の各年のうち2以上の年において、その事業に係る事業所得の金額が零未満であること。

注6-2 直前3年内の各年のうち2以上の年において、その事業に係る各年の事業所得に係る総収入金額が、その各年の前年の総収入金額を下回ること。

注6-3 上記のほか、特例事業相続人等による事業の継続ができない事由として、特例事業相続人等が心身の故障その他の事由により特例事業用資産に係る事業に従事することができなくなったこと。

18-2 事業の継続が困難な事由が生じた場合の納税猶予税額の免除について

事業の継続が困難な事由が生じた場合に、特例事業用資産等の全部の譲渡等をしたとき又はその事業を廃止したときは、その対価の額(譲渡等の時お時価に相当する金額の2分の1が下限になります。)を基に猶予税額を再計算し、再計算した税額と特別関係者が特例事業相続人等から受けた一定の対価の額との合計額が直前の事業用資産納税猶予税額を下回る場合には、その差額は免除されます(再計算した税額は納付)。

18-3 この特例の適用を受けるための要件等

この特例の適用を受けるためには、次の要件を満たす必要があります。

18-3-1 被相続人の要件

次の区分に応じ、それぞれの要件に該当する人であること。

① 特定事業用資産を有していた者が相続開始の直前において特定事業用資産に係る事業を行っていた者である場合

要件 その事業について、相続開始の日の属する年、その前年及びその前々年の確定申告書を青色申告書により所得税の納税地の所轄税務署長に提出していること

② 上記①以外の場合

要件 次に掲げる要件の全てを満たす者

②-1 特定事業用資産に係る事業を行っていた者に係るこの特例又は「個人の事業用資産についての贈与税の納税猶予及び免除」の適用に係る相続開始又は贈与の直前において、その者と生計を一にする親族であること

②-2 ②-1の相続開始の時又は贈与の時後に開始した相続に係る被相続人であること。

18-3-2 特例事業相続人等の要件

被相続人からこの特例の適用に係る相続等により特定事業用資産を取得した者で、次のいずれにも該当する人であること。

① 「円滑化法の認定」を受けていること

② 相続開始の直前において特定事業用資産に係る事業(その事業に準ずるものとして一定のものを含みます。)に従事していたこと(被相続人が60歳未満で死亡した場合を除きます。)

③ 相続開始の時から申告期限までの間に特定事業用資産に係る事業を引き継ぎ、その申告期限まで引き続きその特定事業用資産の全てを有し、かつ、自己の事業の用に供していること

④ 申告期限において、特定事業用資産に係る事業について開業の届出書を提出していること及び青色申告の承認を受けていること又は承認を受ける見込みであること注1

➄ 特定事業用資産に係る事業が、相続開始の時において、資産保有型事業注2、資産運用型事業注3及び風俗営業等の規制及び業務の適正化に関する法律第2条第5項に規定する性風俗関連特殊営業のいずれにも該当しないこと

⑥ 被相続人から相続等により財産を取得した者が、租税特別措置法第69条の4第3項第1号に規定する特定事業用宅地等について小規模宅地等の特例の適用を受けていないこと

⑦ 円滑化省令第17条第1項の都道府県知事の確認(同項代号に係るものに限るものとし、円滑化省令第18条第7項の規定による変更の確認を受けたときは、その変更後のもの)を受けた者であること

注1 青色申告の承認を受けるためには、被相続人の相続開始があったことを知った日(死亡の日)の時期に応じ、それぞれ次の期限までに、税務署長に申請を行う必要があります。

注1-1 その死亡の日がその年の1月1日から8月31日までの場合、死亡の日から4か月以内

注1-2 その死亡の日がその年の9月1日から10月31日までの場合、その年の12月31日まで

注1-3 その死亡の日がその年の11月1日から12月31日までの場合、その年の翌年の2月15日まで

なお、被相続人の事業を承継した者が、その相続開始から他の業務を行っている場合には、青色申告をしようとする年分のその年の3月15日までに、申請を行うことが必要です。

注2 「資産保有型事業」とは、租税特別措置法第70条の6の10第2項第4号において準用する同法第70条の6の8第2項第4号に規定する事業をいい、この特例の適用に係る相続開始の日の属する年の前年1月1日から事業用資産納税猶予税額の全部につき納税の猶予に係る期限が確定する日までの期限内において、特定資産※の保有割合が、その事業に係る貸借対照表に計上されている総資産の帳簿価額の総額の70%以上の事業をいいます。

ただし、特例事業相続人等の事業活動のために必要な資金の借入れを行ったことなど一定の事由が生じたことにより、その保有割合が70%以上となった場合には、その事由が生じた日から同時以後6か月を経過する日までの期間は、上記の期間から除かれます。

※ 「特定資産」とは、有価証券、自ら使用していない不動産(不動産の一部について現に自ら使用していない場合には、自ら使用していない部分に限ります。)の一定の資産をいいます。

注3 「資産運用型事業」とは、この特例の適用に係る相続開始の日の属する年の前年1月1日から事業用資産納税猶予税額の全部につき納税の猶予に係る期限が確定する日の属する年の前年12月31日までの期限内のいずれかの年において、特定資産から運用収入が総収入金額の75%以上の事業をいいます。

ただし、特定事業相続人等の事業活動のために必要な資金を調達するために特定資産を譲渡したことなど一定の事由が生じたことにより、その運用収入の割合が75%以上となった場合には、その事由が生じた年の1月1日からその翌年の12月31日までの期間は、上記の期間から除かれます。

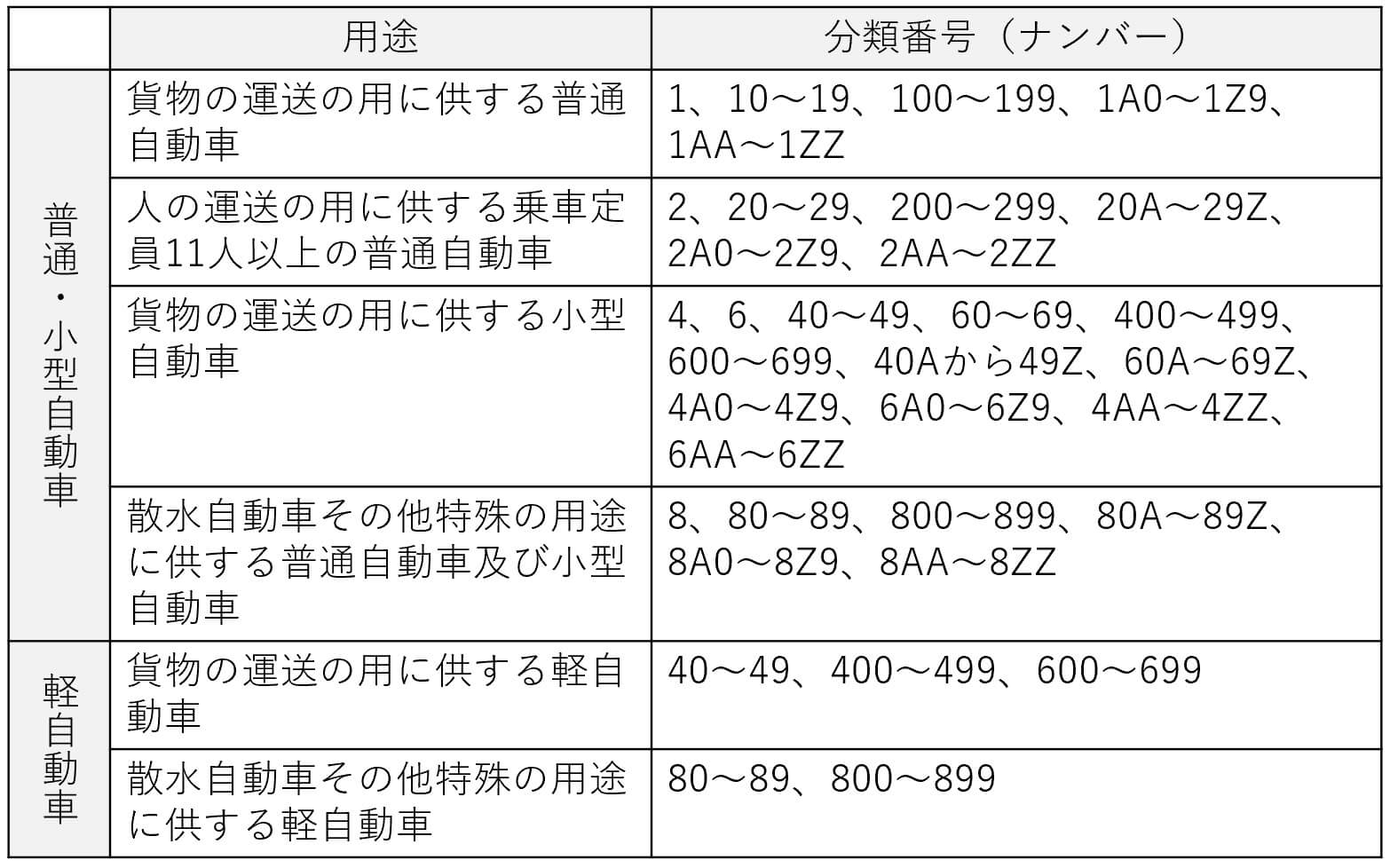

18-3-3 特例の対象となる特定事業用資産

特例の対象となる特定事業用資産は、被相続人の事業の用に供されていた次に掲げる資産(被相続人のこの特定の適用に係る相続開始の日※の属する年の前年分の事業所得に係る青色申告書の貸借対照表に計上されているものに限ります。)の区分に応じそれぞれ次に定めるものをいいます。

※ 被相続人が③-2の者に該当する場合には、特定事業用資産に係る事業を行っていた者に係るこの特例又は「個人の事業用資産についての贈与税の納税猶予及び免除」の適用に係る相続開始又は贈与の日となります。

① 宅地等(土地又は土地の上に存する権利をいい、一定の宅地等に限ります。)当該宅地等の面積の合計のうち400㎡以下の部分

注 「一定の宅地」とは、建物又は建築物の敷地の用に供されている宅地等(農地又は採草放牧地は除きます。)をいい、棚卸資産を除きます。なお、宅地等のうちにその事業の用以外の用に供されていた部分があるときは、その事業の用供されていた部分に限られます。

② 建物(一定の建物に限ります。) 当該建物床面積の合計のうち800㎡以下の部分

注 「一定の建物」とは、この特例の適用に係る相続開始の直前において被相続人の事業の用に供されていた建物で棚卸資産に該当しない建物をいい、建物のうちその事業の用に供されていた部分があるときは、その事業の用に供されていた部分に限られます。

③ 減価償却資産(②に掲げるものを除きます。) 次に掲げるもの

③-1 固定資産税の課税対象とされる地方税法第341条第4号に規定する消却資産(機械装置など)

③-2 自動車 次に掲げるもの

③-2-1 自動車税又は軽自動車税において営業用の標準税率が適用される自動車

③-2-2 ③-2-1に掲げる自動車以外の自動車で次に掲げるもの

③-2-2-1 自動車登録規則別表第二の自動車の範囲欄の1、2、4及び6に掲げるもの。

③-2-2-2 道路運送車両法施行規則別表第二の四の自動車の用途による区分欄の1及び3に掲げるもの。

(参考)具体的な用途及び分類番号

注 上記の「自動車」には、二輪のものは含まれません。

③-2-3 特許権など所得税法施行令第6条第8号に掲げる資産及び牛、果樹など同条第9号に掲げる資産

注 上記③-2-2-1~③-2-2-3及び③-2-3に掲げる資産は、主として趣味又は娯楽の用に供する目的で保有するものは除かれ、事業の用に供されていた以外の部分がある場合には、事業の用に供されていた部分に限られます。

18-3-4 小規模宅地等の特例の適用を受ける者がある場合の宅地等の限度面積

この特例の対象となる宅地等には400㎡の限度面積が設けられていますが、被相続人から相続等により取得をした宅地等について、小規模宅地等の特例の適用を受ける者がいる場合には、この限度面積は、次の表のとおりとなります。

※1 特定事業用宅地等について小規模宅地等の特例の適用を受ける者がある場合には、この特例の適用を受けることはできません。

※2 他に貸付事業用宅地等について小規模宅地等の特例の適用を受ける者がある場合には、②によります。

※3 上記の表中の符号は次のとおりです。

A 特定同族会社事業用宅地等の面積

B 特定居住用宅地等の面積

C 貸付事業用宅地等の面積

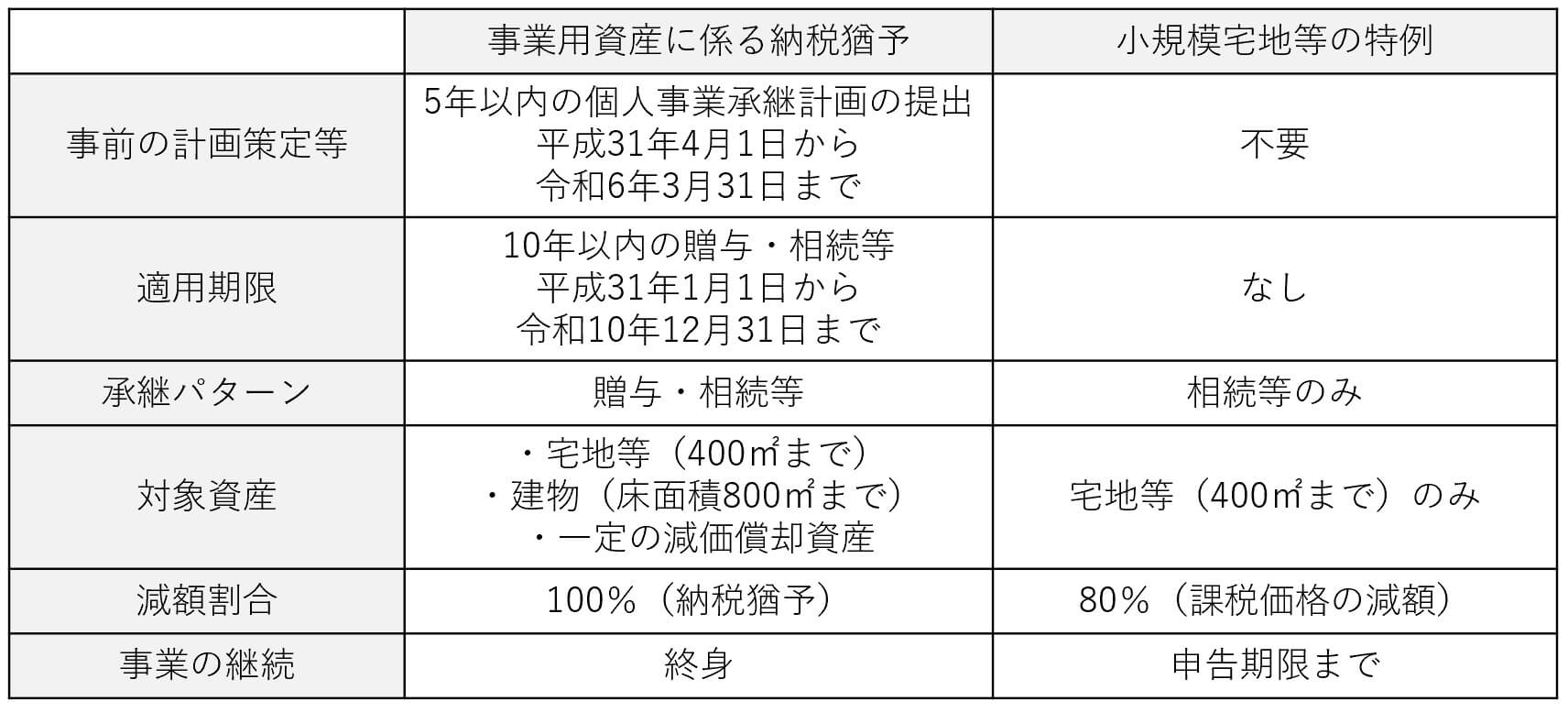

(参考)小規模宅地等の特例(特定事業用宅地等)との主な違い

18-3-5 申告の手続

この特例の適用を受けるためには、相続税の申告書に一定の書類を添付して期限内に提出するとともに事業用資産納税猶予税額及び利子税の額に見合う担保を提供する必要があります。

なお、次に掲げる場合には、この特例の適用を受けようとする財産の選択についてその全員が同意していることが必要です。

① この特例の対象となり得る宅地等又は「小規模宅地等の特例」もしくは「特定計画山林の特例」の対象となり得る財産を取得した相続人等が2人以上いる場合

② この特例の対象となり得る建物について取得した相続人等が2人以上いる場合

18-3-6 納税猶予期間中の手続

この特例の適用を受けている特例事業相続人等は、事業用資産納税猶予税額が免除されるまで又は事業用資産納税猶予税額の全部について納税の猶予が打ち切られるまでの間、3年ごとに、引き続いてこの特例の適用を受ける旨及び特例事業用資産に係る事業の状況等に関する事項を記載した届出書(この届出書を「継続届出書」といいます。)に、一定の書類を添付して提出しなければなりません。

なお、継続届出書の提出がない場合には、原則として、この特例の適用が打ち切られ、事業用資産納税猶予税額と利子税を納付しなければなりません。

18-3-7 事業用資産納税猶予税額の納付

① 事業用資産納税猶予税額の全部を納付しなければならない場合

納税猶予を受けている相続税は、事業用資産納税猶予税額の免除事由に該当する場合を除き、原則として次の表に掲げる場合等に該当することとなったときは、その相続税の全部を納付しなければなりません。

(主な場合)

①-1 当該特例事業相続人等が事業を廃止した場合注

①-2 その事業が資産保有型事業、資産運用型事業又は性風俗関連特殊営業のいずれかに該当することとなった場合

①-3 特例事業相続人等が青色申告の承認を取り消された場合又は青色申告書の提出をやめる旨の届出書を提出した場合

①-4 特例事業相続人等が青色申告の承認を受ける見込みであることにより、この特例の適用を受けた場合において、その承認が却下された場合

注 一定の障害等やむを得ない理由がある場合や破産手続開始の決定のあった場合には、事業用資産納税猶予税額の免除事由に該当します。

② 事業用資産納税猶予税額の一部を納付しなければならない場合

特例事業用資産が事業の用に供されなくなった場合には、事業用資産納税猶予税額のうち、その事業の用に供されなくなった部分に対応する事業用資産納税猶予税額を納付しなければなりません。

ただし、次に掲げる場合には納税猶予は継続されます。

②-1 特例事業用資産を陳腐化等の事由により廃棄した場合において、その廃棄をした日から2か月以内に税務署にその旨の書類等を提出したとき

②-2 特例事業用資産を譲渡した場合において、その譲渡があった日から1年以内にその対価により新たな事業用資産を取得する見込みであろことにつきその譲渡があった日から1か月以内に税務署長に申請し、その承認を受けたとき(取得に充てられた対価に相当する部分に限ります。)

②-3 特定申告期限の翌日から5年を経過する日後の会社の設立に伴う現物出資により全ての特例事業用資産を移転した場合において、その移転につきその移転があった日から1か月以内に税務署長に申請をし、その承認を受けたとき

注 ②-3の承認を受けた後における事業用資産納税猶予税額を納付しなければならない場合は、原則として、「非上場株式等についての相続税の納税猶予及び免除」における経営承継期間後の納付事由と同様となります。

③ 上記①及び②により納付する相続税額については、相続税の申告期限の翌日から納税猶予の期限までの期間(日数)に応じ、年3.6%の割合で利子税がかかります。ただし、各年の特例基準割合※が7.3%に満たない場合には、その年中においては次の算式により計算した割合0.1%未満の端数切捨て)が提供されます。

※ 特例基準割合

各年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の12月15日までに財務大臣が告示する割合に、年1%の割合を加算した場合

18-4 個人の事業用資産についての贈与税の納税猶予及び免除

贈与税の申告において、贈与者に係る事業の後継者が贈与を受けた特例受贈事業用資産に対応する贈与税を一定の要件の下にその事業用資産の贈与者が死亡する日等まで納税を猶予する特例です。この特例の適用を受けるその事業用資産は、原則として贈与者の死亡の際、受贈者が贈与者から相続や遺贈によって取得したものとみなされ、相続税の課税対象とされ、その時に納税が猶予されていた贈与税額は免除されます。

なお、その際、「円滑化法の認定」を受け、一定の要件を満たす場合には、そのみなされた事業用資産について「個人の事業用資産の贈与者が死亡しば場合の相続税の納税が猶予及び免除(租税特別措置法第70条の6の10)」の適用を受けることができます。